Предлагаем ознакомиться со статьей на тему: "как узнать черный список по кредитам". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Черный список банковских должников. Есть ли в природе база неплательщиков и имеется ли она в свободном доступе?

Вы боитесь, что попали в черный список банковских должников за неуплату кредита? Наверное потому, что не хотите, чтобы Вас «завернули» на таможне при выезде за границу… Или потому, что отказ в кредите различных банков преследует Вас, как дамоклов меч. Давайте разбираться есть ли вообще такие базы неплательщиков и как узнать не состоите ли Вы в одной из них.

Узнать есть ли Вы в черном списке можно двумя способами:

— посмотреть на официальном сайте ФССП через общую базу должников;

— проверить свою кредитную историю.

Видео, посвященное этому вопросу…

Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов.

-

1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

2. Если Вы брали займ в нескольких банках и не уверены есть ли у Вас задолженность в каком-нибудь из них, то есть смысл запросить свою кредитную историю.

3. Бесплатно сделать это Вы можете один раз в год. Платно же сколько угодно: цена вопроса от 300 до 1000 рублей. Также не лишним будет прочесть можно ли узнать кредитную историю онлайн через интернет.

Наш портал дает возможность проверить КР себя или любого другого человека, давшего согласие на обработку персональных данных. Вся передаваемая информация строго конфиденциальна!

Внимание! Услуга платная. Стоимость услуги в зависит от Вашего региона.

Надо заметить, что Ваше беспокойство по поводу проблем при выезде за границу вполне оправдано. По данным только 2010 года за рубеж из-за долгов перед государством не смогли выехать почти 300 тысяч человек. А за семь месяцев 2011 года более 230 тысяч.

Согласитесь суммы внушительные. Правда в них входят еще и неплательщики по алиментам, должники по квартплате и налоговые уклонисты. Но и процент должников по кредитам тоже имеет место быть.

ОДНАКО… Не стоит пугаться раньше времени. Даже в том случае, если Вы попадете в черные списки должников по кредитам не дает никому права не выпускать Вас за пределы России матушки.

Совсем другой расклад, если Вы довели Ваши взаимоотношения с банком до суда, проиграли и судебные приставы приняли ваше дело в исполнительное производство. Тогда о поездке за границу следует на время забыть…

С другой стороны, если у Вас нашлись деньги на загранпоездку, то как-нибудь наскрести, чтобы оплатить долг

Кстати, не стоит удивляться, если Вы внезапно спохватились, оплатили просроченную задолженность и Вас все равно не выпустили за границу. Дело в том, что, как обычно это бывает в нашей стране, сведения о вашей девственной чистоте дойдут до службы судебных приставов далеко не сразу, а в течение какого-то определенного времени (лучше перестраховаться и оплатить все за месяц до поездки).

Подведем итоги. Я устала уже писать, что не стоит доводить до крайностей… Но к сожалению факты в том, что пока петух не клюнет… Ребята, старайтесь платить вовремя! Ситуации бывают разные, но и решения в трудный момент можно принимать тоже совершенно разные…

Удачи всем и приятного отдыха за границей

Как узнать есть, ли я в черном списке у банков — подробная инструкция!

«Как узнать, есть ли я в чёрном списке у банков?» – вопрос, волнующий многих заёмщиков, особенно планирующих обращаться за деньгами. Многие считают, что после попадания в так называемый blacklist вероятность одобрения заявки приравнивается к нулю. Выясните всю правду.

Правда ли у банков есть чёрные списки, в которые боятся попасть клиенты? Во многих финансовых структурах есть внутренние распоряжения, действующие для сотрудников и распространяющиеся на деятельность организации. Если заёмщик просрочил на несколько дней очередной платёж, его предупредят о возможности включения в blacklist. Но по факту туда попадают лишь злостные неплательщики, допустившие несколько просрочек и имеющие крупные долги. И в таком случае при обращении за новым кредитом человек точно получит отказ.

Если получен отказ в кредите, как узнать причину? При рассмотрении заявок потенциальных клиентов банки изучают их кредитные истории. В КИ отражены все совершённые заёмщиком операции, включая тёмные пятна на репутации. Это задолженности, все просрочки, открытые договоры и другая информация, которая может повлиять на результат рассмотрения заявки.

Частой причиной отказа банков является не пребывание клиента в чёрном списке , как считают многие, а его испорченная кредитная история, в которой отражены финансовые операции и особенности исполнения долговых операций. В чёрные списки попадают далеко не все, а в КИ отражаются все допущенные при соблюдении условий договоров ошибки.

Как узнать, в каких банках у меня кредиты, включая открытые и не погашенные? Можно обратиться в эти финансовые организации и запросить выписки. Но если заёмные средства были получены давно, вы могли просто забыть, кто их выдавал.

У банков есть архивы и электронные базы данных, в которых хранятся сведения о клиентах. Но любая официально зарегистрированная и работающая на законных основаниях организация обязуется передавать информацию из договоров в бюро кредитных историй.

БКИ появились в стране более десяти лет назад, и необходимость их создания была связана с развитием кредитной системы и её внедрением в массы. Бюро создавались для сбора, систематизации и хранения информации, причём изначально они сотрудничали с финансовыми организациями, которые оценивали кредитоспособность потенциальных клиентов.

Сегодня в российском государстве работает семнадцать бюро, и обращаются в них не только банки и другие кредиторы, но и простые граждане-заёмщики. Финансовая организация, от которой вы получали заёмные деньги, могла передать данные об этом в любое БКИ, поэтому для проверки своих кредитов сначала постарайтесь узнать, где сведения хранятся.

В БКИ вы не найдёте чёрные списки, но зато получите отчёт, характеризующий кредитоспособность и добросовестность заёмщика. А узнать место хранения кредитной истории можно на сайте Центробанка в Центральном каталоге кредитных историй. Через раздел КИ выбирайте пункт запроса сведений и заполняйте форму, указывая персональную, паспортную и контактную информацию, код субъекта .

Как самостоятельно проанализировать кредитоспособность

Как узнать, какие кредиты на меня оформлены? Чтобы выяснить это и вероятность пребывания в чёрном списке у банков или просто проанализировать кредитоспособность и шансы на одобрение заявки, нужно обратиться в бюро.

Существует несколько способов запроса:

Есть ли сведения о должниках, рискующих оказаться в чёрных списках у банков, в открытом доступе? Да, если они переданы в Федеральную службу судебных приставов. Но информация может попасть сюда при нескольких условиях, причём соблюдённых одновременно.

- Первое: банк должен подать в суд на должника.

- Второе условие: должно начаться разбирательство по делу о задолженности.

- Третье условие: в ходе заседаний суда принято решение о взыскании долга.

- И последнее четвёртое условие: дело направляется федеральным приставам, которые занимаются взиманием средств или изъятием имущества.

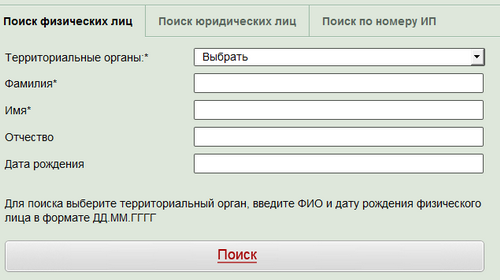

Если заёмщик попал в чёрный список банка, и дело, по которому он проходит в качестве должника, есть в ФССП, то данные об этом можно найти на сайте службы, и доступ к ним открыт для всех граждан. Заходите в сервисы и ищите раздел банка данных судебных производств. Выбирайте критерии поиска и заполняйте форму.

Как узнать свои кредиты и выяснить, есть ли вы в чёрном списке банка? Вы можете самостоятельно выяснить кредитную историю, в которой указываются заключенные вами договоры, долги и просрочки, то есть всё, что будет полезно для добросовестного заёмщика.

Нынешние реалии предполагают «жизнь в кредит». Соответственно, в такой ситуации граждане озадачены, насколько собственная деловая репутация отвечает требованиям кредитора. Учитывайте, испорченная кредитная история становится гарантией отказа банка в выдаче ссуды.

Поскольку финансовые компании точно рассчитывают потенциальную выгоду и риски, в банках существуют специальные базы, куда попадают неплательщики. Разберемся, функционирует ли единый реестр должников банков и насколько опасны для неплательщиков такие списки.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49 . Это быстро и бесплатно !

Начнем обсуждение с выяснения базовых определений.

«Черный список» должников банков России означает реестр, где кредиторы систематизируют перечни злостных неплательщиков и неплатежеспособных граждан.

Соответственно, люди, попавшие в такую категорию, при желании кредитоваться в будущем столкнутся с проблемами при получении ссуды.

Об этом нюансе кредитор предупреждает клиентов уже после двух дней задержки выплат.

Однако реалии иные. Банки включают заемщиков в эту базу лишь после серьезных просрочек платежей, которые длятся свыше 2–3 месяцев.

В таких обстоятельствах недоимку выкупает коллекторское агентство или финансовая структура обращается в суд. Человек же, испортивший кредитную историю, при желании оформить крупную ссуду, получает отказ.

Обратите внимание! В случаях с «мелким» кредитованием внесение должника в базу вряд ли отразится на решении кредитующей компании. Однако это правило работает при условии получения займов в разных структурах.

Отметим, на иных аспектах жизни граждан такие сведения не отражаются. Единственным исключением тут становится попадание неплательщика в реестр ФССП. Сюда направляются дела, прошедшие судебные слушания. Соответственно, приставы для исполнения законного вердикта вправе ограничить гражданские права должника.

Еще один сходный случай – реестр банкротов страны. После объявления неплатежеспособности заемщика тот лишается определенных свобод и привилегий, доступных другим гражданам.

Разобравшись с вопросом, что такое база данных должников банков, перейдем к обсуждению принципов функционирования такой системы.

Теперь конкретнее разберемся, где удастся увидеть единый список банковских должников. Отметим, финансовые структуры ведут отдельные реестры, которые относятся к клиентам конкретной компании.

Однако коммерческие организации передают собранные сведения в Национальное Бюро Кредитных Историй. Причем тут информация о неплательщиках сохраняется на протяжении 15 лет.

Второй единый реестр по должникам разработан Службой судебных приставов. Эта организация фиксирует в списках людей, по делам которых возбуждено исполнительное производство. Идентификация должников банков по фамилии и имени здесь облегчает задачу в поиске нужного человека. Однако тут собраны сведения лишь о тех людях, которые пошли судебный этап.

Единый реестр неплатежеспособных лиц создан для опознавания граждан и компаний-банкротов. Сюда тоже попадают задолжавшие заемщики финансовых компаний.

Отметим, перечисленные источники получения информации считаются главными базами, где содержатся сведения о должниках. Однако крупные кредитующие структуры, в частности, Сбербанк, владеют собственными «черными списками» людей, не сумевших справиться с финансовыми обязательствами. Причем тут содержится актуальная и достоверная информация о недобросовестных заемщиках.

Теперь поговорим о шансах ознакомления с рассматриваемыми списками. Учитывая право финансовых учреждений на сохранение коммерческой тайны, доступа граждан к банковским базам нет.

В таких ситуациях узнать о перечне неплательщиков удастся представителям правоохранительных органов. Кроме того, являясь клиентами конкретной структуры, россияне вправе подать подобный запрос кредитору.

Если же речь идет о единых базах, тут ситуация меняется. Разберемся, где удастся увидеть черный список банковских должников в открытом доступе. Фамилии таких людей не выставляются на публичное обозрение, однако проверить потенциального заемщика, все же, удастся. Подобная информация предоставляется по соответствующему запросу в известные единые реестры.

Обратите внимание! В отдельных случаях тут потребуются документы человека, который ищет себя в этих базах. Описанные условия требуются для соблюдения Закона «О персональных данных».

Запрос в НБКИ доступен гражданам бесплатно. Однако это правило работает для единственной заявки в год.

Повторное выяснение информации о деловом имидже обойдется в 595–795 рублей. Стоимость выбранного пакета определяется периодичностью и числом обращений заемщика в эту организацию.

Отметим, здесь россияне вправе ознакомиться с собственной КИ, уточнение информации о других заемщиках – незаконная операция, запрещенная ведомством.

Сохранение банка на протяжении пятнадцати лет гарантирует получение клиентом полных и достоверных сведений. Причем этот «черный список» формируется на основании данных, переданных различными финансовыми и государственными структурами.

Тут удастся выяснить информацию о кредитовании, уплате налогов и штрафов, вероятных судимостях заявителя. Как видите, преимущества этого выбора тут очевидны.

Важно! Чтобы получить интересующие гражданина сведения, потребуются паспортные данные, информация о регистрации и фактическом месте жительства человека.

Учитывайте, формат обращения предполагает подписание заявителем запроса. Причем подпись в таких обстоятельствах нуждается в заверке. Единственным вариантом, когда без этого правила удастся обойтись – личный визит в организацию. Однако учитывая что в России функционирует всего 20 филиалов, граждане предпочитают подачу писем почтой или на электронный адрес компании.

В ситуациях, когда должник «попал на заметку» судебных приставов, информация о таком человеке поступает в единую базу о неплательщиках, сформированную сотрудниками исполнительной службы.

Соответственно, тут числятся люди, по чьим делам уже вынесено судебное решение. Отметим, списки должников здесь публичные. Таким образом, выдача сведений не ограничивается лишь заемщиком и доступна заинтересованным сторонам процесса.

| Видео (кликните для воспроизведения). |

Однако чтобы уточнить искомые сведения, заявителю потребуется информация о должнике: инициалы, место регистрации и дата рождения. Когда запрос касается юридических лиц, в случаях с ИП система нуждается в указании номера исполнительного листа.

Если же речь идет об организациях, не обойтись без ввода наименования компании. Дополнительными реквизитами становится юридический адрес предприятия-неплательщика.

Банк данных ФССП удобен для пользователей – тут сведения предоставляются онлайн, на протяжении 2–10 минут.

Отметим, после расчета должника с кредитором либо окончания исполнительного производства задолжавших граждан не удаляют из базы. То же правило работает и в ситуациях с остановкой принудительного взыскания, основанных на п. 4 ст. 46 закона «Об исполнительном производстве». Такая политика предоставляет кредитору шанс вовремя среагировать и возместить причиненный неплательщиком материальный ущерб.

Соответственно, факт наличия судимости из-за невыполненных финансовых обязательств скрыть не удастся. Правда, напротив инициалов неплательщика оставят отметку о причинах окончания исполнительного производства. Этот момент уместно учитывать потенциальным неплательщикам, которые намереваются оформлять займы в будущем.

Здесь размещается информация о неплатежеспособных физических и юридических лицах.

Соответственно, такие сведения доступны гражданам и организациям, заинтересованных в получении таких сведений.

Однако при всей публичности этого ресурса, выяснить точную информацию о должнике здесь сложно. Система требует подтверждения личности и статуса заявителя для ответа на поданный запрос.

Учитывайте, такие данные доступны лишь зарегистрированным пользователям СРО. Соответственно к заявке тут потребуется прикрепление соответствующей бумаги, подтверждающей права просителя на доступ к сведениям.

Как видите, и в этой ситуации публичность информации ограничена защитой персональных данных банкротов.

Учитывайте, оформляя займы, гражданам уместно регулярно контролировать платежи кредитору и не допускать беспечности в экономических вопросах. Причем уточнить сведения о собственной задолженности удастся напрямую в банке, который выдавал ссуду. Правда, такая информация доступна лишь непосредственно должнику. Отметим, вовремя выявленная и погашенная просрочка избавляет заемщика от будущих проблем.

Несогласованная политика банков становится причиной выдачи кредитов людям с уже испорченной репутацией. Однако в таких ситуациях неплательщикам целесообразно вовремя рассчитаться с кредитором, чтобы улучшить личный статус. Как правило, такой шанс предлагают многочисленные МФО. Единственным недостатком таких предложений становятся высокие процентные ставки и сжатые сроки выплаты займа.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Кредитные заемщики уверены, что существует единая база, в которой отображена их финансовая история. Если допустить просрочку, это тут же отобразиться в досье и больше денег ни один банк не даст. Человек автоматически попадет в черный список банковских должников, выбраться из которого практически невозможно.

Но так ли это на самом деле? Естественно, базы данных существуют и банки ими активно пользуются. Если бы их не было, процент невозврата увеличился бы в несколько раз. Но, есть одно большое НО. База не одна, их много что сильно повышает шансы заемщиков получить кредит, даже если у них были просрочки.

Для жителей МОСКВЫ доступны БЕСПЛАТНЫЕ консультации в офисе, оказываемые профессиональными юристами на основании Федерального закона № 324 «О бесплатной юридической помощи в Российской Федерации».

Не ждите – запишитесь на прием или задайте вопрос-онлайн.

Черный список банковских должников — посмотреть себя

- Самая большая база данных по заемщикам принадлежит Сбербанку. Этот банк старается использовать ее только на свои нужды, хотя есть подозрения, что приходится делиться с полугосударственными организациями, например, «ВТБ24» и «Газпромбанк».

- На втором месте по объему идет база основателя БКИ «Русский Стандарт». Банк коммерческий и любая кредитная организация может обратиться за предоставлением информации на платной основе.

- Существует база НБКИ, основанная несколькими банками. Узнать информацию по ней может любой, кто заплатит деньги.

Теперь рассмотрим самое интересное, как узнать информацию о себе? Действительно ли мы в черном списке должников?

Самое плохое что может случиться для потенциального заемщика, это попасть в базу ФССП. Если вы числитесь в должниках у приставов, будьте уверены, кредит вам не дадут. База полностью открыта для любого желающего. Как ей пользоваться, мы подробно рассказывали в этой статье.

Проверить себя по банковским базам можно бесплатно, но только один раз в год. Для этого обращаемся в любое отделение, любого банка (мы рекомендуем Сбербанк), предъявляем паспорт и ждем. В течение нескольких дней нам ответят.

Существуют платные запросы. Множество организаций готовы предоставить такую информацию. Стоимость колеблется от 400 до 1000 рублей. В зависимости к скольким базам фирмы имеют доступ. Информацию могут предоставлять не только по банкам, но и по штрафам, судимостям и т. д. Особенной популярностью пользуются базы «Спрут» «Кронус», находящиеся на балансе любого банка. По сути, это аналоги полицейских баз данный «ЦАБ» и «ЗИЦ».

Если вы числитесь в должниках, это не означает, что в кредите вам откажут. Чтобы не тратить деньги на проверку вашей кредитной истории, банки используют внутренние программы-скоринги. Они автоматически решают, выдавать заем или нет. По сути, программа обращается, ТОЛЬКО ко внутренней базе банка. Если в должниках вы там не числитесь, то вам могут выдать деньги. Правда, суммы будут небольшими, до 50-70 тыс., но это лучше чем ничего.

Открытый доступ подразумевает не бесплатность проверки, а ее доступность. В начале 2000-х вся информация о заемщиках была закрыта. Банки с большой неохотой предоставляли данные даже сотрудникам полиции. Теперь ситуация резко поменялась.

Если вы сотрудник госорганов, например, ФНС или ФССП, МВД и т. д. при официальном запросе отказать вам не могут. Можете быть уверены, что вся информация попадет к вам на стол. Банковской тайны давно не существует. Практически любой человек при желании может узнать все что угодно.

Совет! Если у вас есть знакомые в госструктурах, попросите их направить официальный запрос в банк. Таким образом, вы получите все что хотели узнать.

Уверяем вас, что написать подобный запрос очень легко, даже если он официальный.

Узнать о своих долгах или штрафах можно по фамилии. Самым простым способом является обращение к базе ФССП. Но там отображается информация об исполнительном производстве. Это означает, что суд по вашему делу уже прошел.

Налоговая база позволяет узнать информацию о неоплаченных налоговых сборах. Сделать это можно бесплатно на портале Госуслуг или в личном кабинете на сайте ФНС.

Информация о штрафах ГИБДД доступна на сервисах Яндекса. Достаточно ввести запрос в поисковую строку. Там же можно и оплатить задолженность.

Советуем раз в три месяца вбивать свою фамилию на сайтах районных и арбитражных судов. Чтобы быть в курсе, что никто не подал на вас иск по долгам.

Не забывайте, что раз в год вы можете обратиться в любой банк за предоставлением информации из БКИ.

Совет! В руках необходимо держать не только свои доходы, но и мониторить возможность получения штрафов или исков. Что может уберечь вас от лишних неприятностей.

Люди, которые хотят взять кредит, но им везде отказывают, скорее всего, попали в черный список банков. Это может произойти, даже если вы никогда не брали кредит.

Новый заемщик несет для банка такие же риски, как и должник. О нем ничего не известно, его кредитная история чиста. Если вы попросите крупную сумму, то банк откажет и внесет пометку в БКИ.

Следующий банк смотрит, что вы получили отказ и тоже не выдает заем и т. д. В результате в КИ накапливаются только одни отказы. Таким образом, вы попадаете в черный список.

Совет! Если никогда не брали кредит, начните с маленькой суммы и растите свою кредитную историю.

Всегда есть возможность получить заем, даже если ваша история испорчена:

- кредит под залог недвижимости;

- кредит под залог автомобиля;

- банковский ломбард;

- небольшие суммы по скоринговой системе.

Пробуйте и экспериментируйте. Банков много, но еще больше частных инвесторов, готовых выдать средства под залоговое имущество. Они также имеют право вносить корректировки в БКИ, улучшая вашу историю.

Бюро кредитных историй и его черный список. Обращаемся бесплатно

Как писалось выше, любой гражданин имеет право получить информацию из БКИ бесплатно. Единственное условие не чаще одного раза в год.

Напишите соответствующее заявление в банк и предоставьте паспорт. Мы рекомендуем обращаться в Сбербанк.

Если вы попали в черный список должников не расстраивайтесь. Существует множество возможностей одолжить денег и исправить свою кредитную историю.

Также мы рекомендуем ознакомиться с договорами займа совместно с юристами, чтобы не попасть в долговую яму. Сотрудники нашего сайта готовы проконсультировать вас абсолюно бесплатно. Для этого напишите комментарий к статье либо обратитесь к дежурному юристу в форме всплывающего окна.

Важно! Проблемы, связанные с кредитами, относятся к категории сложных дел. Проконсультируйтесь бесплатно со специалистами нашего “Правового Центра”

Совет 1: Как узнать, есть ли вы в черном списке банков

Для того, чтобы избежать каких-либо проблем, любой потенциальные заемщик в первую очередь изучается. Под изучением заемщика понимается изучение его кредитной историей. В некоторых случаях, помимо детального изучения кредитной истории, также создается специальный «черный список», в который заносятся данные тех заемщиков, которые либо периодически, либо постоянно не возвращают займы.

«Черный список» в любом банке находится в доступе исключительно для его персонала, ведь, согласно закону сохранения информации, банк не имеет право разглашать личную информацию о клиенте. Этот закон официально называется закон «О личной тайне». Если именно Вам отказали в выдаче того или иного кредита без объяснения причин (а это, кстати говоря, право банка), Вам следует все-таки досконально выяснить причину отказа в выдаче. Если Вы стопроцентно уверены в себе и в том, что Вы в состоянии закрывать свои кредиты, то, вполне возможно, что произошла какая-нибудь ошибка или сбой. В таком случае Вам следует сделать соответствующий запрос в свободной форме, предварительно заверив его у нотариуса.

Крайне полезно будет знать также и то, что один раз в год Вам может быть предоставлена кредитная история, причем абсолютно бесплатно. Если же с поиском Вашей кредитной истории возникла какая-нибудь проблема, Вам следует связаться со специальным подразделением – Центральным каталогом кредитных историй, а котором информация всегда доступна на официальном сайте Банка России. Вы можете легко зайти на сайт такого банка, заполнить анкету, предложенную Вам и отправить запрос. Конечно же, по указанной лично Вами электронной почте придет ответ. Специально для того, чтобы осуществить подобный запрос, необходимо знай точный код субъекта, а для этого необходимо обратиться в абсолютно любой банк, коммерческий или государственный. Также можно обратиться с той же просьбой в бюро кредитных историй. Туда необходимо сдать заявление с личной просьбой о предоставлении всех списков бюро, в которых могут располагаться лично Ваши кредитные истории. Но таким образом приобрести свою кредитную историю бесплатно уже не получится.

Какие же есть основные причины попадания в такой черный список?

- Невыполнение обязательств

- Мошенничество

- Поручительство недобросовестного человека

- Алкогольное опьянение при оформлении документов

- Наличие татуировок, бранных выражений или криминального прошлого

- Наличие судимостей по некоторым статьям

Конечно же, это далеко не все причины, которые могут перенести Вас в черный список, но, если Вы действительно уверены в себе, лучше всего Вам будет не просто выяснять, а добиваться причины отказа.

Оформить заявку и получить ответ из банка всего за 30 минут→

Главная причина большинства отказов в субсидировании кроется в кредитных историях физических лиц, попавших в черные списки. От негативного влияния этого фактора невозможно избавиться ни высокой заработной платой, ни бюджетом.

Оформить заявку и получить ответ из банка всего за 30 минут →

Попасть в списки несостоятельных заемщиков – очень плохая примета. Таким людям может быть отказано в выезде за границу, получении кредита, обслуживании или оформлении карты.

Как клиенты попадают в стоп-лист?

В большой базе данных БКИ хранится исчерпывающая информация о людях, нарушивших свои обязательства перед кредитной организации. Среди них находятся:

- мошенники;

- лица, допускающие постоянные просрочки и имеющие задолженности;

- клиенты, оформившие займ на посторонних лиц;

- заемщики, подавшие неверные сведения о себе;

- неадекватные посетители.

А также в следующих случаях:

- при аресте счетов налоговой инспекцией или судебными приставами;

- при поручительстве в непогашенном кредите.

Попасть в число неблагонадежных клиентов в некоторых организациях можно за малейшую провинность, например, по забывчивости, компьютерного сбоя или по ошибке администрации. В случае, если это однократное нарушение, то на дальнейший исход событий этот эпизод не повлияет.

Доступ к базе данных заемщиков имеют все банки нашей страны. Не существует банков, которые не проверяют кредитную историю заемщика, это делают абсолютно все кредиторы при помощи скоринга. И если вы его не прошли, то по заявке придет отказ.

Однако, вы должны знать, что если КИ была испорчена не по вашей вине, и вы можете доказать это документально, то следует обязательно обратиться к кредитору, допустившему ошибку. Если он отказывается предпринимать какие-либо действия, то можете смело идти в суд.

Обычно банки идут навстречу и отправляют исправленные данные в БКИ, после чего финансовое досье клиента вновь становится положительным. Больше способов того, как можно улучшить даже самую плохую КИ, вы найдете по этой ссылке.

Кто создает черный список неплательщиков, и какие они бывают?

- В досье Бюро Кредитных историй составлены на основании сведений, поданных банками страны. С имеющимися данными может ознакомиться любой человек, сделав соответствующий запрос. При наличии непогашенной задолженности в одной из финансовых структур человека ждет отказ в кредитовании в большинстве российских банков, но есть те, которые работают и с недобросовестными заявителями, о таких организациях подробнее рассказано здесь.

- В личный перечень банка внесена информация о тех, кто нарушил подписанное соглашение. Это конфиденциальная информация, которая в соответствии со статьей Конституции РФ №24 разглашению не подлежит. При повторенном обращении клиента комиссия будет выносить решение с учетом тяжести проступка.

При этом следует понимать, что фактически никакого черного списка должников не существует. Есть только кредитная история, которая «заводится» на каждого человека, который хотя бы раз обращался в финансовые организации за кредитом, займом, рассрочкой, выступал созаемщикомпоручителем и т.д.

В его КИ хранится информация обо всех фактах обращения за деньгами, а также о том, как исправно человек погашал свои долги. И если вы допускали просрочки, либо не платили вовсе, то ваша история будет считаться испорченной, и именно из-за этого банки вам будут отказывать.

Стоит отметить, что банки в некоторых случаях создают свой собственный, внутренний ЧС для клиентов, которые сильно им задолжали, и они больше не хотят с ними работать. Но такой документ является неофициальным, посмотреть его нигде нельзя, он доступен только для сотрудников банка внутри системы.

Как покинуть черный список должников?

Попасть в неприятную историю гораздо проще, чем расквитаться с ней. Тем не менее, такая возможность существует. Для этого следует предпринять следующие меры;

Что нужно помнить заемщику?

Чтобы не попасть вновь в перечень клиентов, с которыми финансовые организация отказываются работать, нужно заранее подготовиться к оформлению нового займа. Собрать документы с места работы, позаботиться о том, чтобы при необходимости вы могли предоставить обеспечение в виде залога или поручительства.

Специалисты рекомендуют заемщикам воспользоваться несколькими ценными советами, в частности:

- ежемесячные проценты не должны превышать 30% от дохода;

- при погашении долга необходимо брать справку о закрытии счета;

- сведения о себе должны быть правдивыми;

- при возникновении проблем с погашением долга его необходимо рефинансировать. О том, что собой представляет услуга рефинансирования, вы узнаете по этой ссылке.

Боитесь, что при новом обращении кредитор вам откажет в заявке из-за того, что в прошлом у вас были просрочки? К сожалению, это вполне возможно, потому как банки, особенно крупные, с опаской относятся к подобным клиентам.

Поэтому обращаться лучше в небольшие компании, и даже если вам предлагают не самые выгодные условия, это все равно лучше, чем отказ. Что повысит ваши шансы на одобрение кредита:

- Постоянно вносить деньги на депозитный счет в банке, подтверждая свое устойчивое финансовое положение. Кроме того, некоторые кредиторы готовы предложить своим вкладчикам особые условия. То есть, оформлять следующий займ следует в том же банке, в котором у вас открыт депозит. Если вы не знаете, где сегодня лучше открыть вклад, то ознакомьтесь с этой статьей.

- Не иметь просрочек по алиментам, коммунальным платежам, мобильным счетам. При наличии таковых, их нужно погасить к моменту оформления нового кредита.

- Открыть зарплатный счет в том банке, чтобы он удостоверился в уровне доходов заемщика. Зарплатным клиентам также доступны особые условия, при этом нет необходимости предоставлять бумаги о заработной плате.

| Видео (кликните для воспроизведения). |

Чтобы в кредитных историях физических лиц черный список не сыграл свою зловещую роль, нужно периодически интересоваться информацией, внесенной в базу данных БКИ, эта мера предосторожности убережет вас от многих неприятностей.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.