Предлагаем ознакомиться со статьей на тему: "текущая платежеспособность формула". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Платежеспособность – это возможность организации вовремя оплачивать свои долги. Это основной показатель стабильности ее финансового состояния. Иногда вместо термина “платежеспособность” говорят, и это в целом правильно, о ликвидности, т. е. возможности тех или иных объектов, составляющих актив баланса, быть проданными. Это наиболее широкое определение платежеспособности. В более тесном, конкретном смысле платежеспособность – это наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей погашения в ближайшее время.

Когда мы говорим о платежеспособности организации, ее активы должны рассматриваться нами как обеспечение ее долгов, то есть как то имущество, которое мы можем обратить в деньги, чтобы расплатиться по имеющимся обязательствам.

При этом при оценке платежеспособности организации всегда следует принимать во внимание возможность существования двух точек зрения на ее финансовое положение.

В первом случае (теория статического баланса) мы оцениваем финансовое положение организации исходя из допущения возможности прекращения ею своей деятельности и необходимости, следовательно, единовременно погасить все свои долги. Такой подход очень важен с позиций оценки риска возможного банкротства организации. В этом случае анализ платежеспособности позволяет увидеть, хватит ли у организации имущества, чтобы расплатиться по всем своим долгам. Для этого весь актив баланса сопоставляется со всей кредиторской задолженностью организации. При этом деление активов на внеоборотные и оборотные, а обязательств – на краткосрочные и долгосрочные не имеет значения.

Таким образом, статический баланс предполагает оценку платежеспособности по алгоритму, представленному на схеме 1.

Измеряется показатель платежеспособности по статическому балансу коэффициентом

где А – актив баланса, а K – долги предприятия (его кредиторская задолженность, привлеченный капитал).

Оценивая возможные значения данного коэффициента можно сказать, что при его расчете организация всегда будет выглядеть платежеспособной, так как при наличии даже минимального объема собственных источников средств (раздел пассива баланса “капитал и резервы”) значение данного коэффициента будет больше единицы.

Однако это не совсем так. Если мы при оценке финансового положения организации вводим в свои рассуждения предположение о ее возможном закрытии, то, рассматривая актив баланса как обеспечение обязательств, мы должны переоценить актив до так называемых ликвидационных цен. Это цены, которые можно будет выручить при распродаже активов вследствие ликвидации фирмы.

Ликвидационные цены всегда ниже тех, по которым имущество отражается в балансе (то есть себестоимости или остаточной стоимости). По статистике ликвидационная цена составляет от 60 до 40 % оценки активов по фактическим затратам на приобретение или остаточной стоимости.

Исходя из этого, если коэффициент L больше единицы, то это очень радующий нас показатель.

Так, например, мы имеем упрощенный баланс некой организации “А” следующего вида:

Капитал и резервы

Расчеты с поставщиками

Расчеты с покупателями

Расчеты по налогам и сборам

Расчеты с работниками

Предположим, что переоценка актива до ликвидационных цен даст следующие результаты: основные средства – 150; товары – 100.Следовательно,

L = 550 / 450 = 1,2

Таким образом, наш показатель платежеспособности, рассчитанный исходя из положений теории статического баланса, носит положительный характер, поскольку риск банкротства нашей организации минимален.

Второй подход к оценке платежеспособности организации (теория динамического баланса) исходит из допущения того, что в ближайшем обозримом будущем организация не закроется.

Данный подход базируется на допущении непрерывности деятельности, согласно которому предполагается, что организация будет продолжать свою деятельность в обозримом будущем, и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке.

Этот подход позволяет оценить платежеспособность организации с позиций ее текущей деятельности без ориентации на вероятность банкротства. Если организация нормально функционирует и не собирается закрываться, то у нее не возникает необходимости распродавать все свое имущество для погашения долгов. В этом случае в качестве обеспечения текущих (краткосрочных) обязательств организации рассматриваются те активы, которые в ближайшее время будут обращены в деньги не в результате тотальной распродажи, а в ходе нормальной деятельности организации.

Оценивая платежеспособность предприятия, в этом случае мы сопоставляем объем его наиболее ликвидного имущества с текущей кредиторской задолженностью. Общий принцип оценки платежеспособности в рамках теории динамического баланса может быть представлен на схеме 2.

При анализе платежеспособности предприятия с позиций допущения непрерывности его деятельности обычно рассчитывается три основных коэффициента:

- коэффициент текущей платежеспособности;

- коэффициент быстрой платежеспособности;

- коэффициент абсолютной платежеспособности.

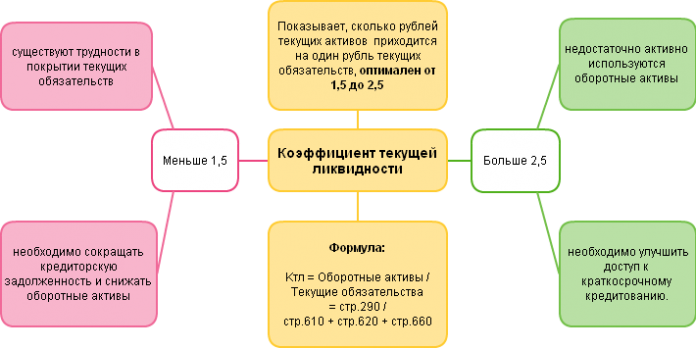

Коэффициент текущей платежеспособности L(1) дает оценку возможности предприятия погашать свои долги, показывая сколько рублей оборотных средств приходится на один рубль краткосрочной кредиторской задолженности.

Данный коэффициент рассчитывается по формуле:

где А – оборотные активы фирмы; K – краткосрочная кредиторская задолженность.

Этот коэффициент демонстрирует, насколько текущие долги фирмы покрываются ее оборотными акти- вами.

А определяется как итог раздела “Оборотные активы” баланса, K – это итог раздела “Краткосрочные обязательства” баланса.

Обычно приводится критическое нижнее значение показателя текущей платежеспособности, равное 2; однако это лишь ориентировочные параметры, указывающие на порядок показателя, но не на его точное нормативное значение.

Так, в нашем примере

L(1) = 500 / 450 = 1,1

Таким образом, значение коэффициента L(1) существенно ниже его стандартного показателя. Это свидетельствует о существующем риске несвоевременного погашения текущих обязательств.

Обратите внимание: анализ платежеспособности нашей организации с позиций теории статического баланса говорил о хороших показателях возможности организации оплачивать свои долги.

Анализ платежеспособности с позиции теории динамического баланса говорит совсем о другом. Это как нельзя лучше демонстрирует разницу между этими двумя подходами. У нашего предприятия достаточно имущества, чтобы погасить все свои долги при ликвидации бизнеса, но не хватает оборотных активов, чтобы своевременно расплачиваться по текущим долгам при нормальном продолжении дел.

Вместе с тем не все так печально. Следует помнить, что такой элемент оборотных активов организации как запасы отражается в балансе по ценам приобретения. Если же рассматривать запасы организации как обеспечение ее краткосрочных обязательств, то во внимание должны приниматься возможные цены их продажи.

Так, допустим, что в нашем примере предполагаемая цена продажи товаров составит 350. В этом случае значение L(1) составит:

L(1) = 650 / 450 = 1,4

Это существенно улучшает картину платежеспособности, получаемую по данным нашего баланса.

При расчете коэффициента быстрой платежеспособности L(2), из числителя исключается такой показатель как запасы, то есть материалы, полуфабрикаты, готовая продукция и товары. Коэффициент принимает следующий вид:

где ДЗ – сумма дебиторской задолженности, показанной в активе баланса предприятия, а ДC – денежные средства фирмы и их эквиваленты (краткосрочные финансовые вложения).

ДЗ определяется как сумма строки “Дебиторская задолженность” (платежи по которой ожидаются в течение двенадцати месяцев после отчетной даты), а ДC – как сумма строк: “Краткосрочные финансовые вложения”, “Касса”, “Расчетные счета”, “Валютные счета” и “Прочие денежные средства”.

Логика исключения из числителя суммы оценки запасов состоит не только в значительно меньшей в сравнении с дебиторской задолженностью и денежными средствами степенью их ликвидности, но и (что гораздо более важно) то, что деньги, которые можно выручить в случае вынужденной продажи запасов, могут быть существенно меньше расходов по их приобретению.

В большинстве современных работ, посвященных анализу отчетности, приводится ориентировочное нижнее значение показателя быстрой платежеспособности – 1, однако эта оценка носит также весьма условный характер.

По данным нашего примера значение коэффициента быстрой платежеспособности составит:

L(2) = 300 / 450 = 0,6

Такое значение L(2) также значительно ниже его ориентировочного нижнего значения. Это подтверждает те выводы, которые мы сделали на основании анализа значения коэффициента L(1). Коэффициент абсолютной платежеспособности L(3) является наиболее жестким критерием ликвидности предприятия, показывая, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств. Коэффициент абсолютной платежеспособности имеет следующий вид:

В нашем примере:

L(3) = 150 / 450 = 0,3

Таким образом, 30 % имеющихся у организации краткосрочных обязательств может быть погашено немедленно.

Обычно приводимое в литературе по финансовому менеджменту нижнее значение коэффициента абсолютной платежеспособности составляет 0,25.

Следовательно, у нашей организации значение коэффициента L(3) выгодно отличается от показателей L(1) и L(2). Это говорит о том, что у нашей организации имеется избыток свободных денежных средств, которые могли бы быть пущены в оборот. При этом увеличение объемов товарооборота смогло бы улучшить общую картину платежеспособности организации.

При расчете данных трех коэффициентов возникает логическая некорректность, ибо активы (А) представлены на определенный момент, а долги (К), хотя и числятся на ту же дату, должны быть погашены за определенное время. И, следовательно, когда мы смотрим на наши долги, не следует особенно пугаться. Все зависит от того, когда их надо оплачивать. Так, например, если большая часть долгов предприятия подлежит погашению более чем через шесть месяцев после отчетной даты, то показатели платежеспособности уже не будут выглядеть столь удручающими, так как знаменатель коэффициентов платежеспособности станет существенно меньше на момент расчета.

Еще одним препятствием при определении платежеспособности организаций выступает оценка активов, представленных в бухгалтерском балансе по себестоимости. В том случае, если активы организации мы рассматриваем как обеспечение долгов, нас должны интересовать цены их возможной продажи. Однако такую оценку баланс предприятия предоставить не может. Отсюда рассчитываемый по данным баланса коэффициент общей платежеспособности при наличии запасов в активе организации будет отчасти занижен, так как запасы в балансе оцениваются по себестоимости, а не по возможным ценам их продажи.

Что показывает и как рассчитать коэффициент платежеспособности предприятия?

Именно поэтому любая компания должна анализировать денежные потоки с целью прогнозирования путей наиболее успешного развития бизнеса. Одним из наиболее эффективных показателей в этой сфере является коэффициент общей платежеспособности.

Понятие тесно связано с показателями кредитоспособности и ликвидности. Однако имеются некоторые нюансы, отличающие все три коэффициента:

- кредитоспособность характеризует возможность предприятия погасить долги с помощью краткосрочных и среднесрочных активов, то есть такое имущество, как здания и сооружения, при расчётах не учитывается;

- ликвидность представляет собой способность исполнять только краткосрочные обязательства;

- платёжеспособность отражает возможность покрытия долгов за счёт всех активов.

Она бывает двух видов:

- Долгосрочная. Представляет собой возможность расплатиться по обязательствам, оплата которых предполагается в срок более года. При этом в ходе анализа оценивается ряд показателей:

- чистый капитал организации;

- график погашения долгов;

- отношение заёмного и собственного капитала;

- покрытие процентов.

- Краткосрочная — способность субъекта рассчитаться с задолженностями, срок погашения которых наступает ранее чем через год после возникновения обязательств. При этом рассчитывается соотношение текущих активов и кредиторской задолженности.

Чтобы контролировать способность погашать долги, предприятие должно регулярно анализировать показатель общей платёжеспособности. Расчёты ведутся по данным бухгалтерского учёта ежемесячно или раз в квартал. Компания самостоятельно выбирает периодичность оценки, учитывая при этом объём задолженности, размер оборота и прочие индивидуальные характеристики.

Расчёт показателя очень важен для оперативности принятия управленческих решений, так как снижение уровня платёжеспособности в перспективе ведёт к риску банкротства.

Более подробную информацию об этом понятии вы можете узнать из следующего видео:

Для подсчёта коэффициента используется объём активов предприятия, учитывается размер всех обязательств. Существует две формулы, по котором определяется величина.

- Коп — коэффициент платёжеспособности;

- ИА — активы предприятия;

- КО — краткосрочная задолженность;

- ДО — долгосрочная задолженность.

Пример расчёта. ООО «Ника» имеет в составе имущества и обязательств следующие величины:

- нематериальные активы — 100 тыс. руб.;

- краткосрочный кредит в банке — 100 тыс. руб.;

- оборудование для производства — 1 500 тыс. руб.;

- обязательства по уплате налогов — 50 тыс. руб.;

- материалы на складе — 50 тыс. руб.;

- готовая продукция на складе — 150 тыс. руб.;

- долгосрочный кредит в банке — 1 000 тыс. руб.;

- деньги на счёте — 30 тыс. руб.;

- обязательства перед поставщиками — 150 тыс. руб.

- другие оборотные и внеоборотные активы — 50 тыс. руб.;

Расчёт показателя с учётом полученных данных:

Для расчёта можно использовать баланс предприятия. Формула выглядит следующим образом:

Пример расчёта. Пусть баланс ООО «Ника» выглядит так:

Любая компания при ведении расчетов с контрагентами использует финансовые средства, также они используются в процессе приобретения сырья и материалов, оплате по кредитам, при покупке производственных фондов. Движение денежных средств способно оказать прямое влияние на процесс производства, поэтому все компании подвергают денежные потоки анализу для того, что бы продуктивней осуществлять планирование и прогнозирование эффективных вариантов развития предпринимательской деятельности. Самым популярным показателем в этой сфере является платежеспособность.

Формула платежеспособности способствует определению эффективность деятельности любой фирмы.

Для более лучшего понимания формулы платежеспособности, рассмотрим виды задолженности организаций в соответствии с временным характером:

- Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей: чистого капитала компании, отношения заемного и собственного капитала, графика погашения задолженности, покрытия процентов и др.

- Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула платёжеспособности в общем виде выглядит таким образом:

КП = СА / (Зкр + Здолг)

Здесь КП – платежеспособность предприятия,

СА – стоимость активов,

Зкр – краткосрочная задолженность,

Здолг – долгосрочная задолженность.

Также рассмотрим формулу восстановления платежеспособности, представленную в следующем виде:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп – показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В этом равенстве цифра 6 означает временной промежуток полгода (6 месяцев) — период потери платежеспособности.

Показательтекущей ликвидности (ТЛ) для этой формулы рассчитывается отношением стоимости текущих активов компаниик краткосрочной задолженности:

ТЛ = СОА / КО

Здесь СОА – стоимость оборотных активов,

КО – краткосрочные обязательства.

Стоимость оборотных активов – 1 725 000 рублей,

Краткосрочные обязательства – 1 535 000 рублей,

Стоимость оборотных активов – 1 819 000 рублей,

Краткосрочные обязательства – 1 230000 рублей,

ТЛ = СОА / КО

ТЛ (нач. года) = 1 725 000 / 1 535 000 = 1,12

ТЛ (кон.года) = 1 819 000/1 230 000 = 1,48

Формула платежеспособности (восстановления) для решения задачи выглядит так:

| Видео (кликните для воспроизведения). |

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Квп = (1,12 + 6 / 12 (1,12 — 1,48)) / 2 = 0,47

Сумма нематериальных активов – 120 000 руб.,

Банковский кредит на срок 6 месяцев – 118 100 руб.,

Стоимость оборудования – 1 415 000 руб.,

Задолженность по налогам – 62 000 руб.,

Стоимость складских запасов – 63 000 руб.,

Долгосрочный банковский кредит – 1 015 000 руб.,

Обязательства перед поставщиками – 115000 руб.

Денежные средства на расчетном счете – 519 000 руб.

Определить показатель коэффициента платежеспособности компании.

Кпл = СА / (Зкр + Здолг)

К пл = (120000 + 1415000 + 63000 + 519000) / (118 100 + 62000+1 015 000+115000)

К пл = 2 117 000 / 1310 100 = 1,62

Вывод. Показатель платежеспособности более единицы, поэтому можно говорить о том, что сумма активов предприятия может полностью покрыть краткосрочную и долгосрочную задолженность. Работа компании эффективна.

Коэффициент текущей ликвидности (формула по балансу)

Расчетные характеристики ликвидности юрлица отражают его способность гасить существующие текущие долги за счет собственного имущества и являются главными числовыми показателями его платежеспособности, позволяющими оценить ее в привязке ко времени. Последняя, в свою очередь, определяется скоростью продажи имущества, составляющего оборотные активы, находящиеся в распоряжении юрлица.

Скорость продажи активов может быть:

- Высокой – в отношении имущества, которое продавать не нужно (деньги), и того, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги).

- Быстрой – по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов).

- Средней – для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

Методику анализа производственных запасов см. по ссылке.

В соответствии с такой разбивкой имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной – для имущества с высокой скоростью продажи.

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, – для имущества, имеющего высокую и быструю скорость реализации.

- Текущей – для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

В существующих формулах расчета ликвидности оценка способности каждого набора видов имущества погасить долг производится по отношению к присутствующим у юрлица краткосрочным обязательствам.

Как расшифровывается понятие «обязательства» в бухучете, узнайте из этой публикации.

Показатель текущей ликвидности демонстрирует, в какой части имеющиеся в наличии у юрлица оборотные активы при их продаже по рыночной цене покроют его краткосрочные обязательства. В привязке ко времени этот коэффициент отражает уровень платежеспособности юрлица в периоде, не превышающем 1 год. Он может также называться коэффициентом общей ликвидности, общего покрытия, коэффициентом обращения, работающего капитала.

Берут данные для определения коэффициента текущей ликвидности из баланса предприятия, составленного на какую-либо из отчетных дат. Обычно это годовой бухбаланс, но можно использовать и промежуточную отчетность. Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты. Величина оборотных активов, задействованных в расчете, соответствует общей итоговой цифре, показанной в разделе II бухбаланса, а значение краткосрочных обязательств берут из раздела V.

Формула коэффициента текущей ликвидности представляет собой частное от деления общей величины оборотных активов на одну из сумм, которая принимается за значение краткосрочных обязательств.

Определить значение краткосрочных обязательств в зависимости от конкретных данных, используемых для этого, можно 3 способами:

- От всей суммы, образующей итог по разделу V (т. е. от суммы всех наличествующих краткосрочных обязательств), тогда формулу расчета возможно представить так:

КЛтек = ОборАкт / КрОбяз,

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств.

- От всей суммы, образующей итог по разделу V, за исключением доходов будущих периодов, которые, строго говоря, к обязательствам не относятся. Именно такой алгоритм рекомендует применять для расчета этого показателя приказ Минэкономразвития РФ от 21.04.2006 № 104. Эта формула получится следующей:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов.

Кроме того, ее можно записать и так:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ОценОбяз + ПрОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ОценОбяз – значение, соответствующее сумме оценочных обязательств;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

- От суммы реально существующих долгов перед кредиторами, в величину которой не войдут доходы будущих периодов и оценочные обязательства, представляющие собой созданные юрлицом резервы, которые также реальными долгами назвать трудно. Рассчитанный с таким знаменателем показатель хорошо сопоставим с показателями абсолютной и быстрой ликвидности, в расчете которых присутствует аналогичный знаменатель. Формула получится такой:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ПрОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

Этот же расчет можно отразить и так:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер – ОценОбяз),

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов;

ОценОбяз – значение, соответствующее сумме оценочных обязательств.

Коэффициент текущей ликвидности: формула по балансу

Поскольку данные для расчета рассматриваемого показателя берут из бухбаланса, очень наглядными становятся вышеприведенные формулы текущей ликвидности, записанные применительно к строкам действующей формы этого отчета:

- От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

КЛтек = 1200 / 1500,

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V.

- От всей суммы раздела V за исключением доходов будущих периодов:

КЛтек = 1200 / (1500 – 1530),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов.

Второй вариант этого же расчета:

КЛтек = 1200 / (1510 + 1520 + 1540 + 1550),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

- От текущей (краткосрочной) кредиторской задолженности:

КЛтек = 1200 / (1510 + 1520 + 1550),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

Второй вариант этого расчета будет таким:

КЛтек = 1200 / (1500 – 1530 – 1540),

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах.

О том, по каким правилам заполняют строки действующей формы бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Если потребуется рассчитать рассматриваемый показатель по бухбалансу, форма которого действовала до 2011 года, то это надо делать, имея в виду нижеприведенное соответствие строк:

Номер строки формы 2011–2018 годов

Номер строки формы 2006–2010 годов

Итоговое значение по разделу II

Итоговое значение по разделу V

Краткосрочные кредиты (займы)

Краткосрочные долги перед кредиторами

Доходы будущих периодов

Оценочные обязательства (резервы)

Прочие обязательства с коротким сроком погашения

В форме бухбаланса 2006–2010 годов в составе оборотных активов выделялась долгосрочная задолженность дебиторов со сроком погашения, превышающим 1 год (стр. 230). Расчет рассматриваемого коэффициента при наличии этой задолженности логично делать с уменьшением итогового значения раздела II на величину суммы, показанной по стр. 230.

Расчетный показатель текущей ликвидности нормально работающего платежеспособного юрлица должен быть не ниже 1, т. е. нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств. Коэффициент, составляющий меньшую величину, может быть относительной нормой для организаций с высокой скоростью оборота капитала, при которой значения, задействованные в расчете, часто меняются.

Однако значительные отклонения в сторону превышения нормативного значения (равного 1) тоже нежелательны. Они свидетельствуют о замедлении оборотов оборотных активов: затоваривании складов, предоставлении неоправданных отсрочек покупателям по оплате, неэффективности использования денег и финвложений.

На правильность определения этого коэффициента существенное влияние оказывает качество включенных в расчет данных, которые необходимо подвергать анализу непосредственно перед расчетом этого коэффициента ликвидности. Если в расчете задействованы данные по активам, которые на самом деле не являются ликвидными (сомнительные ценные бумаги или задолженность дебиторов, неликвидные запасы), то коэффициент получится завышенным. Реальная картина при этом будет искажена. Сомнительные с этой точки зрения цифры лучше исключать из расчета. Надо при этом учитывать, что ни рассмотренный коэффициент ликвидности сам по себе, ни все 3 коэффициента ликвидности вместе не позволяют однозначно судить о финансово-экономическом положении предприятия, а являются только набором отдельных оценочных показателей, рассматриваемых как элементы экономического анализа.

О том, какие еще показатели используют при проведении финансово-экономического анализа, читайте в материале «Основные финансовые коэффициенты и формулы их расчета».

Составные части формулы расчета указывают на факторы, способствующие его росту:

- Рост оборотных активов должен идти активнее, чем рост краткосрочных обязательств.

- Снижение величины краткосрочных обязательств, что, в частности, может быть достигнуто путем перевода некоторых из них в долгосрочные (например, задолженность по заемным средствам).

Рассмотренный коэффициент ликвидности, называемый также коэффициентом общего покрытия, востребован в целях анализа платежеспособности юрлица:

- руководителями;

- учредителями;

- инвесторами;

- ИФНС, опирающейся при этом на приказ Минэкономразвития РФ от 21.04.2006 № 104, утвердивший методику ФНС для такого анализа.

Арбитражных управляющих, руководствующихся правилами, определенными в постановлении Правительства РФ от 25.06.2003 № 367.

| Видео (кликните для воспроизведения). |

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы юрлица при их продаже смогут погасить его краткосрочные обязательства. У нормально функционирующего платежеспособного юрлица этот коэффициент должен быть не ниже 1. Данные для определения коэффициента текущей ликвидности берут из баланса предприятия, составленного на отчетную дату.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.