Предлагаем ознакомиться со статьей на тему: "страховые взносы в 2018 году". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

В настоящее время отчисления в государственные внебюджетные фонды исчисляются по прежним тарифам, но с учетом изменившихся лимитов для каждого вида платежей. Напомним механизм начисления страхвзносов и приведем таблицу актуальных ставок по ним для всех плательщиков, в обязанности которых входит начисление и уплата взносов в 2018 году.

Облагаются взносами все выплаты (вознаграждения), получаемые за исполнение трудовых обязанностей, иных работ и услуг на основе различных договоров (п. 1 ст. 420 НК РФ), как то:

- трудовых;

- гражданско-правовых;

- авторских заказов;

- издательских;

- заключаемых при отчуждении/предоставлении прав на произведения искусства, науки и литературы, а также других соглашений, предполагающих получение дохода от выполнения услуг и работ.

Облагаемой базой считается полный объем выплат отдельно по каждому физлицу. Начинается отсчет сумм дохода с начала года и учитывается нарастающим итогом до его окончания (п. 1 ст. 421 НК РФ).

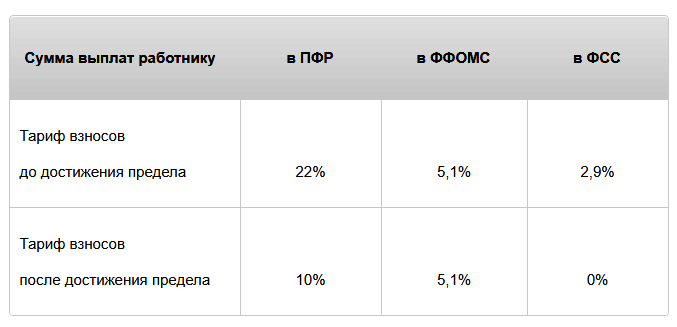

В общей сложности объем обязательных страховых взносов (СВ) составляет 30 % от начисленных выплат и распределяется так:

- отчисления в Пенсионный фонд – 22 %;

- отчисления в Фонд социального страхования – 2,9 %;

- отчисления в Фонд обязательного медицинского страхования – 5,1%.

Механизм расчета взносов в 2018 году не изменился – по-прежнему устанавливается максимальный размер базы для СВ по нетрудоспособности и материнству, а отчисления в ПФР, превышающие установленный лимит, рассчитываются по сниженному тарифу 10%.

Предельный уровень дохода в 2018 составляет 815 000 руб. для расчета взносов в ФСС и 1 021 000 руб. – в ПФР. Основой установления базы служит показатель средней зарплаты в РФ. П. 6 ст. 421 НК РФ определяет базовый максимум умножением среднего заработка по стране на 12 месяцев и повышающий коэффициент (в 2018 г. – 2,0). Для взносов ОМС база пределом не ограничена.

Уплата СВ – обязанность компаний любой формы собственности и предпринимателей в статусе работодателя.

ИП без нанятого персонала уплачивают взносы за себя в твердой фиксированной сумме. В 2018 году при доходе за год, не превышающем 300 000 руб., она составляет:

- 26 545 руб. в ПФР;

- 5840 руб. в ФОМС

При доходе свыше 300 000 руб., бизнесмены обязаны в дополнение к установленной сумме уплачивать в ПФР 1% от объема превышения (п. 1 ст. 430 НК РФ).

Размер тарифа по СВ зависит от категории фирмы и условий труда и специфики производства в ней. Законодателем установлены критерии, позволяющие некоторым предприятиям насчитывать взносы по сниженным тарифам, другим, наоборот, определены дополнительные ставки отчислений.

Тарифы страховых взносов в 2018 году: таблица ставок

Какие тарифы страховых взносов в 2018 году закреплены в НК РФ? Изменились ли тарифы в ПФР, ФСС и ФФОМС? Сохранилось ли действие пониженных тарифов страховых взносов для организаций и ИП, применяющих УСН? Приведем таблицу со ставками страховых тарифов на 2018 год.

В 2018 году страховые взносы, как и раньше, рассчитывают, исходя из:

- начислений в пользу физических лиц;

- установленных лимитов облагаемой базы;

- тарифов страховых взносов;

При этом процентная ставка тарифа напрямую зависит от суммы, облагаемой страховыми взносами.Таким образом, перед тем как привести таблицы со ставками взносов на 2018 год, прокомментируем вышеупомянутые составляющие.

Все работодатели в 2018 году обязаны платить взносы на пенсионное, социальное и медицинское страхование с выплат сотрудникам.

Страховые взносы в 2018 году требуется начислять на вознаграждения, выплачиваемые деньгами и в натуральной форме:

- сотрудникам в рамках трудовых отношений;

- руководителю организации – единственному участнику независимо от наличия трудового договора с ним;

- исполнителям по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг;

- исполнителям по авторским договорам.

Суммы, не подлежащие обложению страховыми взносами в 2018 году, приведены в статье 422 НК РФ.

В 2018 году не изменилась облагаемая база по взносам. Чтобы рассчитать базу, надо сначала сложить все выплаты, которые относятся к объекту обложениями взносами. Перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. Например, зарплата. Отпускные.

Затем из полученного значения нужно вычесть необлагаемые выплаты. Список таких выплат смотрите в статье 422 НК РФ. Например, государственные пособия, материальная помощь в размере до 4000 руб. в год.

В 2018 году предельная величины базы для начисления страховых взносов стали больше. См. «Предельная база для начисления страховых взносов с 2018 года».

База для начисления страховых взносов в 2018 году: таблица

Плательщики страховых взносов, которые производят выплаты физлицам и не имеют права на пониженные тарифы страховых взносов, в 2018 году исчисляют свои взносы по ставкам, предусмотренным ст. 426 НК РФ. Приведем для тарифов страховых взносов на 2018 год таблицы, отражающие общие, пониженные и дополнительные тарифы.

Пониженные тарифы страховых взносов, лица, в отношении которых они применяются, а также условия применения льготных тарифов приведены в ст. 427 НК РФ.

Представим в таблице некоторые из пониженных тарифов на 2018 год, которые применяются, если выплаты не превышают предельной базы (для ОПС – 1 021 000 рублей на каждое физическое лицо, для ВНиМ – 815 000 рублей на каждое физическое лицо):

* Понижающий тариф страховых взносов 2018 при УСН применяется, если основным видом деятельности (не менее 70% в общем объеме дохода за год) по ОКВЭД 2 для организации или ИП на упрощенке являются, к примеру (пп. 5 п. 1 ст. 427 НК РФ):

- производство пищевых продуктов;

- производство одежды;

- производство мебели;

- техническое обслуживание и ремонт автотранспортных средств;

- деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма;

- деятельность фитнес-центров;

- ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения.

При этом упрощенец вправе применять пониженные тарифы, если его доход за 2018 год не превысил 79 млн.руб.

** ИП на патенте не вправе применять пониженные тарифы к выплатам по следующим, в частности, видам деятельности:

- стационарная розничная торговля в торговом зале площадью не более 50 кв.м.;

- стационарная розничная торговля без торгового зала;

- нестационарная розничная торговля;

- услуги общественного питания, которые оказываются в зале площадью не более 50 кв.м.;

- услуги общественного питания без зала обслуживания посетителей.

Дополнительные тарифы страховых взносов в 2018 году

Наряду с основными и пониженными тарифами страховых взносов, в 2018 году применяются дополнительные тарифы страховых взносов на ОПС. Они применяются организациями и ИП к выплатам физлицам, которые заняты на отдельных видах работ, в зависимости от возраста физлиц и стажа на таких работах. При этом доптарифы применяются только при условии, что работодатель не проводил специальную оценку условий труда (ст. 428 НК РФ, ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ ).

Для доптарифов страховых взносов в 2018 году ставки применяются такие:

Плательщики страховых взносов определеныв ст. 419 НК РФ. Отчисления в рамках разных видов обязательного страхования необходимо производить всем работодателям применительно к начисленным суммам доходов наемного персонала, а также предпринимателям, которые осуществляют перечисления взносов «за себя». По заработкам работников и доходам ИП тарифы и алгоритм расчета сумм к оплате значительно разнится. О том, как должна сдаваться отчетность по страховым взносам в 2018 году, мы рассказывали в статье на сайте ранее, а здесь рассмотрим действующие в 2018 г. ставки страховых взносов.

Законодательством зафиксированы обязательствапо перечислению следующих страховых взносов:

- на пополнение ресурсов системы пенсионного обеспечения;

- для распределения средств в рамках системы социального страхования (погашение сумм по больничным листам и прочие пособия);

- по обязательномумедстрахованию, дающему гражданам право пользоваться комплексом бесплатных медицинских услуг;

- в ФСС — на случай травматизма на рабочем месте и профзаболеваний (единственный вид взноса, который остался в ведении Фонда и не перешел в сферу влияния налоговиков).

Льгота по страховым взносам при УСН в 2018 году предоставляется субъектам хозяйствования в виде пониженных ставок. Для некоторых «упрощенцев» действуют специальные значения тарифов по отчислениям с доходов наемного персонала:

- на«пенсионные» страхвзносы – 20%;

- по взносам на медицинское и социальное страхование – 0%.

Страховые взносы при УСН в 2018 могут быть понижены до льготных показателей для юридических лиц и ИП-работодателей, если их основное направление деятельности соответствует перечню, указанному в пп.5 п. 1 ст. 427 НК РФ. Дополнительное требование – от основного вида предпринимательской деятельности должно поступать не менее 70% общей доходной массы, а годовой допустимый размер доходных поступлений ограничен верхним лимитом в 79 млн. руб. Аналогичные льготы могут применяться некоммерческими и благотворительными структурами, работающими на условиях УСН с любым объектом налогообложения.

Такая же ставка взносов в ПФР в 2018 году на льготных условиях может устанавливаться и для субъектов хозяйствования, функционирующих в сфере фармации и применяющих ЕНВД. Аналогичный тариф страхвзносов предусмотрен и в отношении некоторых видов деятельности ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ). Отчисления по социальному и медстрахованию, страховые взносы в ПФР в 2018 году на льготных условиях могут также осуществлять лица, указанные в таблице 2:

- хозяйственные общества, для которых в качестве основного направления работы предусмотрено внедрение результатов интеллектуальной деятельности (при условии, что учредители юридического лица обладают исключительными правами на этот НМА);

- юрлица и ИП, имеющие действующий договор с органами управления особых экономических зон (ОЭЗ) по мероприятиям в рамках технико-внедренческой и туристско-рекреационной деятельности

По пенсионному страхованию ст. 428 НК РФ выделена ставка дополнительного тарифа. При исчислении этих взносов не действует ограничение по уровню облагаемого дохода.

Для работодателей, которые не провели спецоценку условий труда на рабочих местах,размер тарифа, в зависимости от категории персонала и вида проводимых работ, равен:

- 6% — для трудящихся на тяжелых работах (Список № 2 и «малые» списки – п.п. 2-18 ч. 1 ст. 30 Закона № 400-ФЗ);

- 9% — для работающих в подземных условиях, «горячих» цехах и т.п. (Список № 1 – п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ).

Если спецоценка проводилась, величина доптарифа будет зависеть от присвоенного класса опасности, она может варьироваться в диапазоне от 0% (для класса оптимальных и допустимых условий) до 8% (применительно к рабочим местам с высоким уровнем опасности):

- 8% — 4 уровень опасности условий труда;

- 7% — вредный уровень, подкласс 3.4;

- 6% — вредный уровень, подкласс 3.3;

- 4% — вредный уровень, подкласс 3.2;

- 2% — вредный уровень, подкласс 3.1.;

- 0% — тариф для классов 1 и 2 оптимального и допустимого уровня.

Если с человеком заключен договор ГПХ, налоги и взносы 2018 должны быть рассчитаны и уплачены по такому алгоритму:

- НДФЛ удерживается налоговым агентом, при условии, что исполнителем работ выступает физическое лицо (не ИП). При этом получатель дохода может, написав заявление нанимателю, воспользоваться правом на профессиональный вычет в сумме подтвержденных документально расходов, связанных с выполнением работ, услуг по ГПХ-договору (ст. 221 НК РФ).

- Взносы на пенсионное и медстрахование платятся, если (п. 1 ст. 420 НК РФ):

- предметом договора является выполнение работ или оказание услуг;

- заключен договор авторского заказа;

- по договору осуществляется передача прав на произведения литературного, музыкального, художественного направления, или на научное произведение.

- Взносы на социальное страхование по договорам ГПХ не начисляются и не уплачиваются, если это отдельно дополнительно не оговорено в договоре.

Страховые взносы в 2018 и 2019 годах: ставки, таблица

С 1 января 2019 года для предприятий на упрощенной системе налогообложения (УСН), индивидуальных предпринимателей и некоторых других категорий плательщиков льготы по страховым взносам во внебюджетные фонды будут отменены. В статье рассмотрим, какие тарифы фиксированных взносов в фонды в 2018 году используют разные категории бизнесменов и как изменится размер взносов в фонды в 2019 году.

Взносы уплачивают на обязательное пенсионное страхование (ОПФ), обязательное медицинское страхование (ОМС) и обязательное социальное страхование (ФСС). Это требование относится ко всем компаниям любой организационно-правовой формы, включая индивидуальных предпринимателей (ИП).

Общий тариф, который не предусматривает пониженных и повышенных ставок, составляет 30%, по фондам распределение идет следующим образом:

- 22 % – Пенсионный фонд;

- 5,1 % – Фонд обязательного медстрахования;

- 2,9 % – Фонд социального страхования.

Бизнесмены уплачивают страховые взносы:

- по стандартной схемой (таких большинство и они платят по максимальному тарифу);

- по льготным тарифам (имеют право применять пониженные ставки в связи с ведением специфической деятельности);

- в соответствии с дополнительными тарифами (наряду с общими тарифами оплачивают «сверхлимитные» страховые взносы, так как работники данных предприятий задействованы на вредном или опасном производстве).

Существует 2 варианта начислений фиксированных взносов в фонды:

- Взносы за работников, которые уплачивают все бизнесмены, в том числе ИП, оплачивающие вознаграждение наемным работникам. Налоговой базой являются суммы выплат.

- Взносы «за себя», которые платят ИП, работающие без привлечения сотрудников. При таком способе начисления взносов используется как фиксированная сумма, уплачиваемая за год, так и определенный процент от базы (при достижении «пороговой» величины в ).

Полезный сервис: расчет страховых взносов, учет и отчетность для ИПи ООО.

Общие тарифы страховых взносов в 2018-2019 годах – ставки, таблицы

Прежде чем рассмотреть таблицу отчислений в фонды в 2018 году, дадим информацию о лимитах по облагаемой базе, поскольку от них зависят ставки по пенсионным и социальным страховым взносам.

Чтобы не ошибиться в исчислении страховых взносов в 2018 году по сотрудникам, необходимо составить специальную таблицу, включающую все необходимые значения. Предлагаем вам воспользоваться нашей таблицей ставок страховых взносов для правильного исчисления платежей в бюджет государства.

Исчисление страхвзносов в 2018 г., как и ранее, производят на основании таких показателей:

- начислений в пользу сотрудников (зарплаты и иные вознаграждения);

- предельных размеров облагаемой базы, сверх которых взносы по страхованию рассчитываются по иным процентам;

- тарифов (или процентных ставок) страховых взносов.

Процентная ставка взноса имеет прямо отношение к двум другим показателям, а потому необходимо внимательно изучить и эти понятия.

Все работодатели (и юридические лица, и индивидуальные предприниматели) в 2018 году обязаны перечислять страховые взносы с выплат в пользу своих сотрудников. При этом в расчетную облагаемую базу входят следующие показатели:

- заработная плата по трудовому соглашению (договору);

- вознаграждение руководителя компании даже при отсутствии трудового соглашения с ним, если он единственный участник;

- вознаграждение по договору ГПХ;

- вознаграждение по авторскому договору.

Существуют некоторые суммы, которые не входят в облагаемую базу по страховым взносам. Их список представлен в ст. 422 НК РФ.

Для вычисления облагаемой базы необходимо суммировать выплаты и вознаграждения, положенные сотруднику, а затем из этой величины вычесть суммы, которые в соответствии с законодательством не подлежат обложению.

В 2018 году предельные величины облагаемой базы повышены. Значения лимитов по взносам на страхование представлены в следующей таблице:

В этом году надо считать взносы с учетом новых лимитов и действующих тарифов. Смотрите таблицу ставки страховых взносов в 2018 году.

В 2018 году страховые взносы по-прежнему рассчитывают, исходя из начислений “физикам”, установленных лимитов облагаемой базы и ставок. Процентная ставка взносов напрямую зависит от суммы, облагаемой страховыми взносами.

В таблице ниже смотрите актуальные для начисления в 2018 году страховых взносов ставки с выплат работников (ст. 426 НК РФ).

Тарифы страховых взносов в 2018 году: ставки таблица

Общая ставка взносов составляет в 2018 году по-прежнему 30% (ст. 425, 426 НК РФ):

- 22 % – на пенсионное страхование;

- 5,1 % – на медицинское страхование;

- 2,9 % – на социальное страхование.

При этом сумма взносов к уплате зависит от того, превысил доход установленный лимит или нет. В таблице приведены значения предельной величины базы на 2018 год.

Ставка 30% будет действовать по 2020 год включительно (ст. 425, 426 НК РФ). Продление тарифа предусмотрено Федеральным законом от 27.11.2017 № 361-ФЗ.

О новых значениях базы по страховым взносам в 2018 году читайте здесь.

Пенсионные взносы в пределах лимита надо платить по ставке 22 %, с доходов сверх лимита – по ставке 10 % с суммы превышения лимита.

| Видео (кликните для воспроизведения). |

Социальные взносы платят по ставке 2,9 % независимо от базы, а медицинские – по общему тарифу 5,1 %.

Для компаний на спецрежимах налогообложения, занимающихся определенными видами деятельности (IT-сфера), резидентов ОЭЗ, участников проекта “Сколково” и других категорий предусмотрены специальные пониженные тарифы страховых взносов. Все ставки взносов смотрите в таблице ниже.

Пониженные ставки страховых взносов в 2018 году: таблица

Организации и ИП на УСН на льготном виде деятельности, доход от которого составляет не менее 70% в общем объеме доходов.

Годовой доход на УСН не должен превышать 79 млн руб. При превышении данного лимита право на пониженные тарифы плательщик взносов теряет с начала расчетного периода (пп. 5 п. 1, пп. 3 п. 2, п. 6 ст. 427 НК РФ)

ИП на патенте, но только по выплатам сотрудникам, которые заняты в деятельности, в отношении которой применяется патентная система

При некоторых видах деятельности данная “льгота” не применяется (пп. 9 п. 1, пп. 3 п. 2 ст. 427 НК РФ)

Дополнительные тарифы страховых взносов в 2018 году

Для определенных категорий плательщиков и работников, которые заняты на вредных работах, предусмотрены дополнительные тарифы взносов (ст. 428 НК РФ). Применять их можно только при наличии результатов аттестации рабочих мест (СОУТ), на основании которых условия труда на этих рабочих местах признаны вредными или опасными.

Условия труда и тарифы страховых взносов в 2018 году

Если аттестацию рабочих мест не проводили, то надо применять дополнительные тарифы (п.1 и 2 ст. 428 НК РФ):

- 9% – к выплатам занятым на видах работ, перечисленных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ;

- 6% – к выплатам занятым на видах работ, перечисленных в пп. 2-18 ч. 1 ст. 30 закона № 400-ФЗ.

С 2018 года размер взносов ИП не привязан к МРОТ. В НК РФ теперь прописан размер фиксированных платежей в рублях (см. Страховые взносы ИП за себя в 2018 году).

В НК РФ прямо прописан фиксированный размер взносов ИП за себя на обязательное пенсионное страхование. Для предпринимателей, доход которых не превысил 300 тыс.рублей, размер взносов на обязательное пенсионное страхование – 26 545 рублей, на обязательное медицинское страхование – 5 840 рублей.

Однако ИП, чей годовой доход более 300 тыс. рублей, по-прежнему должны уплачивать дополнительно пенсионные взносы по ставке 1%. То есть, если доход ИП за год превысит 300 тыс. рублей, то кроме фиксированных взносов, предприниматель должен перечислить в ИФНС дополнительную сумму в размере 1% от суммы превышения над лимитом (п. 1 ст. 430 НК РФ).

Ставки страховых взносов на 2018 год для ИП

Прошёл год, с тех пор как контроль за уплатой страховых взносов был снова передан Федеральной налоговой службе. По мнению чиновников, администирование взносов налоговыми инспекциями значительно лучше влияет их собираемость. За Фондом социального страхования оставили только сбор взносов на случай травматизма и профзаболеваний работников. Как рассчитывать и выплачивать страховые взносы в 2018 году – расскажем все изменения и свежие новости по этой теме.

Сначала о размере взносов, которые каждый предприниматель должен вносить за себя в 2018 году, даже если он не ведёт реальную деятельность или не имеет доходов от бизнеса. Формула расчёта этих сумм по сравнению с прошлыми годами изменилась. Теперь взносы больше не привязаны к МРОТ, который показывает быстрый и значительный рост – с 7500 рублей на начало 2017 года до 9 485 рублей на начало 2018 года.

Ожидается, что МРОТ приравняют к минимальному прожиточному минимуму уже к маю 2018 года. Если учесть, что эта сумма составляет 11 163 рубля, то прежняя привязка размера страховых взносов к минимальной зарплате вызвала бы резкий рост платежей ИП за себя. Чтобы этого не допустить, Правительство решило установить фиксированный размер страховых взносов на 2018 год.

Закон от 27.11.2017 № 335-ФЗ изменил нормы статьи 430 НК РФ, установив страховые взносы ИП на 2018 год в фиксированной сумме:

- на обязательное пенсионное страхование – 26 545 рублей;

- на обязательное медицинское страхование – 5 840 рублей.

Таким образом, каждому предпринимателю надо будет заплатить за себя в 2018 году не менее 32 385 рублей, что, по сравнению с предыдущим годом, означает рост на 4395 рублей. Если предприниматель был зарегистрирован в этом качестве не весь год, то годовая сумма соответственно пересчитывается.

Не изменилось правило расчёта дополнительного взноса при доходах свыше 300 000 рублей за год: по-прежнему для пенсионного страхования взимается 1% от суммы сверх лимита. Также продолжает действовать ограничение размера взносов предпринимателя за своё пенсионное страхование. Максимальные взносы в ПФР в 2018 году ИП за себя составляют 212 360 рублей: из расчёта 8 * 26 545 * 12 месяцев * 26%. Взносы на своё социальное страхование ИП за себя выплачивают добровольно.

В таблице указаны обязательные платежи предпринимателя в 2018 году, рассчитанные по новому закону

Пенсионное при доходах до 300 тысяч

Пенсионное при доходах свыше 300 тысяч

дополнительно 1% от доходов свыше 300 000 рублей , но не более 212 360 рублей всего на ОПС

Сроки уплаты платежей ИП частично изменились: фиксированная сумма в 32 385 рублей должна быть уплачена не позднее 31 декабря 2018, а дополнительный 1%-ный взнос теперь можно уплатить позже – до 1 июля 2019 года, а не до 1 апреля, как было раньше.

Рассмотрим на примере, как рассчитать страховые взносы с 2018 года предпринимателя за себя.

ИП Сергиенко А.М. получил в 2018 году доход в 1,3 млн рублей. Дополнительный взнос на пенсионное страхование составит ((1 300 000 – 300 000) * 1%) = 10 000 рублей. То есть, всего ИП Сергиенко А.М. должен заплатить за себя при таком доходе 42 385 рублей. При этом, фиксированная сумма в 32 385 рублей должна быть перечислена не позже 31.12.18, а 10 000 рублей могут быть уплачены как в 2018 году, так и до 01.07.19 года.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Сколько должны перечислять плательщики взносов за работников

Согласно новой главе 34 НК РФ плательщиками страховых взносов (кроме ИП без работников, нотариусов, адвокатов, занимающихся частной практикой) являются также лица, производящие выплаты и иные вознаграждения физическим лицам. К этой категории относятся:

- работодатели по трудовым договорам;

- заказчики по гражданско-правовым договорам;

- обычные физические лица, не зарегистрированные в качестве ИП.

Взносы плательщики выплачивают за свой счёт, а не удерживают их из выплат физическому лицу. Тарифы страховых взносов в 2018 году за сохранились на прежнем уровне и составляют в общем случае 30% от выплат работникам. Кроме того, есть некоторые категории плательщиков, для которых ставка страховых взносов в 2018 году существенно снижена. Чтобы иметь возможность производить отчисления по этим пониженным тарифам, плательщик должен соблюдать обязательные условия статьи 427 НК РФ.

Постановлением Правительства РФ от 15.11.2017 № 1378 установлена предельная база для начисления страховых взносов в 2018 году:

- на пенсионное страхование – 1 021 000 рублей;

- на обязательное социальное страхование – 815 000 рублей.

По достижению этих выплат (отдельно по каждому работнику) плательщик выплачивает взносы по пониженным тарифам. Если же плательщик входит в льготную категорию, то после достижения предельной базы взносы за пенсионное и социальное страхование работника не выплачиваются. Что касается выплат на медицинское страхование, то их тариф по достижению предельной базы не меняется.

Страховые взносы в 2018 году ставки, установленные Налоговым Кодексом Российской Федерации (таблица общих и пониженных тарифов)

Владимир Путин продлил дейсвующие тарифы по страховым взносам еще на один год. Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2018 год во внебюджетные фонды с учетом всех изменений и новых баз (регрессии).

Считать взносы бесплатно онлайн вы можете в нашей программе Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

В 2018 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 026 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 815 000 руб. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2018 год

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

Пенсионная реформа затрагивает многие аспекты и страховые платежи не исключение. Страховые взносы в 2018 году будут рассчитываться исходя из действующих тарифов и изменившихся лимитов. Такая система расчетов увеличит взносы, причем это касается не только платежей в Пенсионный фонд, но и взносов в другие фонды соцзащиты населения.

Объектом обложения страховыми взносами являются следующие платежи:

- Выплаты по трудовым договорам и договорам ГПХ.

- Вознаграждения за авторское право.

- Платежи по соглашениям об отчуждении исключительных прав на произведения искусства, науки, литературы.

- Выплаты по лицензионным соглашениям на издательскую деятельность, а также использования произведения искусства, литературы и научных разработок.

Величина облагаемой базы определяется нарастающим итогом с начала года по каждому физическому лицу в индивидуальном порядке. Предельная база страховых взносов в связи со временной нетрудоспособностью и с материнством остается прежней. Сверхлимитное начисление пенсионных взносов облагается по пониженной ставке.

Изменения не коснутся льгот и тарифов: они останутся прежними.

В следующей таблице представлены актуальные ставки страховых взносов в 2018 году:

Общая ставка страховых взносов не изменилась и составила в 2018 году 30%, из них:

- 22%- на пенсионное страхование;

- 5,1% – на мед страхование;

- 2,9% – на соцстрахование.

Величина взносов к уплате зависит от превышения доходом установленного лимита. Предельная величина базы взносов рассчитывается по следующей формуле:

Размер средней заработной платы в РФ * 12 * 1,9.

Свежие новости: изменения по страховым взносам для ИП

Что касается ИП: предприниматели будут платить также, как и платили фиксированные суммы на медицинское страхование. Социальные взносы по материнству и в связи с временной нетрудоспособностью продолжат оставаться добровольными. А взносы по травматизму для них не обязательны.

Теперь что касается изменений. В 2018 году планируется отвязать размер взносов от МРОТ и прописать их величину в рублях в Налоговом Кодексе. Также в планах фиксация твердого размера взносов ИП на обязательное пенсионное страхование. Так, для ИП с доходом, превышающим 300000 рублей, размер взносов составит:

- на обязательное пенсионное страхование – 26545 рублей;

- на обязательное медицинское страхование – 5840 рублей.

Предприниматели с доходом в более 300000 рублей обязаны дополнительно уплачивать пенсионные взносы по ставке в 1%. Т.е. кроме фиксированных платежей ИП должны будут перечислять дополнительную сумму от суммы превышения лимита в размере 1%.

Наказание за не предоставление и неуплату страховых взносов

Согласно ст. 119-120 НК РФ страхователь подвергается штрафам за не предоставление расчета по взносам, а также за грубое нарушение правил учета их базы. Контроль за этим возложен на ФСС. Пенсионный фонд сможет оштрафовать страхователя только за следующие нарушения:

- не предоставление сведений о стаже;

- нарушение прядка сдачи отчетности в электронном виде.

Не стоит забывать, что в январе 2018 года каждый страхователь имеет право возвратить переплату по взносам за предыдущий год.

| Видео (кликните для воспроизведения). |

Еще больше информации о страховых взносах в 2018 году в общем и для ИП в частности представлено в следующем видео:

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.