Предлагаем ознакомиться со статьей на тему: "порядок оформления налогового вычета при покупке квартиры". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Как нужно действовать, чтобы быстро получить налоговый вычет при покупке квартиры?

Этим правом могут воспользоваться резиденты РФ, находящиеся на территории нашей страны не менее 183 дней подряд в течение 12 месяцев. Эти граждане также должны работать по трудовому договору и производить обязательные отчисления налогов в бюджет РФ.

На практике данные выплаты производятся не самими гражданами, а их работодателями.

Кроме того, право на получение налогового вычета имеют и отдельные категории граждан: пенсионеры и лица, не достигшие совершеннолетия.

В отношении данных лиц государство принимает особые меры финансовой и социальной защиты, поэтому с 2013 года в налоговое законодательство был внесен ряд изменений:

- Пенсионеры с 2013 года могут получить вычет при условии того, что, кроме пенсии, они имеют иной официальный доход либо путем возврата налога с предыдущих мест работы за последние 3 года до приобретения жилья.

- За ребенка могут получить возврат налога родители, но это не означает, что поле 18 лет он теряет на него права при покупке еще одной квартиры.

Вместе с тем, ограничен максимальный размер вычета. В соответствии с действующим законодательством возврату подлежит 13% от расходов на приобретение жилья, но не более чем на сумму 2 млн. рублей. Таким образом, максимальная сумма возврата составляет 260 тыс. рублей. Это положение четко зафиксировано в статье 220 НК РФ (пп. 1 п. 3).

Если ранее максимальная сумма возврата отталкивалась от стоимости жилья и воспользоваться этим правом человек мог единожды, то с 2014 года в связи с изменениями Налогового кодекса РФ эта норма была пересмотрена. Теперь человек может пользоваться правом на имущественный вычет несколько раз до получения максимальной суммы в 260 тыс. рублей.

Этот способ считается самым простым. Документы подаются в Налоговую инспекцию по истечении календарного года, то есть в начале следующего года после приобретения квартиры.

Для получения налогового вычета необходимо предоставить следующие документы:

- заявление на получение имущественного вычета;

- декларация о доходах по форме 3-НДФЛ (ее можно заполнить непосредственно в налоговой);

- справки о суммах начисленных и удержанных налогов за предыдущий год по форме 2-НДФЛ из бухгалтерий со всех мест работы;

- ксерокопии документов, являющиеся доказательствами покупки недвижимости;

- реквизиты банковского счета, на который в дальнейшем будет перечислен имущественный вычет.

Ознакомиться и скачать утвержденный бланк декларации по форме 3-НДФЛ можно здесь.

Подать документы в налоговый орган можно двумя способами:

Личное посещение этого органа. Преимущество данного способа в том, что документы передаются уполномоченному сотруднику инспекции, который обязан до принятия проверить их полноту и правильность заполнения реквизитов. В случае обнаружения недостатков документы можно сразу забрать и быстро все исправить.

- Отправка документов по почтовому каналу. При этом весь пакет документов направляется в одном конверте ценным письмом. К письму составляется опись вложения в двух экземплярах, в которой перечисляются все отправляемые документы, в том числе указывается, что прилагается оригинал или копия документа.

Плюс данного способа в том, что для получения налогового вычета у работодателя нет необходимости ждать окончания календарного года, в котором осуществилась покупка жилья.

В первую очередь заявителю необходимо получить в налоговом органе уведомление о получении налогового вычета, которое подтверждает право гражданина на возврат налога и в котором указана сумма к возврату.

Для получения данного документа гражданину необходимо обратиться в налоговую инспекцию с соответствующим заявлением и предоставить копии документов, подтверждающих факт приобретения жилья, его право собственности и соответствующих платежных документов.

Срок рассмотрения заявления составляет 30 суток, после чего гражданин может забрать готовое решение из налоговой.

Получив уведомление с одобрением от налоговой инспекции, гражданин передает его в бухгалтерию организации, где он работает.

На основании уведомления с работника перестают удерживать налог — 13% на доходы. Бухгалтерия действует так до сих пор, пока не наберется полная сумма, указанная в уведомлении.

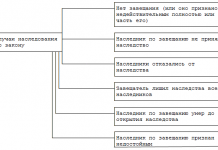

Основания для отказа в возврате излишне уплаченных налогов

Необходимо понимать, что налоговая инспекция может отказать в получении имущественного вычета. Это происходит не просто так, а по четко обозначенным в законе основаниям:

- Сторонами в договоре выступают взаимосвязанные между собой лица. Это могут быть граждане в состоянии родства между собой или коллеги в субординации подчинения.

- Сделка осуществлена за счет работодателя.

- Финансовой стороной сделки выступают субсидии и военная ипотека, а также применение материнского капитала.

Остальные граждане имеют законное право на возмещение имущественного вычета, который, как указывалось выше, может быть получен в общем порядке либо через работодателя либо через налоговую инспекцию.

Период, за который возвращается имущественный вычет

По срокам получения вычета ограничений не предусмотрено. Началом отчета следует считать год приобретения квартиры. Остаток суммы может быть перенесен на последующие годы, до того времени, пока гражданин полностью не получит положенные ему 260000 рублей.

С 2013 года законодатель также разрешил пенсионерам получать возврат имущественного вычета за счет предыдущих мест его работы, но не более чем за три последних года. Так, если квартира приобретена пенсионером в январе 2015 года, то по закону вернуть налог можно за 2012, 2013, 2014 годы.

С 2014 года у каждого гражданина появилась возможность получения налогового вычета второй раз, или вообще дробить его на несколько частей до тех пор, пока сумма налогооблагаемой базы не достигнет 2 млн. рублей. Таким образом, теперь можно требовать возврата налогов при приобретении нескольких недорогих объектов недвижимости.

Профессиональный риэлтор делится всеми тонкостями и нюансами процедуры получения имущественного вычета на жилье.

Разделы:

По каким расходам можно получить налоговый вычет за покупку квартиры?

Есть четыре основные группы таких затрат.

Вычет распространяется на покупку жилых домов, квартир, комнат или доли (долей) в них.

А если жилье было приобретено без отделки, то с помощью вычета можно возместить и расходы на ремонт и отделку – причем как на стоимость отделочных материалов, так и на оплату услуг бригады ремонтников, а также на разработку проектной и сметной документации на проведение отделочных работ. Но есть одно условие: договор купли-продажи недвижимого имущества, в котором производятся эти доработки, должен в обязательном порядке содержать условие о том, что недвижимость продается в состоянии незавершенного строительства или без отделки (подп. 5 п. 3 ст. 220 Налогового кодекса).

Вычет можно получить и если строительство объекта еще не завершено (например, при участии в долевом строительстве дома). Обращаем внимание, что в последнем случае для получения вычета в обязательном порядке нужен передаточный акт на квартиру или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами. При его отсутствии, даже если на руках у вас есть договор участия в долевом строительстве и квитанции об оплате по нему, воспользоваться имущественным налоговым вычетом не получится (подп. 6 п. 3 ст. 220 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 31 октября 2017 г. № 03-04-05/71416, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 8 июля 2016 г. № 03-04-05/40267 от 19 июня 2015 г. № 03-04-05/35504).

А в случае приобретения квартиры по договору участия в долевом строительстве права по которому были получены налогоплательщиком по договору уступки прав требования, для подтверждения права на имущественный налоговый вычет налогоплательщик представляет договор о долевом строительстве, договор уступки прав требования на квартиру в строящемся доме и акт о передаче квартиры налогоплательщику. При этом в расходы на приобретение квартиры включаются расходы, произведенные налогоплательщиком в соответствии с заключенным договором уступки прав требования по договору участия в долевом строительстве (письмо ФНС России от 5 сентября 2014 г. № БС-3-11/2994@).

К вычету также можно принять расходы на:

- разработку проектной и сметной документации;

- приобретение строительных и отделочных материалов;

- работы или услуги по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке;

- подключение дома к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации (подп. 3 п. 3 ст. 220 НК РФ).

Компенсировать стоимость кредита можно, если он выдан и на строительство, и на приобретение жилья. При этом потребуется подтвердить факт уплаты процентов платежными документами – квитанциями к приходным ордерам, банковскими выписками о перечислении денежных средств со счета покупателя на счет продавца и т. д. (п. 4 ст. 220 НК РФ).

Вычет будет предоставлен налогоплательщику при наличии одного из следующих обстоятельств: если на этой земле стоит приобретаемый дом либо если земля предоставлена для индивидуального жилищного строительства.

Следует учитывать, что расходы, которые принимаются к вычету, строго определены в налоговом законодательстве и предъявлять к вычету другие затраты не разрешается (подп. 3 п. 1 ст. 220 НК РФ). Так, не смогут претендовать на возмещение части своих расходов владельцы гаражей и другой нежилой недвижимости.

Важно, что недвижимость должна находиться строго на территории России (подп. 3 п. 1 ст. 220 НК РФ). Таким образом, россиянин-владелец виллы на тропических островах воспользоваться вычетом при ее покупке не сможет.

В каком размере можно получить вычет при покупке квартиры?

Размеры вычетов разнятся в зависимости от того, на возмещение каких расходов претендует налогоплательщик:

- на приобретение недвижимости или земельного участка под жильем либо предназначенного для его строительства: в размере фактически произведенных расходов (подп. 3 п. 1 ст. 220 НК РФ), но не более 2 млн руб. (подп. 1 п. 3 ст. 220 НК РФ). Таким образом, покупатель квартиры может вернуть по этому основанию не более 260 тыс. руб.;

- на погашение процентов по ипотеке: в сумме фактически произведенных расходов (подп. 4 п. 1 ст. 220 НК РФ), но не более 3 млн руб. (п. 4 ст. 220 НК РФ). Таким образом, заемщик может вернуть по этому основанию не более 390 тыс. руб.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги (ст. 19 НК РФ).

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (п. 1 ст. 207 НК РФ). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (п. 2 ст. 207 НК РФ). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России (п. 3 ст. 207 НК РФ).

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года (п. 2.1 ст. 207 НК РФ).

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (п. 1 ст. 207 НК РФ). Однако получить налоговый вычет они по общему правилу не могут (п. 4 ст. 210 НК РФ).

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников (ст. 209 НК РФ).

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят. Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них (п. 6 ст. 220 НК РФ).

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой декларации 3-НДФЛ (п. 7 ст. 78 НК РФ). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Ограничения на получение налогового вычета при покупке квартиры

Так, налоговый вычет по этому основанию можно получить только один раз в жизни (п. 11 ст. 220 НК РФ). Однако однократность подразумевает полное использование суммы вычета, поэтому использование вычета по нескольким объектам недвижимости нарушением не является. Лишь после получения полной суммы налогового вычета налогоплательщик утрачивает право на его повторное использование. К примеру, если гражданин приобрел квартиру стоимостью 1,5 млн руб., то заявить вычет он сможет еще раз, при покупке следующей квартиры или, например, строительстве дома – но уже на сумму, не превышающую 500 тыс. руб. Следует отметить, что эти правила действуют лишь с 1 января 2014 года, поэтому если вы использовали налоговый вычет на жилье, купленное до этой даты, то заявить его повторно уже невозможно, независимо от размера ранее предоставленного вычета. Так, если бы налогоплательщик из нашего примера приобрел первую квартиру до 1 января 2014 года, то остаток его вычета (500 тыс. руб.) попросту бы “сгорел” (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 22 июля 2015 г. № 03-04-05/42071, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 24 октября 2013 г. № 03-04-05/44997).

Важно, что правило о переносе части неиспользованного вычета действует только при покупке или строительстве жилья. Если гражданин желает заявить вычет на проценты по ипотеке, сделать это он сможет только один раз, даже если сумма вычета не достигает 3 млн руб. (п. 8 ст. 220 НК РФ, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 августа 2015 г. № 03-04-05/45673).

Не будет предоставлен налоговый вычет и на часть стоимости жилья, оплаченного за счет иных лиц (в частности, работодателя) или материнского капитала и в случае приобретения недвижимого имущества у взаимозависимых лиц. К последним относятся, к примеру, супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (п. 5 ст. 220 НК РФ).

Таким образом, получить налоговый вычет при покупке квартиры вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь налогоплательщиком, российским налоговым резидентом и уплачиваете НДФЛ;

- приобретенная или построенная недвижимость находится на территории России;

- вы полностью или частично самостоятельно оплачивали указанные объекты, либо проценты по кредитам (займам) на их приобретение или постройку и являетесь их собственником;

- вы ранее не получали аналогичный имущественный налоговый вычет в полном объеме (либо не получали его в любом размере до 1 января 2014 года, а в отношении вычета на проценты по ипотеке требуется, чтобы вы его не получали вообще никогда раньше – независимо от того, до или после 1 января 2014 года);

- недвижимость не была приобретена у взаимозависимых лиц.

В каких случаях имущественный налоговый вычет на приобретение жилья получить нельзя?

НК РФ предусматривает несколько таких ситуаций. Вычет не применяется в случаях, если оплата расходов на строительство или приобретение жилья для налогоплательщика производится за счет:

Кроме того, права на вычет не возникает, если сделка купли-продажи жилья совершается между взаимозависимыми физлицами (ст. 105.1 НК РФ) (письма Департамента налоговой и таможенно-тарифной политики Минфина России от 21 декабря 2017 г. № 03-04-05/85621, от 26 апреля 2017 г. № 03-04-05/25014). В то же время разъяснено, что супруг и отец другого супруга не являются взаимозависимыми лицами, в связи с чем не ограничены в праве на получение налогового вычета при покупке квартиры или жилого дома друг у друга (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 13 июля 2015 г. № 03-04-07/40094).

Также не удастся получить вычет, заключив договор о перемене лиц в обязательстве (уступки требования), который не является договором купли-продажи. При этом в расходы налогоплательщика на приобретение жилья включается сумма документально подтвержденных расходов, произведенных им в соответствии с соглашением о перемене лиц в обязательстве по договору о привлечении денежных средств в строительство жилья, подтвержденная распиской в получении денежных средств (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 7 марта 2013 г. № 03-04-05/4-194).

Какие документы нужны для получения налогового вычета за квартиру?

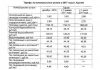

Для получения налогового вычета за приобретенную или построенную жилую недвижимость потребуются следующие документы:

| Видео (кликните для воспроизведения). |

Если вычет предоставляется на приобретение земельного участка для индивидуального жилищного строительства, есть один нюанс. Получить такой вычет можно только после окончания строительства и оформления прав на воздвигнутый дом (подп. 2 п. 3 ст. 220 НК РФ). Поэтому представления в налоговую свидетельства о праве собственности на такой участок будет недостаточно для получения налогового вычета – потребуется представить также свидетельство о праве собственности на построенный на нем жилой дом.

Обращаем внимание, что все документы, подтверждающие понесенные расходы, должны быть оформлены в установленном порядке, иметь все необходимые реквизиты, печати и подписи (подп. 7 п. 3 ст. 220 НК РФ).

Есть в Налоговом кодексе статья под номером 220, положения которой могут быть полезны налогоплательщикам – новоселам. Суть статьи в том, что при покупке или постройке жилья можно вернуть ранее перечисленные в бюджет налоги, получить имущественный налоговый вычет. Узнайте на примерах о том, как вернуть налоговый вычет за покупку квартиры.

Чтобы появилось право на имущественный налоговый вычет на покупку квартиры (так называется процесс возврата налога), будущий новосел должен:

- Быть налоговым резидентом РФ.

- Иметь официальный доход, облагаемый налогом по ставке 13 %.

- Приобрести или построить жилье на территории Российской Федерации.

- Для покупки или строительства квартиры, а также жилого дома, использовать исключительно собственные средства. Кредиты на эти цели также относятся к собственным ресурсам, если для их погашения не используется материнский капитал и другая государственная помощь. Спонсорская, благотворительная помощь, а также корпоративная от работодателя, тоже не считаются собственными средствами и при имущественном вычете не учитываются. Получение жилого помещения по наследству или в порядке приватизации не дает права на налоговый вычет.

- Продавец приобретенного жилья не должен быть близким родственником налогоплательщика, претендующего на имущественный налоговый вычет при покупке квартиры.

ПРИМЕР 1. Свиридова П.И. приобрела квартиру за 1 453 000 рублей. Из этой суммы 453 тысячи — это материнский капитал. Значит, Свиридова может претендовать на имущественный вычет только на сумму собственных ресурсов в размере 1 миллиона рублей (1453 000 – 453 000).

По новому законодательству имущественный налоговый вычет могут получить каждый из супругов в пределах стоимости квартиры, но не более 2 миллиона рублей на каждого. Если, например, квартира куплена за 5 000 000 рублей, то оба супруга могут возвратить налог по 260 000 рублей, в общей сложности 520 тысяч рублей на семью.

Сейчас многие семьи приобретают жилье для своих детей, регистрируя на них квартиры или доли официально. До совершеннолетия на таких маленьких собственников родители могут оформлять вычет в счет своих прав.

ПРИМЕР 2. Семья Синельниковых приобрела квартиру за 3 миллионов рублей и выделила в ней долю маленького сына в размере 1/3. Доля ребенка в стоимостном измерении составляет 1 миллион рублей (3 000 000: 3). Как оформить налоговый вычет при покупке квартиры в этом случае?

Один из родителей, допустим, что это мать мальчика, оформляет налоговый вычет на свою долю (1 000 000 рублей) и долю сына (1 000 000 рублей) и получает возврат налога в сумме 260 000 рублей. Таким образом, мать полностью реализовывает свое право на вычет и больше обращаться с заявлением в налоговые органы по этому поводу не сможет. Ребенок же в этом случае ничего не теряет и по достижении совершеннолетия сможет получить вычет на другое приобретенное или построенное жилье.

Точно так же могут поступить и опекуны — оформить налоговый вычет на своего воспитанника.

По каким расходам можно получить налоговый вычет за покупку квартиры

В Налоговом кодексе указаны виды расходов, которые включаются в сумму имущественного вычета. К ним относятся фактически затраченные средства:

- На строительство квартиры, жилого дома, комнаты или долей в них.

- На покупку этих же объектов.

- На приобретение земельного участка, где расположен покупаемый дом.

- На покупку земельного участка под индивидуальное жилищное строительство. В этом случае вычет можно получить только после сдачи в эксплуатацию построенного дома. То есть, отдельно на земельный участок вычет получить не удастся: на нем должен быть расположен жилой дом.

- На фактически выплаченные банку проценты за целевой кредит. Это может быть ипотека или любая другая целевая ссуда на жилищное строительство. На потребительские кредиты закон о налоговом имущественном вычете не распространяется.

- На отделку и ремонт квартиры, полученной в собственность в порядке долевого строительства. Чтобы эти суммы были включены в размер вычета, в договоре долевого участия и Акте приема-передачи должно быть указано, что квартира передается без отделки.

Закон определяет виды расходов на строительство либо приобретение жилья (кроме основной суммы затрат):

- разработка проектно-сметной документации;

- покупка отделочных и строительных материалов;

- достройка здания;

- подключение к коммуникациям (газ, вода, электроэнергия);

В каком размере можно получить вычет при покупке квартиры

Имущественный налоговый вычет на приобретение или строительство жилья можно получить в размере фактических затрат, но не более 2 миллионов рублей. Право на вычет дается налогоплательщику один раз в жизни и его можно использовать не только за один объект. Рассмотрим на примере, как рассчитывается сумма возврата налогового вычета при покупке квартиры.

ПРИМЕР 3. Петровская И.П. купила квартиру за 1 500 000 рублей в 2017 году. Она имеет право на имущественный налоговый вычет по всей сумме. В 2018 году Ирина Петровна приобретает долю в жилом доме за 1 000 000 рублей. Расчет суммы имущественного налогового вычета по двум объектам:

- по квартире: 1 500 000 рублей;

- по доле в жилом доме: 500 000 рублей (2 000 000 – 1 500 000).

Кроме основных затрат на покупку жилья, налогоплательщик может получить вычет на всю сумму фактически выплаченных процентов за банковский кредит, взятый на приобретение квартиры или дома, но не более 3 000 000 рублей. Но такой вычет предоставляется только на один объект жилой недвижимости.

ПРИМЕР 4. Свечников М.П. купил квартиру в ипотеку в 2017 году, заплатив за нее 4 000 000 рублей. Сумма выплаченных процентов по ипотеке составила 2 400 000 рублей. Максим Павлович полностью реализовал свое право на имущественный налоговый вычет:

- по основным затратам – 2 000 000 рублей;

- по банковским процентам – 2 400 000 рублей.

Оставшиеся проценты на другой объект не переносятся.

Суть налогового имущественного вычета на приобретение жилья состоит в том, что государство возвращает налогоплательщику уплаченный ранее налог. Таким образом, размер вычета в текущем году полностью зависит от суммы уплаченного налога: нельзя возвратить то, чего не существует.

ПРИМЕР 5. Костина А.И. приобрела квартиру в 2017 году за 2 500 000 рублей. Из ее заработной платы работодатель удержал и перечислил в бюджет за этот год 54 600 рублей налога на доходы. Анна Игоревна имеет право на имущественный вычет в размере 2 000 000 рублей или, другими словами, ей можно вернуть 260 000 рублей налога (2 000 000 * 0,13).

Но в 2017 году она сможет получить только 54 600 рублей — те деньги, которые у нее удержали в течение этого года. Оставшаяся сумма не «сгорает», а переносится на следующий год (260 000 – 54 600 = 205 400). Если и в 2018 году у нее не хватит налога для возврата, то она будет получать в последующие годы. И так далее, до полного погашения суммы вычета.

Таким же образом погашаются суммы вычета по банковским процентам (3 000 000 * 0,13 = 390 000). Возврат налога по процентам начинается после получения полной суммы по основным затратам. Обычно это растягивается на несколько лет. Закон не ограничивает количество лет, в течение которых можно получать остатки вычета.

Кроме того, вычет можно получать и по жилью, приобретенному ранее, если право на такой вычет не было реализовано. Только налог будет возвращен за последние 3 года, не более того.

Как получить налоговый вычет при покупке квартиры? Закон предоставляет налогоплательщику право выбора метода получения имущественного налогового вычета на приобретение или строительство жилья:

- Через налоговые органы (перечисление денег на банковский счет).

- У работодателя (налог из дохода не удерживается).

По первому методу процедура получения налогового вычета на покупку квартиры следующая:

- дождаться окончания того календарного года, в котором произошло приобретение или строительство жилья;

- собрать все необходимые документы;

- заполнить налоговую декларацию по форме 3-НДФЛ;

- сдать пакет документов в налоговую инспекцию по месту регистрации.

Когда можно подать декларацию на налоговый вычет при покупке квартиры? Сдавать декларацию закон позволяет в течение всего календарного года: конкретные сроки не установлены. В интересах самого налогоплательщика — быстрее оформить вычет: скорее сделаешь – раньше деньги получишь.

По второму методу получение налогового вычета при покупке квартиры оформляется на работе, и для этого не надо дожидаться окончания текущего года. Получив документы на право владения жильем, надо сразу же оформить в инспекции налоговое уведомление и передать его по своему месту работы. По этому уведомлению работодатель станет выплачивать заработную плату без удержания налога. Таким образом, налог не возвращается, а не удерживается.

Налоговая декларация заполняется на основании первичных документов по принципу: каждая цифра и каждый факт подтверждается документально.

В пакет документов на получение имущественного налогового вычета входит:

- Личное заявление налогоплательщика с просьбой о предоставлении вычета и указанием банковского счета для перечисления денег.

- Копия удостоверения личности (паспорта).

- Справка о заработной плате формы 2-НДФЛ.

- Заполненная форма налоговой декларации 3-НДФЛ.

- Документы, подтверждающие право собственности на жилье.

- Документ, подтверждающий источник появления жилой недвижимости (договор купли-продажи, Акт приема-передачи при долевом строительстве).

- Финансовые документы на денежные средства, потраченные на покупку или строительство жилой недвижимости.

- Кредитный договор с банком, в котором указано, что ссуда имеет целевой характер.

- Справки банка о выплаченных процентах по кредиту.

- Свидетельство о рождении детей, если жилье приобретается в пользу несовершеннолетних детей.

- Документ об установлении опеки или попечительства, если жилая недвижимость приобретается опекунами и попечителями в собственность своих несовершеннолетних воспитанников.

Как подать налоговую декларацию на имущественный вычет

Чтобы получить налоговый вычет при покупке недвижимости, декларацию можно сдать в налоговую инспекцию несколькими способами:

- При личном посещении этого учреждения.

- Через Личный кабинет на официальном сайте налоговой службы.

- Выслать почтовым отправлением.

Согласно законодательству РФ при покупке квартиры, дома или земельного участка Вы можете вернуть себе часть денег, в размере уплаченного Вами подоходного налога. Данный налоговый вычет прописан в Налоговом Кодексе РФ (ст. 220 НК РФ) и направлен на то, чтобы предоставить гражданам возможность приобрести или улучшить свое жилье.

То есть, если Вы официально работаете и платите подоходный налог (его перечисляют в бюджет все наемные работники), и приобрели квартиру или дом, то Вы можете вернуть себе уплаченный подоходный налог в размере до 13% от стоимости квартиры/дома (кроме этого Вы можете также вернуть 13% от ипотечных процентов и некоторых других расходов).

В каких случаях можно получить имущественный вычет?

Воспользовавшись имущественным вычетом, Вы можете вернуть часть расходов на:

- непосредственное приобретение и строительство жилья (квартира, частный дом, комната, их доли);

- приобретение земельного участка с расположенным на нем жилым домом или для строительства жилого дома;

- расходы по уплате процентов по целевым кредитам (ипотечным кредитам) на строительство или приобретение жилья;

- расходы, связанные с отделкой/ремонтом жилья (если оно было приобретено у застройщика без отделки).

Вычет НЕ предоставляется:

- при покупке квартиры/дома у взаимозависимых лиц (супруга, детей, родителей, братьев/сестер, работодателя и т.п.);

- если человек уже исчерпал свое право имущественного вычета (см. Однократность вычета).

Сумма налога, которую Вы можете вернуть, определяется двумя основными параметрами: Вашими расходами при покупке жилья и уплаченным Вами подоходным налогом.

- В общей сумме Вы можете вернуть до 13% от стоимости жилья или земельного участка, но максимальная сумма на вычет не должна превышать 2 млн. рублей (т.е. вернуть Вы можете максимум 2 млн. руб. x 13% = 260 тыс. рублей).

Заметка: для жилья, приобретенного ранее 2008 года, максимальная сумма на вычет составляет 1 млн. руб. - За каждый год Вы можете вернуть не больше, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты). При этом возвращать налог Вы можете в течение нескольких лет до тех пор, пока не вернете всю сумму целиком (см. Когда и за какой период можно получить налоговый вычет?)

- В случае приобретения жилья в ипотеку до 1 января 2014 года, подоходный налог с расходов по уплате ипотечных процентов возвращается в полной мере, без ограничений. Если же жилье было приобретено с помощью ипотечных средств после 1 января 2014 года, то вычет по процентам ограничен суммой – 3 млн.рублей (те. вернуть с ипотечных процентов Вы можете максимум 3 млн.руб. x 13% = 390 тыс.руб.). При покупке дорогого жилья часто бывают ситуации, когда сумма, возвращенная по ипотечным процентам, превышает возврат по непосредственному приобретению жилья.

Обратите внимание: Ограничение основного имущественного вычета для одного человека составляет 260 тыс.руб., вычета по кредитным процентам 390 тыс.руб. При этом, если квартира приобретена после 01.01.2014 года супругами в браке, каждый супруг может получить имущественный вычет в размере данных лимитов. Подробнее ознакомиться с данной информацией можно в статье: Особенности получения имущественного вычета при покупке жилья супругами.

Пример 1: В 2016 году Иванов А.А. купил квартиру за 2,5 млн. рублей. При этом за 2016 год он заработал 500 тыс. рублей и уплатил подоходного налога 65 тыс. рублей. В данном случае, максимальная сумма, которую Иванов А.А. сможет вернуть, составляет 2 млн. х 13% = 260 тысяч рублей. Но непосредственно за 2016 год он сможет получить только 65 тыс. рублей (и 195 тысяч останутся для возврата в следующие годы).

Пример 2: В 2016 году Васильев В.Г. приобрел квартиру за 1 млн. рублей. В 2018 году Васильев В.Г. узнал о возможности налогового вычета и решил оформить его. В общей сумме Васильев может себе вернуть 1 млн.руб. х 13% = 130 тысяч рублей. Если учесть, что Васильев в 2016-2018 годах зарабатывал 400 тыс.руб. ежегодно и платил 52 тыс.руб. подоходного налога, то в 2019 году он сможет вернуть: 52 тыс.руб. за 2016 год, 52 тыс.руб. за 2017 год и 26 тыс.руб. (остаток от 130 тыс.) за 2018 год.

Дополнительные и более сложные (ипотечные проценты, доли и т.п.) примеры расчетов вычета Вы можете найти здесь: Примеры расчета имущественного налогового вычета.

Налоговый Кодекс ограничивает возможность многократного использования вычета при покупке жилья. При этом ограничения были изменены с 1 января 2014 года (изменения подробно описаны в нашей статье Изменения в имущественном вычете при покупке жилья в 2014 году).

На текущий момент ограничения действуют следующим образом:

По жилью, приобретенному до 1 января 2014 года, воспользоваться имущественным вычетом можно только один раз в жизни (абз. 27 пп. 2 п. 1 ст. 220 НК РФ). При этом стоимость покупки значения не имеет. Даже, если Вы воспользовались вычетом в размере 10 тыс.руб., то больше имущественный вычет при покупке жилья Вы никогда получить не сможете.

Пример: в 2013 году Сахаров А.Т. приобрел квартиру за 1 500 000 рублей и воспользовался после покупки налоговым вычетом. В 2018 году Сахаров А.Т. снова купил квартиру за 2 000 000 рублей. Дополучить вычет в 500 000 рублей до 2 000 000 он не сможет.

При покупке жилья после 1 января 2014 года (если Вы не воспользовались вычетом ранее), имущественным вычетом можно воспользоваться несколько раз, но максимальный размер вычета, который Вы можете получить за всю жизнь (без учета ипотечных процентов) даже в этом случае строго ограничен 2 000 000 руб. (260 тыс.руб. к возврату).

Пример: в начале 2018 года Гусев А.К. купил квартиру за 1 700 000 рублей. В сентябре 2018 года он также приобрел комнату за 500 000 рублей. По окончанию 2018 года (в 2019 году) Гусев А.К. сможет оформить вычет на 2 000 000 рублей: 1 700 000 за квартиру и добрать 300 000 рублей за комнату.

Обратите внимание: Если по жилью, приобретенному до 1 января 2014 года, Вы получили только основной вычет, то Вы можете получить налоговый вычет по процентам при покупке нового жилья в ипотеку. Более подробно о данной возможности Вы можете прочитать в нашей статье – Повторный имущественный вычет по ипотечным процентам

Более подробно ознакомиться с информацией об ограничениях получения имущественного вычета Вы можете в статье: Однократность имущественного вычета при покупке квартиры/дома.

Процесс получения вычета состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения имущественного налогового вычета.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом. Он поможет оформить декларацию 3-НДФЛ и другие документы на вычет за 15-20 минут, а также даст подробную инструкцию по сдаче документов в налоговые органы. В случае возникновения любых вопросов при работе с сервисом профессиональные юристы с удовольствием проконсультируют Вас.

Для оформления налогового вычета Вам потребуется:

- документ, удостоверяющий личность;

- декларация 3-НДФЛ и заявление на возврат налога;

- документы, подтверждающие Ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с подробным списком документов Вы можете здесь: Документы для имущественного налогового вычета.

Когда нужно подавать документы и за какой период можно вернуть налог?

Вы можете вернуть деньги по имущественному вычету, начиная с того года, когда у Вас имеются на руках:

- платежные документы, подтверждающие произведенные расходы на приобретение квартиры/дома/участка;

- документы, подтверждающие право собственности на жилье: выписка из ЕГРН (свидетельство о регистрации права собственности) при покупке квартиры по договору купли-продажи или акт приема-передачи при покупке жилья по договору долевого участия.

Если Вы купили квартиру в прошлом и не оформили вычет сразу, то Вы можете сделать это сейчас (никаких ограничений по срокам получения вычета нет). Единственное, вернуть подоходный налог Вы можете не более чем за три последних года. Например, если Вы купили квартиру в 2016 году, а оформить вычет решили в 2019 году, то Вы сможете вернуть себе налог за 2018, 2017 и 2016 годы (подробную информацию о том, когда и за какие годы можно вернуть налог Вы можете найти в нашей статье: Когда и за какие годы подавать документы на имущественный вычет при покупке жилья?

Весь остаток имущественного вычета переносится на следующий год. То есть Вы можете возвращать подоходный налог в течение нескольких лет до тех пор, пока не «исчерпаете всю сумму» (см. Размер налогового вычета).

Вся процедура получения вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка Ваших документов налоговой инспекцией).

| Видео (кликните для воспроизведения). |

Если у Вас остались вопросы, то Вы можете получить бесплатную консультацию у наших специалистов: Задать свой вопрос

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Личное посещение этого органа. Преимущество данного способа в том, что документы передаются уполномоченному сотруднику инспекции, который обязан до принятия проверить их полноту и правильность заполнения реквизитов. В случае обнаружения недостатков документы можно сразу забрать и быстро все исправить.

Личное посещение этого органа. Преимущество данного способа в том, что документы передаются уполномоченному сотруднику инспекции, который обязан до принятия проверить их полноту и правильность заполнения реквизитов. В случае обнаружения недостатков документы можно сразу забрать и быстро все исправить.