Предлагаем ознакомиться со статьей на тему: "полис осаго что это такое". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Все, что нужно знать об обязательном страховании автогражданской ответственности.

ОСАГО — это страхование автогражданской ответственности водителя. Объектом страхования являются имущественные интересы водителя. В случае ДТП полис ОСАГО покроет убытки, причиненные третьему лицу.

ОСАГО или “автогражданка” — это полис, который приобретает водитель с целью защиты имущественных интересов. Покупая страховку, вы защищаете себя от материальных убытков, связанных с возмещением вреда, причиненного имуществу и здоровью третьих лиц. Простыми словами, благодаря этому полису водителю не придется оплачивать ремонт автомобиля и лечение людей, пострадавших в ДТП, случившегося по вашей вине.

Если наоборот — в ДТП пострадали вы — ущерб будет возмещен за счет ОСАГО виновной стороны. При этом отсутствие полиса у виновника происшествия не является причиной отказа в возмещении убытков.

Оформление ОСАГО — это не право водителя, а обязанность, прописанная в законе № 40-ФЗ “Об ОСАГО”. При отсутствии страховки придется заплатить штраф, размер которого в 2018 году составляет 800 рублей. Весь перечень штрафов, сявязанных со страховым полисом на машину, собран здесь. Важно понимать, что это не самое страшное, что может пройти при отсутствии полиса.

Приобрести полис ОСАГО можно двумя способами:

- Обратившись в любую страховую компанию.

- На сайте страховой компании.

Отказать в оформлении полиса страховщики не имеют права, однако на практике встречаются ситуации, когда компания, указывая на отсутствие бланков или неработающий компьютер, не продают страховку. Водитель в этом случае может пожаловаться на работу страховщика в прокуратуру, ЦБ или РСА.

Для оформления полиса потребуется паспорт страхователя (на кого будет оформлена страховка), водительское удостоверение, СТС и ПТС. На основе этих документов производится расчет стоимости. Цена полиса зависит от нескольких параметров:

тип и мощность транспортного средства;

водительский стажа страхователя;

количество водителей, допущенных к управлению транспортным средством;

регион эксплуатации автомобиля;

наличие или отсутствие аварий, произошедших по вине страхователя, за прошедшие периоды.

Средняя стоимость ОСАГО в Москве в 2018 году составляет 8000 рублей, в регионах — 6000 рублей. При этом есть так называемый “ценовой коридор”, устанавливающий минимальную и максимальную стоимость полиса. В пределах этого коридора страховщики могут менять тарифы на свое усмотрение.

Многих интересует, как оформляется ОСАГО, если у владельца нет водительского удостоверения? В этом случае страхователем становится собственник, а в пункте “допущенные к управлению ТС водители” указываются лица, которые могут управлять автомобилем. Соответственно, у них должны быть действующие права. Также можно выбрать неограниченную страховку. Она позволяет доверять управление автомобилем любому человеку, у которого есть права.

В последние 3 года у водителей появилась возможность оформлять ОСАГО онлайн, без обращения в офис страховой компании. Покупка осуществляется на сайте выбранного страховщика с последующей онлайн-оплатой. Так приобретается электронный вариант “автогражданки”, который имеет полную силу наравне с бумажным вариантом.

После оформления электронного ОСАГО рекомендуется сделать его распечатку, проставить печать в офисе страховщика и держать при себе. Но также не считается нарушением использование полиса, сохраненного в телефоне или мобильном приложении. Главное — это сам факт наличия страховки.

Еще один популярный вопрос — нужен ли полис ОСАГО, если есть КАСКО? Страхование по КАСКО не является обязательным. Автовладелец может отказаться от покупки этого полиса, а вот от ОСАГО нет. “Автогражданка” является обязательной, поэтому за ее отсутствие предусмотрены штрафные санкции.

В случае ДТП полис КАСКО покроет убытки, причиненные вашему автомобилю. Происходит это одним из двух способов:

- Если вы стали виновником ДТП, то ущерб, причиненный пострадавшей стороне, будет возмещен по ОСАГО, а на восстановление вашего автомобиля деньги выделит страховщик, согласно условиям КАСКО.

- Если виновником стал другой водитель, то вы можете выбрать — воспользоваться ОСАГО или КАСКО для возмещения ущерба.

Аналогичная ситуация с полисом ДСАГО. Этот вид страхования не является обязательным. И наличие полиса ДСАГО не избавляет от ответственности за покупку ОСАГО.

Выплаты по ОСАГО положены:

водителям, пострадавшим в ДТП;

пассажирам и пешеходам, здоровью которых был причинен вред.

Если у пострадавшего в ДТП водителя нет полиса ОСАГО, то он также может рассчитывать на компенсацию причиненного ущерба. Только обращаться придется не в свою страховую компанию, где ранее покупался полис, в компанию, где застрахован виновник ДТП. Не могут отказать в выплате и в ситуациях, когда у виновника аварии нет ОСАГО. Обращаться придется в свою страховую компанию.

Выплаты не положены в двух ситуациях:

- Не определен виновник аварии.

- У обоих водителей нет действующего полиса ОСАГО.

Размер компенсации определяется индивидуально, в зависимости от полученных повреждений. Но есть определенные лимиты. В 2018 году они составляют:

водителям на восстановление автомобиля выплачивается не более 400 тыс. руб.;

пострадавшим людям выплачивается не более 500 тыс. руб. на каждого.

Если указанной суммы не хватает, чтобы полностью покрыть причиненные убытки, разница выплачивается виновной стороной из своего кармана. Но возможно это только в судебном порядке.

Обратите внимание, что обратиться в страховую компанию следует в течение 5 дней после ДТП, если место аварии оформляется по Европротоколу и в течение 15 дней, если протокол был составлен ГАИ.

К стандартной ситуации, когда пострадавшая сторона может беспрепятственно обратиться в свою страховую компанию за получением компенсации, относятся ДТП, в которых соблюдены четыре основных условия:

- У обоих водителей есть действующий полис ОСАГО.

- В ДТП не пострадали люди.

- Участниками ДТП стали два автомобиля.

- Определен виновник аварии.

В остальных случаях компенсационные вопросы решаются через РСА.

Как уже было сказано, штраф в размере 800 рублей — это минимальная ответственность за отсутствие полиса. Намного серьезнее убытки придется понести в случае ДТП по вашей вине. И здесь возможно три исхода событий:

- Суммы в 400 тыс. руб. оказывается недостаточно, чтобы покрыть причиненные другому водителю убытки. Разницу придется доплачивать из своего кармана. И если вы столкнулись с каким-нибудь “Ламборджини” последней модели, то расходы будут очень большими.

- У пострадавшего водителя тоже отсутствует полис ОСАГО. И он может обратиться в суд, чтобы взыскать с вас причиненный ущерб. В этом случае сумма компенсации может исчисляться сотнями тысяч рублей.

- Вы стали виновником ДТП, но у пострадавшей стороны есть полис ОСАГО. В этом случае страховщик вправе подать на вас в суд и по регрессу взыскать сумму, выплаченную пострадавшей стороне.

Как видите, полис ОСАГО стоимостью в 5-10 тысяч рублей, приобретаемый раз в год, может уберечь семейный бюджет от серьезных потерь.

Могу ли я после покупки подержанного автомобиля продолжить пользоваться страховкой бывшего владельца, если она неограниченная?

Нет, перед регистрацией транспортного средства на свое имя, вы должны приобрести полис ОСАГО, в котором будете фигурировать в качестве собственника. Инспектора ГИБДД обязательно сверяют данные полиса и СТС — чтобы на документ числился один собственник.

Если в страховой период я попал в ДТП, а виновником был признан другой водитель, повлияет ли это на стоимость полиса в следующем периоде?

Нет, КМБ (коэффициент бонус-малус) уменьшается только при условии, что авария произошла по вине страхователя.

Обязательно ли мне продлевать ОСАГО в той компании, в которой был куплен полис изначально?

Вы можете выбрать страховую компанию на свое усмотрение. Если вас не устраивают тарифы у текущего страховщика, то попробуйте сделать расчет в другой компании.

Можно ли отказаться от ОСАГО?

Отказаться от “автогражданки” можно в любой момент. Но только в течение 7 дней с даты покупки полиса действует “период охлаждения”, когда страхователю возвращается вся сумма полностью. После этого периода вернуть страховую премию уже проблематично. Она будет возвращена, но с учетом прошедшего периода, расходов на оформление документа и т.д.

В какой срок страховщик должен выплатить компенсацию?

Страховщик должен выплатить компенсацию или направить автомобиль на ремонт в течение 20 дней с момента подачи заявления. Если компания не выдерживает сроки, можете писать жалобу в РСА или ЦБ.

Что делать, если страховая отказывает выплачивать компенсацию?

Прочитайте эту статью и отстаивайте ваши права.

Что такое ОСАГО простым языком может объяснить каждый владелец автомобиля. И даже те, у кого машины нет, знают – это обязательное страхование автогражданской ответственности. В большинстве случаев, этим знания и ограничиваются. Разберемся с вопросом детально.

В России возможность введения обязательного страхования автогражданской ответственности рассматривалась еще во времена СССР, с начала второй половины 20 века. Но лишь в 2002 году издали законодательный акт, регулирующий отношения в этом направлении. Это закон №40-ФЗ «Об обязательном страховании автогражданской ответственности владельцев транспортных средств». За годы действия в него внесен ряд поправок.

Стоимость полиса рассчитывается в зависимости от установленных базовых ставок и коэффициентов. Учитываются при расчете стоимости: стаж вождения, возраст, технические характеристики авто, место регистрации владельца, период использования авто, наличие грубых нарушений правил дорожного движения. Каждый из водителей данного авто должен быть вписан в полис.

В последние годы средняя стоимость полиса ОСАГО в России выросла и составила в 2016 году, по данным Российского союза автостраховщиков, чуть более 6 тыс. рублей. В связи с этим увеличилось число поддельных полисов. С 2018 года ЦБ планирует изменить формат бланков: на них будут указываться коэффициенты, повлиявшие на стоимость, также появится специальный код, который можно будет считать мобильным телефоном, подделывать их станет сложнее. А Минфин разработал ряд поправок к ФЗ об обязательном страховании автогражданской ответственности, также планируется введение электронных полисов.

Суть ОСАГО заключается в том, что тот, кто его оформляет, страхует не свой автомобиль, а свою автогражданскую ответственность. То есть, если машина попадает в дорожно-транспортное происшествие (ДТП), то страховая компания виновника выплатит потерпевшему финансовое возмещение по полису ОСАГО. Сам виновник аварии никакого возмещения по полису обязательного страхования автогражданской ответственности не получает.

Законодательно установлены следующие размеры выплат:

- Возмещение вреда имуществу (машине, испорченной или уничтоженной в ДТП) – сумма, не превышающая 400 тыс. руб. на одно авто;

- Возмещение вреда жизни и здоровью людей, пострадавших в ДТП – не более 500 тыс. руб. на одного человека.

Так, если повреждений машине потерпевшего нанесено больше, чем максимальная сумма выплаты по полису ОСАГО, то он имеет право подать в суд на виновника и в частном порядке взыскать с него разницу стоимости, причиненного в результате ДТП ущерба.

Обязательное страхование автогражданской ответственности распространяется не на всех участников дорожного движения. Так, владельцы транспортных средств (ТС), которые движутся со скоростью до 20 км/ч, автоприцепов к легковым авто, транспортных средств вооруженных сил, а также ТС не на колесном ходу (например, гусеничных тракторов) не обязаны страховать автогражданскую ответственность путем приобретения полиса ОСАГО.

Если за руль садится новичок, который недостаточно уверенно водит автомобиль или, напротив, слишком самоуверенный водитель с резким стилем вождения и не раз попадавший в неприятные ситуации на дороге, во избежание судов и выплат сумм ущерба из собственного кармана, страховые компании рекомендуют оформить расширенное страхование автогражданской ответственности.

Что такое расширенное ОСАГО? Это не обязательное, но добровольное страхование автогражданской ответственности. Сокращенно ДСАГО (или ДоСАГО, ДСГО, ДГО).

Оно не заменяет обязательное страхование, а лишь выгодно дополняет его.

Стоит оно дешевле, а размер страховой выплаты значительно больше. Причем страхователь сам выбирает ее размер (от 300 тыс. до 3 млн.). Страховые компании сами устанавливают стоимость ДСАГО, как правило, она составляет от 0,1 до 0,5% от страховой суммы.

Например, чтобы добровольно застраховать ответственность на 1 млн. руб., полис ДСАГО будет стоить порядка 1 500 руб. В случае, если страховщик попадет в ДТП, ущерб имуществу потерпевшего от которого составит в общей сложности 1 млн. 200 тыс. рублей. То 400 тыс. будет выплачено страховой компанией за счет ОСАГО, оставшиеся 800 тыс. возмещены ДСАГО.

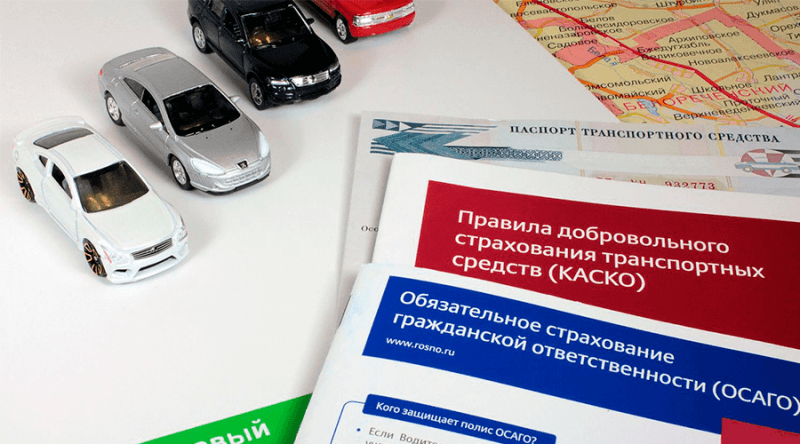

Отличие ОСАГО от КАСКО состоит в том, что:

- КАСКО – не является обязательным страхованием;

- Говоря простым языком, с помощью КАСКО владелец страхует свой автомобиль, а с помощью ОСАГО автогражданскую ответственность – ущерб, который может быть причинен в результате ДТП автомобилю другого человека;

- У разных страховых компаний могут быть различные условия КАСКО и правила договора;

- По КАСКО страхуются различные риски: ущерба, угона, повреждение, незаконные действия третьих лиц и т.д., а по ОСАГО только ответственность указанного в бланке лица;

- Страховая компания возмещает ущерб, возникший при ДТП независимо от наличия или отсутствия вины владельца полиса КАСКО.

Часто водители задаются вопросом, можно ли ездить без полиса. Юристы отвечают: нельзя, исключение только одно – если авто еще не поставлено на учет в ГИБДД, а с момента покупки прошло не более 10 дней, конечно же необходимо возить с собой договор купли-продажи.

| Видео (кликните для воспроизведения). |

Во всех остальных случаях за отсутствие документа, подтверждающего обязательно страхование автогражданской ответственности, следует административное наказание в виде штрафа: 500 руб. – если страховка есть, но документ забыли дома или если за рулем сидит человек, не вписанный в бланк; 800 руб. – если страхование не оформлено вообще. Ранее за отсутствие полиса сотрудники ГИБДД вправе были эвакуировать авто и поставить на штрафстоянку, с 2014 года эта мера отменена.

Сохраните и поделитесь информацией в соцсетях:

Всё, что вы хотели знать об ОСАГО, но боялись спросить

Для каждого автовладельца полис ОСАГО стал таким же привычным, как права или ПТС. Водители по-разному относятся к обязательной страховке, нередко считая её очередным побором, навязанной услугой. Но ни от одного виновника в ДТП не приходилось слышать сожалений, что его ответственность была застрахована.

Полное название ОСАГО — обязательное страхование гражданской ответственности владельцев транспортных средств. Непосредственно аббревиатура расшифровывается как Обязательное Страхование АвтоГражданской Ответственности, что не совсем корректно отражает содержание этого вида страхования.

Примечательно, но сокращение ОСАГО законодательно не закреплено и долгое время в официальных документах не использовалось. Аббревиатура не приводится ни в основном ФЗ от 25.04.2002 N 40-ФЗ, ни в действовавших ранее Правилах, утв. Постановлением ПРВ от 07.05.2003 N 263, ни в применяемых сейчас Правилах, утв. Банком России 19.09.2014 N 431-П. Пожалуй, впервые в нормативном акте термин ОСАГО как таковой прозвучал в Минюстовской Методике для судебных экспертов по определению стоимости ремонта ТС 2013 г., но в профессиональном лексиконе ОСАГО применялось изначально. Возможно, термин возник в результате творчества самих страховщиков, «поднаторевших» в сокращении громоздких названий: СМР — строительно-монтажные риски, ДМС — добровольное медицинское страхование и т. д.

История и развитие обязательного страхования ответственности

Появление автострахования связывают с неким гражданином США М. Трумэном, который в 1898 г. застраховал свой автомобиль на 500$ от риска ущерба в результате столкновения с конными повозками. В РФ такой вид страхования сейчас называют КАСКО. Страхование ответственности автовладельцев как самостоятельный вид возникло также в США. В 1925 г. в шт. Массачусетс была впервые введена обязательная автогражданка.

Возможно, на таком автомобиле ездил М. Трумэн, заключивший первый в истории договор КАСКО

Примерно к этому же времени относятся и первые обсуждения о введении обязательной автостраховки в Советской России, но тогда в государстве были более актуальные проблемы.

Пионером страхования ответственности автовладельцев в Европе стала Германия в начале 30-х гг. ХХ в., а в 50–60-е годы большинство западных стран ввело обязательную автогражданку. В СССР общая тенденция не получила развития, хотя именно в 60-е гг. вопрос вновь поднимался.

В РФ к обсуждению автогражданки и подготовке законопроекта приступили в середине 90-х гг., но закон был принят лишь в 2002 г., а введён в действие в 2003 г. Первоначальная редакция закона была адаптирована к отечественным реалиям и соответствовала классическим принципам страхования ответственности: вред возмещается страховщиком виновника, обстоятельства причинения ущерба должны подтверждаться компетентными органами, потерпевший не имеет возможности повлиять на выбор страховщика и все проблемы разрешает с компанией, к которой не имеет никакого отношения.

Изменения в Правила ОСАГО расширяют возможности оформления выплаты без обращения в ГИБДД

Постепенно отечественное ОСАГО приближают к западным стандартам. С 01.03.2009 г. были введены ПВУ — прямое возмещение убытков (потерпевший обращается в свою страховую компанию) и т. н. европротокол (оформление ДТП без участия ГИБДД). На первом этапе действовал усечённый вариант ПВУ. Страховщик потерпевшего возмещал ущерб своему страхователю, если:

- в результате ДТП вред причинен только ТС;

- ДТП произошло в результате взаимодействия (столкновения) двух ТС (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована.

С сентября 2017 г. в порядке ПВУ возмещается ущерб, причинённый в результате ДТП с любым количеством автомобилей.

Размер ущерба, который компенсировался при оформлении события без участия ГИБДД, первоначально огранчивался 25000 р. В настоящее время лимит поднят до 50000 р., а с 01.06.2018 г. предел увеличат до 100000 р. Не вызывать ГИБДД можно лишь в тех случаях, когда участники происшествия согласны в оценке обстоятельств, споров о виновности не возникает. С 01.10.2019 г. оформление без ГИБДД будет осуществляться при наличии разногласий между водителями. В перспективе снимут ограничения и на предельный размер выплаты — без участия инспектора можно будет получить компенсацию в пределах страховой суммы. Вводимые изменения сейчас «обкатываются» в Москве, Петербурге, Московской и Ленинградской областях.

Страховщики категорически возражают против возможности оформления ДТП без участия инспектора при наличии разногласий, а также отмены ограничения на выплаты при таком оформлении. Основные аргументы — высокий риск мошеннических схем и неясности с порядком выплаты, если присутствуют разногласия. Подобные опасения, как кажется, более чем обоснованы. Согласно будущим изменениям, виновник ДТП получит возможность бездоказательно заявить о своём несогласии с нарушением ПДД и получить половину страховки в ущерб добросовестному участнику, который также получит в этом случае половину компенсации вместо причитающегося целого.

Представляется также, что процедура европротокола вступает в противоречие с Конституцией и другими законами. Права гражданина, в т. ч. на защиту от противоправных действий со стороны третьих лиц, гарантированы ст. 17 Основного закона. Защита выражается в т. ч. в виде привлечения виновного к ответственности. ДТП — результат нарушения ПДД, и во многих случаях такие нарушения образуют административный состав. Предоставляя возможность избежать должного разбирательства ГИБДД, Закон об ОСАГО тем самым позволяет правонарушителю уйти от ответственности. Это противоречит принципам справедливости и главенства закона, лишает потерпевшего Конституционного права на защиту от противоправных деяний. По этим причинам европейские ценности в сфере ОСАГО (или в том числе в сфере ОСАГО) выглядят несколько сомнительно.

Указанные виды относятся к имущественному страхованию и входят в группу автострахования. Различия проводятся по объекту и порядку заключения договоров.

КАСКО, ОСАГО и ДоСАГО направлены на всестороннюю защиту интересов автовладельца

КАСКО — добровольный вид, договор заключается по желанию страхователя или в силу другого добровольного договора (напр., автокредита).

Объектом КАСКО являются имущественные интересы страхователя, связанные с владением, пользованием и распоряжением принадлежащим ему транспортным средством.

Под ТС при КАСКО понимается любой вид техники: поезда, катера, самолёты и пр., но в обиходе обычно подразумевается мото- и автотранспорт. Понятными словами, по КАСКО страхуется сама машина, и выплаты производятся, если

- ТС причинены повреждения при различных обстоятельствах (ДТП, пожар, падение предметов, действия животных и др.);

- ТС погибло конструктивно или тотально;

- ТС похищено.

ОСАГО осуществляется в силу закона и обязательно для каждого автовладельца, а неисполнение обязанности влечёт применение мер ответственности.

Объектом ОСАГО являются имущественные интересы страхователя, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании ТС.

Упрощённо, по ОСАГО страхуются возможные риски водителя при причинении им вреда третьим лицам. Если автовладелец виноват в причинении ущерба другим автовладельцам, пассажирам или пешеходам, то возмещение осуществляет страховщик в пределах страховой суммы.

ДоСАГО (ДСАГО, ДАГО) — добровольная автогражданка. Соответственно объекты у этих видов аналогичные. До появления ОСАГО по ДоСАГО возмещался весь причинённый ущерб в пределах страховой суммы. Сейчас добровольная страховка оформляется на сумму сверх покрываемой обязательной. ДоСАГО рассчитана на защиту страхователя при большом ущербе. Учитывая стоимость некоторых авто, передвигающихся по улицам, ОСАГО не всегда может покрыть причинённые убытки.

ОСАГО не охватывает все виды ТС, передвигающихся по автодорогам. Не страхуется ответственность владельцев:

- ТС, скорость которых не превышает 20 км/ч;

- ТС, не допускаемых по теххарактеристикам к участию в дорожном движении (самодельные машины, мотоблоки и пр.);

- военная техника, кроме предназначенных для хознужд ТС;

- ТС, зарегистрированных за границей в случаях, когда имеется международная страховка;

- прицепов к легковым машинам;

- ТС с неколёсными движителями (гусеничный, полугусеничный, санный транспорт и т. д.).

Танкистам ОСАГО не требуется

Страховым случаем по ОСАГО является причинение страхователем вреда при использовании им своего ТС:

- другим ТС, включая прицепы;

- любому иному имуществу (грузу в другом ТС, в т. ч. находящемуся в багажнике и салоне, постройкам, конструкциям, движимому имуществу и пр.);

- жизни и здоровью пешеходов и пассажиров, в т. ч. находящихся в ТС страхователя;

Страховым случаем охватывается и ответственность, возникающая опосредовано, в связи с повреждением других объектов. Напр., вследствие наезда был повреждён газопровод, в результате чего произошёл взрыв и пострадало другое имущество, при ДТП возникло возгорание, от которого загорелась другая машина и т .п.

Не относится к страховым случаем возникновение ответственности вследствие причинения вреда:

- при использовании не указанного в полисе ТС;

- морального вреда, упущенной выгоды;

- в соревнованиях, испытаниях, при обучении езде на специальных территориях;

- при загрязнении среды;

- при воздействии груза, если такой риск должен быть застрахован по другому виду страхования;

- работникам, если такой вред застрахован по другому виду страхования или возмещается за счёт соцстраха;

- работодателю, если это связано с причинением вреда работнику;

- ТС под управлением виновника, а также прицепу к ТС и перевозимому грузу;

- при погрузке/разгрузке груза;

- антиквариату, уникальным историко-культурным объектам, драгоценностям, религиозным предметам и т. п.;

- пассажирам, если такой риск должен быть застрахован по другому виду страхования.

Страхование ответственности перед пассажирами — отдельный вид обязательного страхования

Условно можно подразделить договоры ОСАГО на следующие виды:

- По периоду страхования:

- годовые, ответственность считается застрахованной в течение всего года;

- ограниченные, срок страхования исчисляется в месяцах, минимальный срок установлен в 3 мес.,период страхования можно разбивать (напр., с января по май и с октября по декабрь)*;

- краткосрочные:

- для ТС, зарегистрированных за границей и временно находящихся в РФ, на срок такого нахождения, но не менее 5 дней;

- на 20 дней при следовании к месту регистрации после приобретения ТС или при следовании к месту техосмотра.

- По допущенным к управлению лицам:

- без ограничений, застрахована ответственность любого водителя;

- ограниченные, застрахована ответственность только вписанных водителей.

- По субъекту:

- для юрлица;

- для физлица.

- По способу оформления:

- обычный, на бумажном носителе;

- электронный.

С 01.01.2018 г. в правом верхнем углу полиса ОСАГО появился QR-код

С 01.01.2018 г. вводятся новые полисы ОСАГО, содержащие больше информации и заполняемые с обеих сторон. Важным новшеством является снабжение документа QR-кодом (кроме е-полисов), который позволяет быстро проверить подлинность и действительность договора, получить сведения о ТС.

Страховая премия рассчитывается от базового тарифа с учётом множества поправочных коэффициентов:

- коэффициент территории эксплуатации ТС — КТ;

- «бонус-малус», определяется количеством страховых случаев за год — КБМ;

- количество водителей, допущенных к управлению ТС — КО;

- возраст и опыт водителя — КВС;

- технические характеристики ТС (мощность двигателя) – КМ;

- наличие прицепа — КПр;

- срок использования полиса — КС.

Наибольшее влияние на стоимость страховки влияет КБМ, по которому определяется класс водителя. Размер премии определяется по формуле:

ОСАГО = (базовый тариф)хКТхКБМхКОхКВСхКМхКПрхКС

Базовый тариф для владельцев-физлиц легковых машин составляет 3432–4118 р. Страховщик вправе определить базу в указанных пределах, но большинство компаний предпочитают максимальное значение.

Рассчитать премию можно с помощью официального калькулятора РСА или на сайтах конкретных страховщиков. В последнем случае расчёт покажет точный размер премии с учётом принятого в страховой компании базового тарифа.

Правила ОСАГО едины для всех страховщиков, никаких изменений и дополнений в утвержденные Центробанком положения не допускаются. В зависимости от принятого базового тарифа итоговый размер премии может варьироваться, но нижеприведённая подборка по нескольким случайно взятым крупнейшим и региональным компаниям наглядно демонстрирует, что страховщики не склонны к благотворительности.

- тип ТС: легковой;

- мощность двигателя: от 101 до 120 л. с.;

- срок страхования: 1 г.;

- водитель старше 22 л., стаж более 3 л.;

- Кбм=1 (страхование впервые);

- регион: Калуга.

Российские автовладельцы заметили, что полисы ОСАГО подешевели

Hyundai Tucson «под спорт»: с моторами от базовой модели, но грядет и полноценная «злая» версия

Hyundai Tucson N Line: спортивный пакет для кроссовера

У Hyundai Tucson появилась новая (очень стильная) версия

Кроссовер Infiniti QX60: новый двигатель для России

Российские автовладельцы заметили, что полисы ОСАГО подешевели

Судя по результатам опроса, более трети участников уже купили более доступные по цене страховки. Ещё примерно столько же ожидают, что стоимость снизится в будущем.

Реформа ОСАГО стартовала 9 января 2019 года. В этот день был расширен тарифный коридор (на 20% как в сторону снижения, так и в сторону увеличения). Сейчас страховщики имеют право выбирать значение из диапазона от 2 746 до 4 942 рублей. Многие опасались, что это приведёт к подорожанию «автогражданки», так как предполагали, что компании начнут поднимать базовую ставку. Однако многие не стали пользоваться этой возможностью, а некоторые страховщики даже снизили тариф.

В середине февраля 2019-го Российский союз автостраховщиков (РСА) отчитался о снижении среднего «ценника» ОСАГО по отношению к тому же периоду прошлого года, которое было зафиксировано в 61 регионе РФ (из 85-ти). В начале марта страховщики отметили, в среднем по стране полис «автогражданки» скинул примерно 300 рублей (или 6%).

Однако, любопытно узнать, заметили ли клиенты снижение цен на «автогражданку»? Судя по опросу, которое провело издание «АиФ», многие автовладельцы уже сейчас готовы ответить утвердительно. Так, за ОСАГО меньше, чем в прошлом году, заплатили 34% респондентов. Из них 10% отметили незначительное уменьшение «ценника» и ждут, что в следующем году он снизится заметнее.

Ещё 14% отвечавших не заметили разницы и заплатили за полис примерно столько же, сколько и до старта реформы. Только 6% заявили о росте цены ОСАГО и 9% пока не купили полис, но предполагают, что стоимость из-за изменений в системе вырастет. Оставшиеся 37% респондентов в этом году ещё не покупали страховку, но ожидают, что она обойдётся дешевле из-за того, что у них солидный стаж безаварийного вождения.

Стоит отметить, что в опросе участвовало всего 6 487 человек. При этом каждый год в РФ продаётся около 40 млн полисов ОСАГО. Однако то, что клиенты страховых компаний всё-таки заметили снижение цены «автогражданки», уже хороший знак.

Кстати, подешевели услуги автостраховщиков не только из-за изменения базового тарифа, но и из-за обновлённого коэффициента возраста и стажа (КВС). Теперь у него не 4, а 58 градаций: это сделало страховку дороже для молодых водителей и ввело скидки для водителей пенсионного возраста с длительным безаварийным стажем.

В рамках первого этапа реформы ОСАГО изменится также коэффициент бонус-малус (КБМ). Он даёт скидку водителям, которые не попадали в ДТП по своей вине. С 1 апреля 2019 года значение КБМ будет присваиваться автомобилистам раз в год и меняться в течение года не будет. В случае, если у клиента в начале следующего месяца будет несколько значений, то ему присвоят наименьшее из них. При этом страховую историю закрепят за водителем (она не будет обнуляться в случае перерыва в вождении).

| Видео (кликните для воспроизведения). |

Второй этап реформы «автогражданки» предположительно включит в себя дальнейшее расширение тарифного коридора, увеличение лимита выплат за вред жизни и здоровью с 500 тыс. до 2 млн рублей, исключение территориального коэффициента из схемы расчёта цены полиса, а затем – коэффициента мощности двигателя автомобиля. Изменения ожидаются в 2020 году.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.