Предлагаем ознакомиться со статьей на тему: "дарение квартиры гражданину другого государства". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Что такое налог на дарение квартиры и когда его обязательно платить?

После прекращения действия этого закона, регулированием этой процедуры с юридической стороны начал заниматься Налоговый кодекс Российской Федерации. Если следовать его нормам, то получается, что гражданин, получивший квартиру в дар, получает некоторого рода доход, который нужно облагать налогом. Договор дарения практически невозможно отменить, поэтому его называют безвозвратным.

Лучше всего пойти в нотариальную контору и получить достоверную консультацию.

Приготовьтесь платить кучу денег, за оформление дарственной, за услуги нотариуса и налог на подаренное имущество ( это уже как бы платит сын).

С 2006 года отменен закон от 12.12.1991г. №2020-1 «О налоге с имущества переходящего в порядке наследования или дарения» Следует руководствоваться п.18.1 статьи 217 Налогового кодекса РФ, где указано, освобождаются от налога при дарении если даритель и одаряемый близкие родственники (семейный кодекс), если вы не близкие родственники тогда 13%.

В этом случае оплачиваются лишь расходы, оказанные нотариусом и юристом:

- Регистрация договора дарения – 1400 рублей.

- Составление договора – в пределах 2 тысяч рублей,

Налоги при дарении с участием близких и дальних родственников отличаются между собой.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. Статья 572 Гражданского кодекса РФ.

Налог на дарственную квартиру иностранному гражданину

И помимо прочего, отец должен понимать, что подарив он фактически никаких прав на квартиру за собой не закрепляет. Т. е. его уже на следующий день могут выписать в судебном порядке.

Договор Дарения — это единственный договор, который оспорить практически не реально. Это добровольное решение живого человека подарить имущество другому лицу.

Ситуация такая я являюсь гражданином другой страны. страна снг. мой отец является гражданином российской федерации а также имеет имущество на территории россии. ввиду его болезни он хочет все свое имущество переписать на меня с братом.

но мы не являемся гражданами россии. возможно ли это сделать и что именно нужно сделать дарственная либо какой-то другой ход подскажите пожалуйста.

Нет никакой разницы — кому дарить.

вам просто нужно иметь для подписания договора нотариально заверенный перевод ваших паспортов, если в них нет русского текста. обычный договор дарения, обычный текст, обычная регистрация. разница только в том, что потом, когда вы станете собственниками этой квартиры и захотите ее продать (если захотите), то вам придется платить налог 30 процентов, поскольку вы не являетесь резидентами россии.

но как я понимаю, до этого еще далеко. пока вам нужны документы на квартиру и паспорта обеих сторон. всё.

Можно ли подарить квартиру иностранному гражданину: особенности дарения по закону

Подскажите пожалуйста, моя мать (гражданка России, но проживающая в Европе) и мой отчим (гражданин, проживающий в Европе) имеют в общем владении квартиру в России. Могут ли они, на основании родства подарить мне (гражданка, проживающая в России) квартиру,чтобы та не облагалась при этом налогами? А я уже в дальнейшем могла бы ею распоряжаться?

Это не проблема. Пусть отчим подарит свою долю в праве Вашей маме, а она, в свою очередь, зарегистрирует изменения режима права собственности (с долевой на единоличную).

После этого она может подарить квартиру Вам.

Подобные операции освобождаются от налогообложения в силу прямого указания Налогового кодекса.

Договоры дарения доли и квартиры оформляйте в письменной форме.

После регистрации перехода права собственности на квартиру на Вас в связи с дарением Вы правомочны распоряжаться квартирой как угодно — Вы будете правомочным собственником.

Можно ли купить жилье украинцу, не имея гражданства? Можно ли подарить недвижимость иностранному гражданину?

Добрый день! Действующее законодательство РФ не запрещает дарить/покупать жилье иностранным гражданам (при условии, что это жилье находятся не в ЗАТО/пограничной зоне)

Нужно ли платить налог на имущество при дарении недвижимости иностранному гражданину?

Здравствуйте. Вопрос такой. Гражданка РФ (мать) хочет подарить гражданке Казахстана (дочери) квартиру на территории РФ. Квартира в собственности более 3-х лет. Будет ли облагаться налогом данная сделка в отношении гражданки РФ и гражданки РК (налог на иущество и пр)?. Если да, то в каком размере. Спасибо.

нет, налога не будет

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

…

18.1) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

Игорь Романович, добрый день.

Именно данная сделка никаким налогом облагаться не будет, так как дарение происходит между близкими родственниками.

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

доходы в денежной и натуральной формах, получаемые от физических лиц в

порядке дарения, за исключением случаев дарения недвижимого имущества,

транспортных средств, акций, долей, паев, если иное не предусмотрено

настоящим пунктом.

Доходы,

полученные в порядке дарения, освобождаются от налогообложения в

случае, если даритель и одаряемый являются членами семьи и (или)

близкими родственниками в соответствии с Семейным кодексом

Российской Федерации (супругами, родителями и детьми, в том числе

усыновителями и усыновленными, дедушкой, бабушкой и внуками,

полнородными и неполнородными (имеющими общих отца или мать) братьями и

сестрами);

Налог на имущество будет рассчитываться из размера кадастровой стоимости.

Статья 400. Налогоплательщики

Налогоплательщиками налога

(далее в настоящей главе — налогоплательщики) признаются физические

лица, обладающие правом собственности на имущество, признаваемое

объектом налогообложения в соответствии со статьей 401 настоящего Кодекса.

Статья 401. Объект налогообложения

1. Объектом налогообложения признается

расположенное в пределах муниципального образования (города федерального

значения Москвы, Санкт-Петербурга или Севастополя) следующее имущество:

1) жилой дом;

2) жилое помещение (квартира, комната);

Статья 406. Налоговые ставки

1. Налоговые ставки устанавливаются

нормативными правовыми актами представительных органов муниципальных

образований (законами городов федерального значения Москвы,

Санкт-Петербурга и Севастополя) в зависимости от применяемого порядка

определения налоговой базы с учетом положений пункта 5 настоящей статьи.

2. В случае определения налоговой базы

исходя из кадастровой стоимости объекта налогообложения налоговые ставки

устанавливаются в размерах, не превышающих:

1) 0,1 процента в отношении:

жилых домов, жилых помещений;

объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом;

единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом);

Совершенно верно, в РФ иностранным гражданам можно иметь недвижимость (кроме некоторых земельных участков) и они точно так же уплачивают за него налог.

главное, что они близкие родственники. гражданство в данном случае не важно.

Нет, других ставок нет, платят так же, как и граждане РФ.

Вопросы нотариусу и ответы нотариуса — Голяченко Мария Васильевна

Еще один, крайне популярный вариант, – дарение квартиры.

Рассмотрим его подробнее. Дарение на бумаге Понятие дарения присутствует в отечественном праве уже давно: встречалось оно и во времена Российской Империи, и в Советском праве.

А все потому, что конь — имущество движимое. Его можно подарить быстро и без особых проблем, поскольку заключение договора дарения движимых вещей, не имеющих особой ценности, возможно в устной форме. А вот если в придачу к коню вы собираетесь преподнести полцарства или хотя бы одну квартиру, то тут не обойтись без договора, подписей заинтересованных сторон и государственной регистрации сделки.

Подарить можно только то, что принадлежит вам.

забирает частный нотариус) платит продавец. Если будете дарить резиденту — он должен будет задекларировать и заплатить 15%. С землёй тоже как всем, только приватизировать вроде бы нельзя.

18 май 2014, 08:48 Спасибо,а как это приватизировать нельзя?Я ж покупаю в собственность дом с участком,получается,дом мой,а земля кому будет принадлежать?И как потом ее продать,если что?

А родственникам обязательно с наследства платить 15%??Даже если это родня 1 очереди?Это потому,что я,тетка,иностранка?Или только с дарственной?Гражданство дарителя имеет значение,или одинаковый налог с дарения,наследства и т.п? 18 май 2014, 10:40 Земля может быть в пользовании, т.е.

Существуют ограничения на приобретения земель сельскохозяйственного назначения, но они не действуют, если земельный участок приобретается иностранным гражданином под индивидуальное жилищное строительство (например, под строительство жилого дома или коттеджа).

Права собственности на недвижимое имущество и сделки с недвижимостью иностранных граждан в России

Если да, свяжитесь с нами, Полное Имя: Необходимое количество: Продолжительность: Телефон: Страна: Род занятий: Ежемесячный доход: Пол: Пишите нам срочно непосредственно на электронную почту для утверждения кредита: [email protected] Екатерина Posts: 15 Вид на жительство Reply #13 on : пт апреля 24, 2015, 11:19:09 Подскажите пожалуйста.

| Видео (кликните для воспроизведения). |

Здравствуйте, я гражданка другого государства, ухаживаю за старушкой, ей 76 лет, она имеет дочь, но не общаются. Дочь живет отдельно, бабушка решила сделать мне дарственную, могут потом оспорить? Спасибо.

Оспорить дарственную могут, однако сделать это можно только в судебном порядке и довольно сложно. Чтобы свести к минимуму шансы родственников оспорить договор дарения, вам лучше оформить данный договор не в простой письменной форме, а нотариально. В этом случае нотариус сможет выступить в суде в качестве свидетеля, подтвердив, что договор дарения был заключен добровольно и осознанно. Однако вы должны учитывать, что нотариальное оформление договора дарения квартиры более затратное, чем самостоятельное оформление. При нотариальном оформлении дарственной нужно будет предоставить нотариусу следующие документы:

- бабушкин паспорт;

- вид на жительство, разрешение на временное проживание или иной документ, подтверждающий ваше легальное нахождение на территории РФ;

- свидетельство о праве собственности на квартиру;

- выписка на квартиру из ЕГРП;

- выписка из домовой книги о зарегистрированных в квартире лицах (по требованию).

После предоставления документов, нотариус составит договор дарения. В данном договоре должна быть указана цена квартиры, лучше не завышать и не занижать ее, чтобы не возникло проблем с регистрацией сделки в регистрирующем органе. При подписании договора вам нужно будет оплатить услуги нотариуса и государственную пошлину. После этого нотариус заберет документы и назначит дату получения нового свидетельства на квартиру. В указанный день вы должны забрать свое свидетельство о праве собственности на квартиру, документы и копию договора дарения, а бабушка забрать свою копию договора дарения. После этого собственником квартиры становитесь вы.

Если в дальнейшем вы получите гражданство Российской Федерации, то вы можете обратиться в Регистрационную Палату с заявлением о внесении изменений в свидетельство о праве собственности на квартиру.

Дарение квартиры родственнику-гражданину РФ, проживающему на территории другого государства

В феврале 2019 года на интернет-портале «Юридическая консультация» вышел комментарий Анны Коняевой о налогообложении при дарении квартиры родственнику-гражданину РФ, проживающему на территории другого государства.

В комментарии раскрыт общий порядок налогообложения при дарении недвижимости, а также особенности при дарении резидентам другой страны.

Как отметила Анна Юрьевна, доход физического лица – нерезидента РФ в виде стоимости полученной от отца в дар квартиры не подлежит налогообложению в Российской Федерации. Указанная позиция подтверждается письмами Минфина России от 05.02.2018 № 03-04-05/6634 и от 16.01.2019 № 03-04-05/1329.

«Тем не менее, так как ваша дочь является налоговым резидентом другого государства (согласно ст. 207 НК РФ резидентами РФ признаются лица, находящиеся на территории России более 183 дней в течение года), обращаем ваше внимание на то, что ее права и обязанности по уплате налогов определяются законодательством этого другого государства. Разные страны могут использовать различные подходы к налогообложению и определению показателей, используемых для исчисления налогов с объектов недвижимого имущества.

Учитывая сказанное, рекомендую также получить консультацию по поводу уплаты налога и декларирования дохода со специалистами в той стране, где проживет ваша дочь.» – заключила Анна Юрьевна.

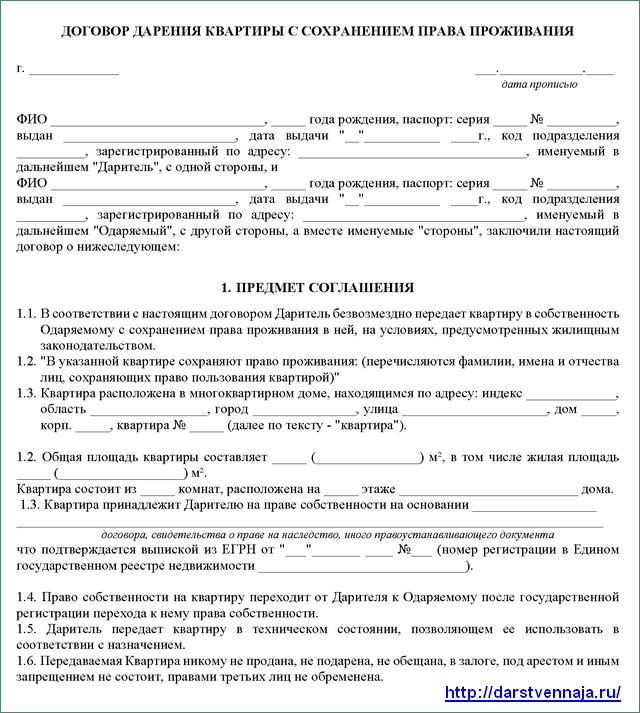

Договор дарения с правом пожизненного проживания дарителя

Договор дарения подразумевает безвозмездную передачу имущества без встречного материального требования к одаряемому. При этом граждане свободны в заключении сделок и вправе установить условия, согласно которым даритель сможет пожизненно проживать в отчуждаемой недвижимости.

Права и обязанности по смешанным договорам возникают на основании применения элементов различных сделок. Передать недвижимость на безвозмездной основе и заручится гарантией от одаряемого на возможность пожизненного проживания можно несколькими способами, а именно: заключить дарственную с возможностью пожизненной регистрации, договор ренты или соглашение о пользовании имуществом.

При дарении недвижимости у одаряемого возникают права на свободное владение, пользование и распоряжение имуществом. Однако в договоре могут быть предусмотрены некие ограничения при владении, а также установлена дополнительная обязанность по содержанию жилья. Например, при передаче дома на арендуемом земельном участке новый собственник должен будет вносить арендную плату за пользование участком. При заключении дарственной необходимо указывать на наличие таких обременений, так как отсутствие этой информации может являться основанием для признания сделки недействительной.

Существуют различные виды обременений имущества. В зависимости от основания их возникновения процесс заключения сделки имеет свои особенности:

- Ипотека — при дарении недвижимости, находящейся в залоге, необходимо предоставить согласие банка на возможность ее отчуждения третьему лицу.

- Сервитут — по соглашению сторон или в судебном порядке может возникнуть право пользования земельным участком, например, при необходимости прокладывания систем водоснабжения. Обремененное сервитутом имущество передается к новому собственнику на тех же условиях.

- Аренда земельного участка — законодательством установлено, что право пользования земельным участком передается одновременно с правом собственности на здание. Если передается в собственность недвижимость на арендуемом земельном участке, то к новому собственнику участок переходит на тех же основаниях.

- Рента — имущество может быть передано на условиях ренты, в таком случае к одаряемому переходят обязательства по ее выплате или на иных условиях по содержанию рентополучателя.

- Право пользования третьих лиц — условиями дарения может быть предусмотрена возможность проживания дарителя или третьих лиц.

Особенности договора: права и обязанности дарителя и одаряемого

В основном, дарственная с обременением подразумевает передачу жилья с указанием на возможность проживания в нем дарителя или третьих лиц. Согласно ст. 572 ГК РФ, установление встречных обязательств в дарственной недопустимо. Однако по условиям ст. 421 ГК РФ, граждане свободны в заключении сделок и для возможности осуществления своего права стороны могут оформить смешанный договор, который подразумевает содержание элементов различных сделок. Таким образом, передать дар и оставить за собой право быть зарегистрированным в передаваемом жилье можно путем заключения дарственной с возможностью проживания.

При оформлении собственности стороны обретают следующие права и обязанности:

- Даритель:

- обязан указать на все существенные условия при совершении дарения и сообщить о возможных обременениях;

- вправе оспорить сделку, в случае несоблюдения одаряемым его условий.

- Одаряемый:

- должен беспрепятственно сохранять возможность, указанных в дарственной лиц, на пользование имуществом;

- может распоряжаться жильем по своему усмотрению, при этом указывая в последующих сделках о наличии прав других лиц на пожизненную регистрацию.

После того, как сделка будет оформлена, ее участники смогут изменять условия договора по обоюдному согласию, путем составления дополнительных соглашений.

Как оформляется сделка дарения с проживанием до смерти дарителя

Существуют несколько вариантов обеспечения права дарителя проживать в квартире при передаче ее в собственность:

- Заключить договор ренты — передача недвижимости по такому соглашению возможна на бесплатной основе. Получатель ренты может указать в качестве условия его содержания возможность пожизненной регистрации дарителя. Такая сделка подлежит обязательному нотариальному удостоверению.

- Подарить долю от имущества — в таком случае за дарителем будет сохраняться право собственности на часть жилья, в котором он сможет свободно зарегистрировать себя или своих членов семьи (для регистрации третьих лиц необходимо согласие сособственника или судебного решения).

- Стороны могут заключить договор безвозмездного пользования имуществом (ссуды) — составляется как дополнение к дарственной или после перехода права к новому собственнику. Указывается срок возможной регистрации или без указания (неопределенный).

- Составить дарственную в свободной форме, с возможностью пожизненной регистрации — в качестве условий с одной стороны необходимо указать на передачу собственности, а с другой на обязанность одаряемого в предоставлении жилья для проживания до смерти дарителя.

Порядок оформления сделки при заключении договора с правом пожизненного проживания:

- Участники должны прийти к соглашению относительно ее условий.

- Составляется дарственная с обязательным указанием на возможность проживания.

- Стороны обращаются в Росреестр и подают пакет необходимых документов для регистрации перехода права собственности.

- Через 7-9 дней недвижимость перейдет к одаряемому, необходимо будет снова обратиться в регистрирующий орган для получения выписки из ЕГРН с указанием нового собственника.

Образец договора дарения квартиры с правом пожизненного проживания дарителя

Дарственная с возможностью пожизненного проживания заключается по правилам стандартного договора дарения недвижимости, с указанием всех существенных и дополнительных условий. Однако для возможности исполнения воли дарителя на пожизненную регистрацию необходимо указать условие, согласно которому он сохраняет право на регистрацию в подаренном жилье в течение жизни.

Для перехода права собственности, в регистрирующий орган необходимо предоставить вместе с дарственной следующие документы:

- сам договор в трех экземплярах;

- документы, удостоверяющие личности сторон;

- выписку из ЕГРН на жилье;

- квитанцию об уплате госпошлины в размере 2000 рублей.

Можно ли оспорить дарственную с правом пожизненного проживания

Если квартира передается членам семьи по простому договору дарения (без указания на возможность проживания), то даритель не утрачивает возможность ей пользоваться. Согласно ст. 292 ГК РФ, члены семьи собственника (дети, родители, супруги) могут жить в принадлежащей ему квартире независимо от его желания.

Одаряемый волен распоряжаться перешедшей к нему недвижимостью по своему усмотрению. Поэтому, в случае отчуждения подаренного жилья третьим лицам, члены семьи бывшего собственника могут быть выселены из квартиры по решению суда.

Если с гражданином был заключен договор дарения с возможностью проживания, то независимо от того, кому в дальнейшем будет передаваться недвижимость, у дарителя сохраняется право на регистрацию. Однако при разрешении подобных споров позиции судов в принятии решений разнятся:

- В одном случае, по делу № 33-1990 от 09.06.2011 Кировского областного суда, суд пришел к выводу, что возможность пользования квартирой сохраняется у дарителя только пока собственником является одаряемый.

- В апелляционном определении по тому же делу решение суда отменили, с указанием на возможность сохранения права на пожизненную регистрацию, независимо от смены собственника.

Основной принцип дарственной — это ее безвозмездность (отсутствие встречных требований к одаряемому). Если стороны заключили договор под условием проживания и в дальнейшем даритель желает оспорить сделку из-за наличия такого встречного требования, то в большинстве случаев, суд не признает договор недействительным. В качестве обоснований приводятся доводы о том, что наличие условия о возможности проживать в передаваемом имуществе имеет символический характер, а не является встречным обязательством.

ГК РФ наследование недвижимого имущества определяется по праву страны, где находится это имущество, а наследование недвижимого имущества, которое внесено в государственный реестр в Российской Федерации, — по российскому праву.Форма сделки. В какой форме заключать договор в отношении недвижимого имущества?

Это устанавливают по праву страны, где находится данное имущество, а в отношении недвижимости, которая внесена в государственный реестр в Российской Федерации, — по российскому праву.

Наиболее остро данная проблема стоит у родственников в третьем и последующих коленах (прабабушек и прадедушек, тетушек и дядюшек, троюродных братьев и сестер и т.д.) – для них государство не предусматривает льгот, существующих для более близких родственников.

В данном случае есть несколько вариантов выхода из ситуации. Доступ к этим сведениям получили государственные регистраторы и нотариусы.

Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации 1. Для целей настоящей главы к доходам от источников в Российской Федерации относятся: 5) доходы от реализации: недвижимого имущества, находящегося в Российской Федерации; Статья 209. Объект налогообложения Объектом налогообложения признается доход, полученный налогоплательщиками: 1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации; 2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Договор дарения недвижимости от иностранца гражданину рф

Таким образом, иностранцу, не проживающему в Республике Казахстан, но желающему приобрести жилье, остается следующий вариант — получить вид на жительство, затем приобрести жилье. Однако вариант не единственный. Юридические лица с иностранным участием могут безо всяких ограничений приобретать в собственность жилье, независимо от того, находится ли учредитель организации на территории Республики Казахстан или нет.

Какой размер налога на дарение недвижимости между родственниками и не имеющими родства гражданами

Многие считают, что дарение недвижимости — это способ уйти от налогов. Но на самом деле это не так. Неважно, переходит ли объект недвижимости к родственникам или посторонним людям, такие сделки все равно облагаются налогом. Правда, здесь есть определенные нюансы, на которых стоит остановиться подробнее.

Дарение недвижимости — это сделка, которая регламентируется действующим законодательством.

Интересно знать нюансы украинского законодательства касаемо наследования имущества нерезидентом и дарения имущества нерезидентуНо то, что уплатите в Украине, можете зачесть в России. Если произведете зачет, то сумма налога будет равна 5% 13%-5% 13%.

Облагаются. Причем налог платит даритель! Размер налога не подскажу, он в разных странах разный. Но поскольку такие операции оформляются везде нотариально, то и размер налога подскажет любой нотариус.

По деньгам получается проще (дешевле) провернуть фиктивную покупку (без передачи денег).

Голосование за лучший ответ Ольга Павлова Оракул (70443) 5 лет назад Доверенность АПОСТИЛЬ надо брать от того, кому даришь квартиру.

То есть сын должен на кого-то дать доверенность в России и этот кто-то будет представлять его интересы в России.

И тогда вы, гражданка РФ будете иметь дело с этим представителем. Лучше всего пойти в нотариальную контору и получить достоверную консультацию.

Если вас заинтересовала Турция в плане открытия бизнеса или работы на предприятиях и в фирмах страны, первое, что необходимо выяснить, это что представляют собой налоги в Турции.

Каковы они на 2019 год. Понимание этого вопроса позволит принять правильное решение и грамотно распорядиться средствами.

Иностранным гражданам, работающим на территории Турции. несложно разобраться в турецком налогообложении, так как система особо не разделяет предприятия и работников на своих, и чужих.

Налог на дарение квартиры, дома, кто освобождается от уплаты, как платить, как подавать декларацию Принимая решение о возможности дарения недвижимости кому-либо: будь то родственники или посторонние люди, следует помнить, что совершение и оформление такой сделки облагается налогом. Поэтому нужно ознакомиться с Законодательством, регулирующим возникающие в сделке права и обязанности как самого дарителя, так и одариваемого — нового владельца недвижимости, или прибегнуть к помощи юристов.

Налог на подарок недвижимости гражданину другого государства

В частности, это относится к:

- двоюродные сестры или братья;

- сестры или братья супруги;

- племянники;

- двоюродные дедушки и бабушки;

- теща и тесть;

- другие родственники.

Для этой категории лиц предусмотрен налог с дарения недвижимости, сумма которого составляет 13% от цены подаренного имущества. При этом стоит отметить, что обязанность по выплате налога накладывается на одариваемое лицо. Отдельное внимание стоит уделить тому, что такая сумма налога предусматривается для тех людей, которые не только относятся к категории дальних родственников дарителя, но еще и имеют статус резидентов России, то есть являются гражданами этой страны и находятся на ее территории более 183 дней без перерыва. Для тех же, кто не является резидентом, налог на доходы придется оплачивать в размере 30% от стоимости подаренного имущества.

Только для нерезидентов рф: уплата налога с продажи недвижимости в россии

Налог с продажи недвижимости для нерезидентов. информация для риэлторов

Если оба они находятся в близких родственных связях, то в таком случае при проведении сделки они полностью освобождаются от необходимости уплаты каких-либо налогов. Если же они являются друг другу дальними родственниками или вовсе не имеют родственных связей, то в таком случае им уже придется оплачивать стандартный налог на доходы физических лиц. Если близкие родственники По Семейному кодексу в категорию близких родственников входят все люди, имеющие связь друг с другом по нисходящей или восходящей линии.

Если даритель собирается оформить договор, предусматривающий передачу квартиры или какой-либо другой недвижимости на одного из своих родственников, то в таком случае ни с кого из них не будут взыматься никакие налоги.

Как выгодно оформить дарение квартиры от иностранного гражданина?

Если, к примеру, собственник одной из комнат в многокомнатной квартире вдруг ни с того ни с сего подарил ее прохожему, соседи вправе обжаловать такую сделку в суде, и велика вероятность признания ее ничтожной». Кроме того, для близких родственников дарение будет и экономически более выгодным способом передачи недвижимости, так как получателю в данном случае не придется уплачивать НДФЛ в размере 13% от стоимости полученного объекта. «Таким образом, — указывает Ирина Мошнякова, — граждане указанной категории будут нести только расходы, связанные с подготовкой документов и государственной регистрацией самой сделки: расходы на подготовку кадастрового паспорта на недвижимость, государственные пошлины, расходы на услуги нотариуса (если примите решение заключать договор в нотариально удостоверенной форме), а также расходы на подготовку нотариальных копий документов».

Налог на подарок недвижимости гражданину другого государства

Через три года после регистрации дарения мать сможет продавать квартиру (с учетом, что она резидент) без уплаты налога. Для квартир, полученных в рамках дарения, приватизации или по наследству, срок владения, после которого можно продавать жилье без уплаты налогов, составляет три года. В Российской Федерации сделки дарения недвижимого имущества, заключаемые между близкими родственниками, такими как сын и мать, от налогообложения освобождены.

Расходы, которые Вы понесете, будут связаны лишь с оформлением данного договора в Росреестре и (в случае необходимости) с постановкой предмета дарения — квартиры — на кадастровый учет. Если налоговый нерезидент России имеет в РФ собственность и планирует ее продавать, то ему предстоит заплатить 30% НДФЛ. Однако если сын оформляет дарение на мать, то, поскольку они являются близкими родственниками, то ничего платить не придется.

На практике в подобных ситуациях гораздо проще приобрести менее дорогостоящую недвижимость, и большинство людей именно так и поступает, попросту отказываясь от такого дорогостоящего подарка. Имущественный налог В соответствии с действующим законодательством для дальних родственников и третьих лиц подаренная квартира считается полученным доходом, который облагается соответствующим налогом. При этом сумма этой выплаты достаточно большая, несмотря на то, что составляет только небольшую часть от подаренного имущества, и поэтому далеко не все могут пойти на подобные траты, просто отказываясь от затратного подарка.

Выход из ситуации заключается в имущественном налоговом вычете, который предусматривает возможность возвращения оплаченной суммы в виде 13% от стоимости подаренной недвижимости.

- Загранпаспорт

- Дипломатический паспорт

- Служебный паспорт

- Паспорт моряка

- Миграционная карта

- Билеты на проезд

Многие скрывают факт нерезидентства, но все тайное когда-нибудь становится явным, тогда можно попасть на штрафы и двойное налогообложение, скупой заплатит дважды.

Один из способов – оформить договор купли-продажи, указав в нем стоимость объекта до 1 млн руб., что позволит продавцу не платить подоходный налог (13%), с якобы полученного дохода от продажи квартиры. Еще один, крайне популярный вариант, – дарение квартиры. Рассмотрим его подробнее. Дарение на бумагеПонятие дарения присутствует в отечественном праве уже давно: встречалось оно и во времена Российской Империи, и в Советском праве.

Есть такое понятие и в ныне действующем законодательстве. В настоящее время дарение регламентируется Главой 32 Гражданского кодекса Российской Федерации, в которой отражены все вопросы, связанные с заключением, отменой и исполнением подобных договоров.

Налог на подарок недвижимости гражданину другого государства

Декларация подается до 30 апреля после отчетного периода (ст. 229 НК РФ). Оплата начисленной суммы должна производиться не позже 15 июля следующего за отчетным года (ст. 227 НК РФ). Следует различать, что налог на доход при дарении недвижимости подлежит выплате по месту регистрации одаряемого, а налог на имущество — по месту нахождения указанного имущества.

Документы для подачи декларации В инспекцию ФНС одаряемый по месту своего жительства должен предоставить:

- паспорт гражданина РФ или иной документ, удостоверяющий личность заявителя;

- договор дарения недвижимости;

- документ о передаче объекта сделки (при наличии);

- подтверждение права собственности на дар;

- документ с указанием оценки дара (с БТИ).

| Видео (кликните для воспроизведения). |

С перечисленными документами должна быть подана подоходная декларация за прошедший (отчетный) период.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.