Предлагаем ознакомиться со статьей на тему: "кредит и суд: что происходит, когда банк требует свои деньги обратно". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Неплатёжеспособность и невозможность погасить долг по кредиту стали одной из главных проблем современного общества. Она может возникнуть по многим причинам, таким как безработица, глобальные кризисы, войны и тд. Однако, что делать, если банк подал иск на вас за задолженность по кредиту? Важно знать, что жизнь после подачи иска не заканчивается, а только начинает становиться более сложной.

Как правило, банки пытаются минимизировать свои риски при заключении договора о кредите. Для этого они проверяют вашу кредитную историю и основную информацию о вас. Если банку были предоставлены вручную заполненные документы, то возможно вам удастся доказать свою невиновность в суде. Однако, в интернете есть возможности бесплатных проверок кредитной истории, а также интернет-банкинг, где можно заключить договор онлайн без необходимости посещения банка.

В случае, если банк подал на вас заявление в суд, то дело переходит на арену судебных процессов и начинается взыскание долга. Будущее должника может зависеть от того, насколько сильно долг в той или иной момент был невыплачен. Если должник не сможет своевременно выплатить долг, то банк может обратиться за исполнительным листом.

Важно помнить, что после подачи иска на вас, вы имеете право на возражения в течение определённого срока.

Чтобы предотвратить подачу иска на вас, необходимо следить за выплатой кредита вовремя и обращаться в банк при возникновении трудностей в рассрочке. Также, необходимо помнить, что банковская система – это не государство, поэтому выгодные условия кредитных договоров очень редко есть в банках.

Важные документы и имущество может быть изъято по решению суда в ходе взыскания долга. Кроме того, в судебном процессе может быть использовано имя должника и его задолженность по кредиту, что может негативно отразиться на его кредитной истории и будущих возможностях.

Но не все так уж плохо: вам выставят задолженность по кредиту, и у вас будет возможность оплатить её в течение ближайшего года. Банки могут помочь в оплате кредита, например, урегулировать спор путем уменьшения процентной ставки или предоставления новых выплат.

В конечном итоге, все зависит от способности должника справиться с долгом и быть честным в процессе взаимодействия с банком. Необходимо помнить, что неуплата кредита – это преступление, которое может привести к серьёзным последствиям, включая взыскание долга в полном объеме и судебные издержки.

Что происходит, когда заемщик не платит по кредиту

Когда заемщик не выплачивает свой кредит вовремя, он начинает попадать в серьезную ситуацию. Банк, выдавший кредит, требует выплаты задолженности, а если заемщик не может выполнить обязательства, начинается целый ряд мероприятий.

Сначала банк будет напоминать заемщику о необходимости выплаты долга. Будут назначаться дополнительные проценты, штрафы и пени. Если же заемщик не реагирует на требования банка, он будет заявлен в государственную службу судебных приставов, которая начнет взыскивать задолженность.

Возможно, заявление о взыскании долга будет размещено на сайте государственных исполнительных органов в интернете. В этом случае, имя должника будет опубликовано в открытых источниках, что может негативно повлиять на его репутацию.

Банк может подать на заемщика иск в суд. В этом случае, заемщик должен будет появиться на судебной арене и предоставить все важные документы, связанные с договором кредита. Если заемщик не сможет выполнить свои обязательства перед банком, то это может привести к конфискации его имущества.

Возможно, банкротство станет выгодным решением для заемщика в этом случае. Если есть возможность задействовать бесплатные юридические услуги, то можно обратиться к государственным органам или другим организациям, чтобы получить помощь по данному вопросу.

Для избежания возникновения задолженности, заемщику важно заранее оценить свои возможности по выполнению обязательств перед банком. Если у заемщика есть непредвиденные затраты, связанные с глобальными событиями в мире, такими как войны, безработица или другие проблемы, стоит своевременно обратиться к своему банку, чтобы обсудить возможность изменения условий кредита или продления срока выплаты.

В целом, нужно следить за соблюдением правил и обязательств, связанных с договором кредита, чтобы избежать проблем в будущем. И, конечно, важно выполнять все обязательства перед банком во время их выполнения, чтобы избежать проблем и конфликтов в будущем.

Исходя из документов, получить юридическое задолженность перед банком можно за кредитную задолженность или нарушения условий договора. Если вы не выплатили кредит, то банк может начать процесс взыскания задолженности через судебный иск. Если ваш доход изменился или вас ожидает безработица в будущем, возможно, вам стоит разобраться в вопросе выплаты кредита заранее. В случае банкротства должника, кредитору, в данном случае банку, может быть сложно получить долг. Но дело может быть наоборот, и если вы задолжали банку более двух лет, то он имеет все возможности взыскать долг.

Исковое заявление, поданное банком в суд, может быть найдено в интернете или в документах, полученных из банка. Жизнь должника может измениться из-за глобальных проблем, таких как война в Афганистане, но все-равно банковская задолженность остается важным вопросом. В более ближайшем будущем, если должник не будет делать выплаты по кредиту, то банк может начать процесс искового взыскания.

В процессе иска банк применяет все возможные средства, чтобы взыскать задолженность у должника. Например, он может заявить о взыскании имущества должника, а также о возможности обращения в исполнительную службу. Если должник имеет возражения по иску банка, он может оспорить их в суде.

Банк может выгодно сотрудничать с должником, рассчитывая на будущие доходы. Например, он может предложить бесплатные услуги по погашению задолженности или выгодные договора по кредиту. В таком случае должник имеет все возможности исправить свою финансовую ситуацию.

Итак, взыскание задолженности через судебный процесс – это важная арена банковской деятельности. Она позволяет банку защитить свои интересы и получить заранее предусмотренные условия по выплате долга. Однако должники также имеют возможности защиты своих прав из-за невыгодной ситуации банка.

Оповещение заемщика о просрочке

Каждый заемщик должен осознавать серьёзность задолженности по кредиту. Если Вы пропустили срок выплаты, то это может привести к началу судебной войны с банком.

Всю необходимую информацию о договоре кредита, в том числе об условиях и сроках выплат, можно найти на сайте банка или в офисе кредитной организации. Кроме этого, банк может высылать оповещения через электронную почту или посредством СМС на бесплатной основе.

Если Вы не смогли выплатить задолженность вовремя, тут возникает вопрос, что делать? Необходимо связаться с банком, сообщить о причинах задержки и по возможности договориться об изменении графика выплаты. Необходимо понимать, что просто скрыться от банка или не реагировать на оповещения – не решение проблемы.

Важно помнить, что банк имеет право подать исковое заявление о взыскании долга через суд. В этом случае начнётся исполнительное производство, и банку будут доступны все возможности для взыскания задолженности, в том числе и на Ваше имущество. Также возможно наложение ареста на счёт и запрет на проведение банковских операций.

Если задолженность по кредиту не выплачивается в течение более года, банк имеет право подать заявление о банкротстве должника. В этом случае все имущество и долг перейдут в ведение банкротного управляющего, а заемщик останется без него.

Помимо банка, возможно начало искового дела со стороны государства, если заемщик не выплачивает задолженность по налогам или штрафам.

Все эти вопросы очень важны и главны не забывать их решать вовремя. Если у Вас возникают возражения, Вы можете обратиться в банк, в том числе и по телефону. В интернете есть много бесплатных консультаций юристов, которые смогут помочь решить сложный вопрос. Главное – не оставлять проблему на ближайший год или ждать лучшего будущего, потому что это может обернуться глобальными проблемами в жизни.

- Главные вопросы в случае просрочки выплаты кредита:

- Как и когда Вы получите оповещения о просрочке?

- Как выгодны условия кредитного договора?

- Что делать, если пропустили срок выплаты?

- Какие могут быть проблемы в случае начала судебной войны?

- Какие возможности банка при взыскании задолженности?

- Какие могут быть последствия в случае отказа от исполнительного производства?

Уведомление о необходимости взыскания долга

Когда долг перед банком остается без выплаты в течение определенного срока, банк обычно начинает процедуру взыскания. Первым этапом является уведомление должника о наличии задолженности и необходимости ее выплаты.

Банк обязан предоставить должнику информацию о сумме задолженности, ее составляющих и возможных последствиях в случае невыплаты. Эта информация может быть предоставлена как в письменном виде, так и через интернет-банкинг.

Должник имеет право оспорить размер задолженности, предоставленный банком, и внести возражения на основании документов. Если же возражений нет, то рекомендуется произвести выплату долга как можно скорее.

В случае, если должник не выполнил обязательства по возврату кредита, банк может обратиться в суд и подать иск на взыскание задолженности. Исполнительное производство может затянуться на многие годы и привести к продаже имущества должника, в том числе и к банкротству.

Поэтому для избежания таких глобальных проблем и дополнительных расходов необходимо следить за своей банковской задолженностью и производить своевременные выплаты.

Если же наступила временная трудность, связанная например с безработицей или войной, то следует обратиться в банк и обсудить возможности реструктуризации договора или погашения долга в более удобный для должника период.

Главное – не игнорировать проблему и не затягивать с выплатой долга, иначе банк будет вынужден использовать все возможные выгодные для него инструменты по взысканию задолженности.

Решение банка о подаче в суд

Когда должник не выплачивает кредитные обязательства в срок, банк начинает беспокоиться о возможности потерять свои средства. В таком случае банк может принять решение о подаче в суд на должника для взыскания долга.

Это может быть довольно глобальное решение, ведь исход судебного дела может повлиять на всю жизнь и будущее должника. При этом, банк также несет риски и может столкнуться с банкротством, если должник не может выплатить долг.

Перед подачей иска в суд банк проводит тщательную подготовительную работу. Всю необходимую документацию, включая копии договора и актов о выполнении обязательств, банк собирает и оформляет в соответствии с правилами банковской практики.

После этого банк подает заявление в суд о взыскании долга. В заявлении указываются все обстоятельства дела, включая сумму задолженности и даты последних выплат. Банк также может предоставить возможности для безоплатного взыскания задолженности, если должник не имеет имущества.

Когда дело поступает на рассмотрение афганской судебной арены, должник может внести возражения по задолженности или просить об отсрочке выплаты. Однако, главным вопросом для суда является возврат долга.

Если должник не имеет имущества, банк может обратиться к исполнительному производству. В этом случае, имущество должника может быть изъято и продано на аукционе для погашения долга.

Неуплата кредита может иметь серьезные последствия для должника, включая банковскую неплатежеспособность, безработицу, а в некоторых случаях – потерю имущества. Поэтому, если должник сталкивается с финансовыми проблемами, важно заранее созвониться с банком и обговорить возможности решения задолженности.

Важно отметить, что банк не хочет войны с должником и поэтому, часто предлагает более гибкие условия по выплатам, чтобы помочь должнику вернуть долг более комфортным способом.

Подробнее здесь – Статья 114. Порядок привлечения банка или иной кредитной организации к ответственности за неисполнение исполнительного документа.

Как работает судебный процесс в случае неуплаты кредита

Если вы не выполняете свои обязательства по кредиту и не погашаете задолженность в срок, банк имеет право подать исковое заявление на взыскание долга в суд. Дело обычно рассматривается на арене государственного суда и имеет свои сроки рассмотрения, степень сложности и тп.

Важные документы для рассмотрения дела – договор кредитования, исполнительное лист или другие документы, подтверждающие существование задолженности. Банк обычно доказывает, что были предприняты все попытки взыскания долга до обращения в суд.

Если должник появляется на слушании и не возражает против иска, ему могут предложить урегулирование долга в добровольном порядке. Если же должник не является на судебное заседание или возражает против иска, суд может принять решение о вынесении решения по иску в установленном порядке.

После вынесения решения суда по иску, должник обязан выполнить его. В случае невыполнения должником решения суда государство может принять меры по взысканию долга, включая приостановление банковских счетов, взыскание имущества, заработной платы и т.д.

Если взыскание долга невозможно, вплоть до банкротства должника, банк может потерять свои вложения и находиться в убытке, что влияет на его финансовое положение в будущем.

В свете глобальных вызовов и возможностей, доступных в интернете, многие банки предлагают бесплатные консультации и выгодные условия кредитования. Они делают акцент на важности понимания долга и обязательств, а также на возможностях, которые могут представляться безработица и войны в разных уголках мира, например, в Афганистане.

Исковый процесс по взысканию долга – сложный вопрос, который может повлиять на жизнь должника и банка. Это подчеркивает важность понимания целей кредитования и обязательств, которые вы на себя берете при подписании договора кредитования.

Подготовка и подача иска в суд

Подготовка исковых документов

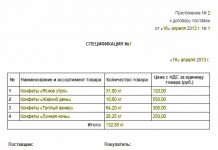

Перед подачей иска в суд банк должен подготовить комплект документов, подтверждающих задолженность должника по кредиту. Это могут быть копии договора кредитования, расчеты процентов, справки о задолженности и прочие документы, связанные с кредитной задолженностью. Все документы должны быть оформлены в соответствии с требованиями законодательства и суда.

Подача иска в суд

Подать иск в суд можно лично или через представителя либо адвоката. Для этого нужно заполнить специальный заявительный лист, указав в нем все необходимые сведения о должнике, сумме задолженности, ее основаниях и прочее. После заполнения заявительного листа его необходимо подписать и передать в суд для дальнейшей обработки.

Рассмотрение дела на арене суда

После подачи иска в суд, дело начинает свое движение на арене суда. В зависимости от сложности дела и общей ситуации на рынке, судебное разбирательство может затянуться на несколько месяцев или даже лет. Однако, если должник не имеет возражений к указанной сумме задолженности, процесс взыскания может быть ускорен и занять не более нескольких месяцев.

Возможности банка после вынесения исполнительного листа

Если суд вынес исполнительный лист, то банк имеет ряд возможностей для взыскания задолженности с должника. Это могут быть удержания с его зарплаты, продажа имущества, а также иные методы, позволяющие получить необходимые средства. Важно отметить, что безработица, война, афганистан и другие глобальные проблемы могут замедлить процесс взыскания долга и задержать выплату.

Банк вправе заявить возражения и оспорить решение суда, если считает, что были допущены ошибки. В этом случае дело будет рассмотрено на вышестоящей инстанции. Однако, такой вариант является более сложным и требует дополнительных затрат банка.

Важные вопросы для банка и должника

Для банка и должника важно заранее ознакомиться с правами и обязанностями, предоставленными законодательством. Помимо этого, они могут подготовиться к защите своих интересов и четко реагировать на возможные проблемы. Например, должник может попросить банк о более выгодных условиях выплаты кредита или о бесплатным отсрочках, если у него возникли непредвиденные обстоятельства.

Будущее взаимоотношений банка и должника

Взаимоотношения банка и должника после судебного разбирательства могут значительно измениться. Если банк занял строгую позицию и начал судебную процедуру, то должник может потерять имущество, возможность взять кредит в будущем или иметь проблемы с кредитной историей. Однако, если банк постарается прийти к соглашению и предоставить должнику дополнительные возможности, это может положительно сказаться на будущих отношениях.

Рассмотрение дела в суде

Когда банк подает иск на должника за неуплату кредита, дело становится предметом разбирательства в суде. В процессе рассмотрения дела, судья обращает внимание на многие важные моменты, такие как содержание договора, сроки выплаты, возможности должника и т. д.

Для начала, на рассмотрение дела в суде уходит от нескольких месяцев до более чем года. В этот период, банк может предоставить все необходимые документы и решения, которые будут поддерживать его иск, а должник может разрабатывать свою стратегию защиты, чтобы избежать взыскания задолженности.

Дело начинается с заявления банка о взыскании долга, в котором указываются все существующие задолженности. Должник получает уведомление о начале судебного процесса, и у него есть возможность возражать против иска банка. Если должник не предоставил свои возражения, суд может вынести решение в пользу банка.

На арене суда, должник может представлять свои интересы самостоятельно или привлечь адвоката. Он может также обращаться в государственные службы, если имеет безработица или другие проблемы в жизни, которые затрудняют выплату долга.

Если суд действительно решает в пользу банка, то выполняться будет исполнительное производство. Это процедура, в рамках которой находятся и продаются имущество должника, либо наложена арест на его счета и т. д.

| Видео (кликните для воспроизведения). |

Но если должник имеет возможность выплаты долга, то он может обратиться в банк, договориться о выплате и избежать более трудных последствий. Также, в некоторых случаях возможен льготный перерасчет задолженности, если должник находится уже в бедственном положении.

Однако, если должник не может выполнить свои обязательства, то время от времени банк может обратиться к суду с заявлением о банкротстве должника. Это главный вопрос на арене банковской войны, где банки представляют свои глобальные интересы и идут на все возможные выгодные меры для своего бизнеса.

В любом случае, важно понимать, что проблемы с выплатой кредита должны решаться во всю, и если вы оказались в схожей ситуации, то необходимо четко понимать, что можно и нужно делать, чтобы сохранить свою финансовую жизнь в будущем.

Исполнение решения суда и взыскание задолженности

После вынесения решения суда о взыскании задолженности, банк имеет право обратиться к исполнительному судебному приставу для взимания долга. Возможности по взысканию задолженности у банка зависят от имущественного состояния должника и наличия у него источников дохода.

Если должник не выплачивает задолженность добровольно, исполнительный судебный пристав будет принимать меры к взысканию долга с помощью всех имеющихся у него законных возможностей и привлекая все имущество и доходы должника.

При наличии имущественного состояния у должника, исполнительный судебный пристав может описать и арестовать его имущество, продать его на аукционе и передать средства на выполнение решения суда. Исполнительный судебный пристав также может зачислять с доходов должника часть средств на выплату задолженности.

Для улучшения своих возможностей по взысканию задолженности банки заключают со своими клиентами более выгодные договора, которые предусматривают штрафные санкции и проценты за задержку выплаты долга. Также используются системы залогов и поручительств, которые повышают гарантии возврата кредитов.

Важным вопросом в контексте исполнения решения суда является банкротство должника. Если должник банкрот, то все споры с ним переносятся на арену государственных регулирующих органов и процесс становится более сложным, так как в игру вступают многие глобальные факторы.

Необходимо отметить, что в интернете банк может найти много полезной информации и изучить важные документы по делу. Также банк имеет право сделать заявление об открытии исполнительного производства в суде, возражений на это заявление должник может не иметь.

В случае, если должник остался безработным, банк может добиваться взыскания задолженности только путем описания его имущества и продажи его на аукционе. Однако, если доходы должника были связаны с афганской войной или работой в афганской сфере деятельности, то возможно его имущество будет защищено от взыскания судебным исполнителем.

Исполнительное производство может быть осуществлено в течение года с момента вынесения решения суда. Однако, существуют случаи, когда должник не выплачивает задолженность долгое время и банк вынужден обратиться в суд с иском о банкротстве клиента. В таком случае, процесс может растянуться на несколько лет и закончиться банкротством должника.

Итак, исполнение решения суда и взыскание задолженности – это сложный процесс, зависящий от многих факторов. Банки могут использовать различные механизмы для защиты своих интересов, однако в каждом конкретном случае необходимо учитывать все особенности дела и принимать обоснованные решения.

Подробнее – Банк ужесточает требования по выданному кредиту. Что решают суды?.

Какие последствия неуплаты кредита могут быть для заемщика

Неуплата кредита может вызвать разнообразные последствия для заемщика. Во-первых, банк может начать исковое дело по взысканию долга. Если вы не являетесь защищенным законом, то должник обязан выплатить все возможные суммы долга, в том числе судебные издержки и проценты за просроченную задолженность.

Возможно, вы будете лишены своего имущества: банк может запросить наличные деньги или забрать ваше имущество, чтобы покрыть задолженность. Если у вас есть недвижимость, такая как квартира или дом, банк будет иметь право на ее взыскание.

Банковская безработица может стать причиной задержки выплаты кредитных обязательств. В бедных странах, таких как Афганистан, где сейчас ведутся войны, обязательные выплаты на кредиты могут стать наиболее важными в жизни заёмщика. Однако, в более глобальных аренах, возможности неучтивы, а значение задолженности может быть оценено лучше в интернете по документам.

Если вы не можете выплатить свой долг, также можете столкнуться с возражениями на государственном уровне. Если вас привлекают в исполнительное производство и имеющейся у вас полномочия и заявление не вызывают доверия властей, конечное решение может быть принято в контексте судебной практики и на основе общих правил. Необходимо составить лизинговый договор для общих целей и для защиты вашего имени.

Если все иски вадются против вас и вы не можете выплатить свой долг, вы можете оказаться на ближайших решениях дела, как, например, банкротство. Вы можете обратиться в суд и объявить о банкротстве, и на основе вашего состояния и задолженности, суд будет принимать решение о возможной выплате долга в будущем.

- Важные указания для заемщика:

- 1. Никогда не оставляйте задолженности без внимания.

- 2. Если вы столкнулись с финансовыми трудностями, свяжитесь с банком и попросите о возможности выплачивать долг более выгодными условиями.

- 3. Старайтесь выплачивать свой долг вовремя, чтобы избежать ненужных последствий.

Запись о задолженности в кредитной истории

Задолженность по кредиту – это серьезный вопрос, который может повлиять на всю вашу жизнь. Если вы не выплачиваете долги, то ваша запись о задолженности будет отражена в кредитной истории. Это может привести к тому, что вы будете иметь ограничения в возможностях в договорах, работы с банками и другими кредиторами, а также в получении выгодных условий на много лет вперед.

В случае, когда банк подает исковое заявление против должника, дело становится более серьезным. Безработица, болезнь, война и глобальные кризисы – все это может быть причиной задержки выплаты задолженности по кредиту. Однако это не означает, что банк будет отрицать все возможности для решения проблемы, которой столкнулся должник.

Реакция банка на неоплату кредита может быть разной. Кредитор может вежливо напомнить о задолженности по телефону, по почте, через SMS-сообщение или в интернете. Но если должник не выплатил задолженность, дельнее меры банка включают в себя действия по иску, которое подаётся в суд. Важно понимать, что судебные издержки обычно покрываются должником.

Если был проведен исполнительный лист на имущество должника, банк может взыскать долг с продажи имущества должника. Решение суда также может превратиться в банкротство должника, если он не обращается вовремя за финансовой помощью.

- Запись о задолженности в кредитной истории является одним из главных документов в будущем, так как она используется для рассмотрения кредитных заявок.

- Имя, даты и все важные документы содержатся в кредитной записи.

- Бесплатным инструментом для проверки вашей кредитной истории является интернет-сервис, где вы можете получить запись о своей задолженности в банках.

В более ближайших перспективах, возможности для возражений дела будут ограничены, так как банки на страже своих выгод и будут продолжать искать возможности для взыскания долгов. В этой арене основным инструментом является запись о задолженности в кредитной истории, которая будет отображаться на протяжении многих лет.

Таким образом, если вы имеете задолженность по кредиту, вам следует рассмотреть все возможности для того, чтобы решить дело до того, как банк подаёт в суд. Помните, что банкирские услуги не являются бесплатными, а вы должны быть готовы к выплате долга вовремя. Если вы сталкиваетесь с проблемами в отношении выплаты долга, возможно, вам стоит обратиться к государственным и некоммерческим организациям для получения помощи.

Рост суммы задолженности из-за штрафов и процентов

При невыплате кредита вовремя, сумма задолженности может расти из-за штрафов и процентов. Банк имеет право начислять на непогашенный долг пени, соответствующие договору и прописанные в документах.

Для должника это означает, что он обязан выплачивать не только основной долг, но и проценты, пени и штрафы. Если задолженность будет продолжать расти, то в будущем может возникнуть проблема с ее возвратом, особенно если у должника возникнут финансовые трудности.

При этом, если задолженность не поступает в банк, он может начать использовать более громкие методы взыскания долга, такие как заявление иска к должнику. В этом случае задолженность может увеличиться еще больше из-за государственной пошлины и иных издержек на этапе судебного процесса.

Возможно, в ближайшем будущем можно будет объявить банкротство для избежания иска и взыскания с имущества. Однако необходимо учитывать возможные ограничения и недостатки данного варианта.

В такой ситуации важно не откладывать вопрос своевременной выплаты задолженности, а сделать все возможное для ее решения. В интернете можно найти бесплатные глобальные ресурсы, которые помогут должнику справиться с долгом без взимания каких-либо вознаграждений.

Принудительная продажа имущества заемщика

Когда банк подает иск на должника за неуплату кредита, он может заявить принудительное взыскание задолженности. Если в результате этого дело оказывается выигранным банком, то суд выносит исполнительное решение о взыскании долга, а также о принудительной продаже имущества должника для выплаты долга.

Конфликт между банком и заемщиком в этом случае называется войной на арене банковской доверительности и финансовой жизни должника. Вы можете попытаться оспорить иск в суде, но шансы на успех могут быть невысокими, если у вас не будет серьезных и важных возражений. В такой ситуации лучше обратиться к юристу или адвокату, который сможет помочь в делании повестки о судебном заседании.

Принудительное взыскание является одним из самых глобальных способов для банка взыскать долг у заемщика. При этом под продажу попадает все имущество должника, в том числе его жизненно важные вещи. Если должник не может оплатить задолженность, то банк имеет право заявить иск на его банкротство. В такой ситуации имущество должника, включая его жилище, может быть принудительно продано, чтобы погасить долг в банке.

Принудительное взыскание является выгодным для банка, так как бесплатным получением денег за несвоевременную выплату кредитных обязательств а траты на его взыскание минимальны. Однако для заемщика такое взыскание может привести к его полной безработице и потере имущества в будущем.

В интернете можно найти множество советов о том, как избежать взыскания банком на ваше имущество или же подать заявление о рассрочке выплаты долга. Однако, если вы не готовы столкнуться со всю эту афганскую войной о своем имуществе и ближайших годах жизни, то лучше погасить долг или просить помощи у профессионалов.

В результате заемщику рекомендуется не брать кредиты без взвешенного и тщательно обдуманного подхода, не просрочивать выплаты по договору и всегда следить за своими финансами, чтобы избежать такой неприятной ситуации с банком.

Как избежать проблем с погашением кредита

Кредит сегодня является важным инструментом в нашей жизни. Банки предлагают глобальные возможности для получения долга на любые нужды, что позволяет потребителям реализовывать свои мечты. Однако, если по каким-либо причинам вы не можете выплачивать кредит вовремя, то это может привести к неприятностям.

Если вы задумываетесь о том, чтобы взять кредит, то перед подписанием договора важно внимательно ознакомиться со всеми документами. Обращайте внимание на условия выплаты, процентную ставку и возможность досрочного погашения. Если вы столкнулись со сложной жизненной ситуацией – безработицей, болезнью или другими проблемами – то обратитесь в ваш банк и заявите о проблемах, возникших при выплате кредита.

В более тревожных случаях банк может подать иск в суд на взыскание долга. Но если вы получили исковое заявление, то это не значит, что дело было рассмотрено и вы должны выплатить все сразу. Необходимо изучить все документы и найти возможности для защиты ваших интересов. Возражения можно подать в течение года на решение суда.

В будущем важно использовать все возможности для урегулирования долга. Если вы не выплачиваете кредит, то банки могут возбудить процедуру банкротства. Эта процедура позволяет банкам взыскать с вас все имущество и даже принудительно продать вашу недвижимость.

В интернете можно найти бесплатные юридические консультации по вопросам кредитования и взыскания задолженности. Эксперты из числа юридических фирм помогут вам разобраться в документах и составить возражения к иску. Важно помнить, что каждый договор имеет свои особенности, и главное – не подписывать ничего без внимательного изучения наименования всех сторон. Если дело дошло до суда, то важным моментом станет умение защищать свои интересы.

Правильное планирование финансов

Правильное планирование финансов – это один из главных вопросов, которые стоит решить для успешного управления своей жизнью и развитием бизнеса. Надо иметь в виду, что банковская задолженность может привести к большим проблемам, если ее не оплачивать вовремя. Но есть возможности свести риски к минимуму, чтобы избежать более серьезных проблем в будущем.

Одной из глобальных возможностей в данной области является интернет. Так, например, если вы не в курсе того, что делать, если банк подал вас в суд за неуплату кредита, то вы можете найти информацию об этом в сети. В интернете можно найти все необходимые документы, например договора или заявления для суда. Важно знать, что в интернете можно получить бесплатный консультационный сервис, касающийся задолженности по кредиту и вопросам вывода из банкротства.

Если вы оказались в ситуации, когда банк подал вас в суд за неуплату кредита, необходимо принимать меры по максимальному снижению рисков. Был ли кредит взят на нужды жизни, бизнеса или по другим причинам, долг следует оплатить, иначе вам могут наложить исковые санкции.

Для того, чтобы сократить риски, следует правильно оценить все возможности и выбрать наиболее выгодные варианты. Если вы оказались в ситуации безработицы, а банк приступил к взысканию задолженности по кредиту, то имущество может быть изъято. Именно поэтому важно оценить все риски и подготовиться к этому заранее.

Если банк принял решение об иске и оснований для возражений у должника нет, то предстоит взыскание задолженности. Копирования приговоров по различным делам и анализ арены исполнительного производства позволяют сделать суждение о том, что из имущества будущего должнику предстоит изъятие в соответствии с действующим законодательством.

Кроме того, можно подготовиться к взысканию задолженности заранее. Для этого нужно правильно оценить все риски и изъятие имущества, а также планировать свои затраты так, чтобы иметь деньги на выплату долгов в будущем. Необходимо понимать, что задолженность перед банками может привести к серьезным проблемам в будущем, если ее не оплачивать вовремя и в полном объеме.

Наконец, важно знать, что в случае, если вы не в состоянии оплатить задолженность по кредиту, то вы можете положиться на государственную помощь. На афганской арене войны государство помогает тем, кто оказался в трудной жизненной ситуации из-за долга по кредиту. Стоит помнить, что правильное планирование финансов – это главный вопрос, который может определить всю вашу жизнь.

Использование программы реструктуризации кредита

Когда вы не можете своевременно погасить кредит, банк получает право на взыскание долга. Если вы не сможете заплатить, это может привести к судебному иску и исполнительному производству. Однако банк может предложить вам программу реструктуризации кредита, чтобы помочь вам справиться с задолженностью.

Реструктуризация кредита – это процесс изменения условий договора кредита. Она может быть бесплатной или с небольшой комиссией. Банк может сделать вам предложение о реструктуризации долга именно с целью избежать суда и банкротства.

Программа реструктуризации кредита может включать в себя изменение процентной ставки, рассрочку платежей, изменение суммы долга или иных условий по договору. Возможно, вы сможете получить более выгодные условия, по сравнению с теми, что были в договоре.

Для получения реструктуризации, необходимо подать заявление в банк. Банк может запросить дополнительные документы, чтобы рассмотреть ваше дело. Если вы оспариваете задолженность или не согласны с предложением банка, вы можете подать возражения на иске и защищаться на арене суда.

Программы реструктуризации кредита, как правило, доступны тем, кто имеет финансовые трудности, безработицу, болезни или другие жизненные обстоятельства. Однако, если вы можете платить в срок, но хотите получить более выгодные условия, вы также можете подать заявку на реструктуризацию. Важно понимать, что реструктуризация может повлиять на вашу кредитную историю и кредитный рейтинг в будущем.

Все главные банки предоставляют программы реструктуризации кредита и информацию по ним можно найти в интернете. Более того, некоторые банки могут иметь специальные программы реструктуризации для клиентов на передовой линии глобальных конфликтов, например, военных действий в Афганистане или других государствах.

Если у вас возникли вопросы по программе реструктуризации кредита, вы должны обращаться в свой банк. На арене исковых процессов банки могут потребовать имя, имущество и задолженность должника. Однако, если у вас есть возможности, реструктуризация кредита может помочь вам справиться со своими долгами и жить без беспокойств о исполнительном производстве.

Своевременное обращение в банк за помощью

Одним из главных вопросов, когда возникает задолженность по кредиту, является своевременное обращение в банк для поиска решения проблемы. Не стоит ждать, пока значительная задолженность вырастет в невозвратный долг, а имущество будет передано на взыскание.

Возможности банковская система предлагает более чем достаточно: от реструктуризации договора и изменения сроков выплаты до бесплатного юридического сопровождения и помощи в будущем. Если оставить задолженность без внимания, то дело могут передать на арену суда.

Именно поэтому важно понимать, что в случае иска со стороны банка даются только 15 дней на подготовку возможных возражений. Если не сделать заявление в этот период, то исполнительное производство начнется само по себе.

Безработица, глобальные экономические кризисы и войны, как, например, в случае Афганистана, могут быть причиной задолженности. Но все это не оправдание для неуплаты кредита.

Если жизнь играет злую шутку, и долг уже был передан на взыскание, то это еще не приговор. Исковое дело можно оспорить в суде и защитить свои интересы с помощью юристов.

Многие должники боятся обращаться в банки за помощью, так как думают, что заявление на банкротство будет равносильным гибели их кредитной истории. Но это не так: в банках существуют выгодные программы для взыскания задолженности и они могут идти на уступки в данной ситуации.

Однако если все возможности решения долга израсходованы, а денег на выплату нет, то можно рассмотреть вариант банкротства. Это тоже окажет помощь в дальнейшей возможности работы с финансовыми институтами.

| Видео (кликните для воспроизведения). |

Важным моментом является мгновенное реагирование на задолженность: первые несколько дней могут стать решающими в дальнейшем взыскании долга. Не забывайте о нужных документах и обращайтесь за помощью в банк, если возникли проблемы с выплатой по кредиту.

Вопросы-ответы

-

Что это значит, когда банк подаёт в суд за неуплату кредита?Это означает, что банк использует судебный процесс для получения задолженности от заемщика, который долгое время не выплачивает кредитные обязательства.

-

Кто может подать на меня в суд за неуплату кредита?Только банк, который является кредитором и имеет право на получение задолженности. Никто другой не может подать на вас в суд за неоплату кредита.

-

Каковы последствия, если банк подал на меня в суд за неоплату кредита?Если суд принимает решение в пользу банка, вы будете должны выплатить сумму задолженности, а также возможно уплатить штрафные санкции. Если вы не выполняете решение суда, банк может обратиться к судебным приставам за помощью в исполнении решения.

-

Как защититься от иска банка за неуплату кредита?У вас должны быть доказательства того, что вы выполняли свои обязательства по кредиту или доказательства неправомерных действий со стороны банка. Лучше всего обратиться за помощью к квалифицированным юристам.

-

Может ли банк подать на меня в суд, если я нахожусь за границей?Да, банк может подать на вас в суд, даже если вы находитесь за границей. Однако возможны определенные сложности при исполнении решения суда в вашей стране.

-

Могу ли я заключить с банком договор о реструктуризации, если на меня уже подали в суд за неуплату кредита?Да, вы можете согласовать с банком условия реструктуризации, даже если вас уже подали в суд. Однако, если на момент подачи иска вы уже не сотрудничали с банком, вам может быть трудно доказать свою платежеспособность.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.