Предлагаем ознакомиться со статьей на тему: "уполномоченным представителем налогоплательщика является". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Уполномоченный представитель физических лиц действует только на основании нотариально удостоверенной доверенности.

Понятие уполномоченного представителя налогоплательщика

Процедура уплаты налогов является достаточно длительной и состоит из нескольких этапов. Прежде всего, необходимо собрать отчетность, заполнить декларацию и посетить налоговую.

Не всегда руководители крупных компаний могут позволить себе тратить время на посещение налоговых органов. Сегодня оплатить сборы за любое юридическое лицо может уполномоченный представитель налогоплательщика.

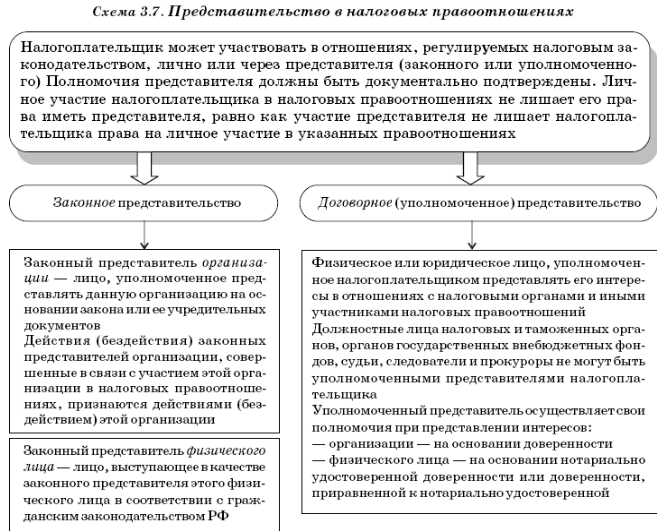

Уполномоченным представителем налогоплательщика признается такое лицо (физическое или юридическое), которое может представлять интересы плательщика налогов в сделках с налоговыми органами, а также с другими участниками отношений по налогам и сборам.

Уполномоченный осуществляет свои действия на основании доверенности, которая выдается в соответствии с порядком, установленным Гражданским кодексом РФ.

Кто не может быть уполномоченным представителем налогоплательщика

Законодательство запрещает быть уполномоченными представителями следующим категориям:

- работникам налоговых и таможенных органов;

- специалистам органов внутренних дел правопорядка;

- судьям следователям и прокурорам;

- специалистам государственных внебюджетных фондов.

Данное правило закреплено в статье 29 Налогового кодекса РФ. Эта норма законодательства установлена по той причине, что указанные лица представляют интересы государства и не могут одновременно быть представителями налогоплательщика и стороны, осуществляющей контроль за уплатой налогов и сборов.

Ответственность уполномоченного представителя налогоплательщика

Уполномоченные представители налогоплательщика несут ответственность перед участниками налоговых правоотношений. Они ответственны за представление интересов в следующих случаях:

- связанных с регистрацией компании в налоговых органах;

- связанных с подачей декларации;

- связанных с взысканием налогоплательщиков недоимки по налогам;

- связанных с привлечением компании к ответственности за нарушения в области уплаты налогов и сборов, а также в других случаях если действие или бездействие налоговых органов затрагивает права организации.

Уполномоченное лицо несет ответственность за соблюдение сроков, подачу налоговой отчётности, правильность заполнения декларации по налогам, а также за правильность исчисления конечных сумм.

По этой причине уполномоченный налогоплательщика должен очень хорошо разбираться в современном налоговом законодательстве.

Доверенности на уполномоченного представителя налогоплательщика

Уполномоченный представитель налогоплательщика осуществляет свою деятельность на основании доверенности. Доверенность – это письменный договор между налогоплательщиком и третьим лицом о передаче и разделении прав. Согласно статье 185.1 ГК РФ срок действия доверенности составляет не более 3 лет.

Если договор не содержит сведений о сроках, то считается, что доверенность действует ровно год. При этом, если не указана дата открытия доверенности, то она считается недействительной.

Все действия, которые указаны в доверенности, уполномоченный представитель вправе совершать лично.

Он может передать свои полномочия третьим лицам, но только если это действительно необходимо.

При этом уполномоченный обязан уведомить своего доверителя и выдать доверенность третьему лицу. Такая доверенность должна быть обязательно нотариально заверенной.

Порядок выдачи доверенности на уполномоченного представителя налогоплательщика

Доверенность имеет определенный порядок выдачи, который установлен статьей 185.1 ГК РФ. При этом, на основании данного документа уполномоченный в праве совершать все юридические действия в том же объеме, что и доверитель.

По законодательству договор должен иметь унифицированную форму. Полномочия доверенного нотариально подтверждаются.

Доверенность обязательно выдается с подписью руководителя или лица, его заменяющего. Печать организации не обязательна. Данное правило закреплено пунктом 4 статьи 185.1 ГК РФ. Также, если уполномоченный сдает налоговые декларации, то он может предоставить письменное нотариальное заверение.

Статья 187 ГК РФ содержит основания для прекращения действия доверенности:

- если кончился срок доверенности;

- если доверенность отменена доверителем;

- если доверенный сам отказался от полномочий;

- если юридическое лицо прекратило свою деятельность в результате ликвидации или реорганизации;

- если доверитель и доверенный признаны недееспособными или безвестно отсутствующими;

- при смерти доверителя или доверенного;

- если произведено введение в отношении организации процедуры банкротство, при которой доверитель теряет право выписывать доверенности.

Сроки отказа от доверенности не установлены ни для доверителя, ни для уполномоченного. Если доверитель изменяет или отменяет доверенность, он обязан оповестить об этом уполномоченного и налоговые органы.

Правопреемники налогоплательщика сохраняют свои права и обязанности, которые возникли в результате их действий после того, как стало известно о прекращении срока доверенности. Однако, правило не имеет силы, если налоговые органы были в курсе прекращения действия документа.

После того, как доверенность потеряла силу, уполномоченный либо правопреемник обязан вернуть документ налогоплательщику немедленно.

Данная обязанность носит двухсторонний характер.

Если этого не произошло, и организация не в силах вернуть бланк документа, то она должна в установленные сроки подать объявление о том, что доверенность считается недействительной. Это необходимо для предотвращения мошеннических действий, а именно для того, чтобы доверенностью компании больше никто не мог воспользоваться.

После публикации объявления, все действия по доверенности, произведенные в сроки, следующие за публикацией, считаются недействительными.

Доверенности, приравниваемые к нотариально удостоверенным

Доверенность для уполномоченного должна быть заверена, но существуют определенные обстоятельства, когда нотариальное заверение невозможно. Статья 185.1 ГК РФ устанавливает список доверенностей, которые приравниваются к нотариально заверенным:

- документы, выдаваемые военнослужащим, которые проходят лечение в госпиталях. Должны быть удостоверены начальником медицинского учреждения или старшим врачом;

- документы, выдаваемые военнослужащим, которые расположены в местах дислокации воинских штабов, где нет нотариальных контор;

- доверенности осужденных, находящихся в местах лишения свободы, которые удостоверены руководством исправительного учреждения;

- доверенности совершеннолетних, находящихся в организациях социальной защиты, удостоверенные руководством таких организаций.

Правоотношения, в которых уполномоченный представитель консолидированной группы налогоплательщик представляет интересы других участников

Уполномоченный представитель консолидированной группы налогоплательщиков может представлять ее интересы в следующих правоотношениях:

- связанных с регистрацией в налоговых органах документов о создании консолидированной группы, а также с внесением изменений в договор между участниками;

- связанных с взысканием с консолидированной группы задолженности по налогу на прибыль;

- связанных с ответом организации по налоговым нарушениям налогового законодательства;

- в иных случаях, когда действия налоговых органов организации оказывают влияние на участников созданной группы.

Если договор между участниками консолидированной группы прекращается досрочно, то лицо, которое является ответственным участником, сохраняет свои полномочия.

Уполномоченный вправе передать свои обязательства третьим лицам, но только на основании доверенности по требованиям законодательства Российской Федерации.

Таким образом, уполномоченный налогоплательщика значительно упрощает для организации процедуру уплаты налогов. При оформлении доверенности необходимо опираться на действующие нормы законодательства и следить за сроками выданных лицензий.

Уполномоченным представителем налогоплательщика является

Согласно положениям Налогового кодекса РФ, представлять интересы налогоплательщика во взаимоотношениях с налоговыми органами (а, следовательно, и подписывать налоговую отчетность) имеет право либо законный, либо уполномоченный представитель налогоплательщика.

Законный представитель налогоплательщика (согласно п.1 ст.27 главы 4 НК РФ) – это:

- руководитель организации (для налогоплательщиков — юридических лиц);

- индивидуальный предприниматель.

Уполномоченный представитель (согласно п.1 ст.29 главы 4 НК РФ) – это:

- юридическое лицо или индивидуальный предприниматель, оказывающие услуги по подготовке и отправке отчетности;

- сотрудник организации, не являющийся ее законным представителем, т.е. руководителем.

Полномочия уполномоченного представителя должны быть подтверждены доверенностью документально (согласно п.3 ст.26 главы 4 НК РФ). Доверенность заверяется:

- Для юридических лиц — подписью руководителя и печатью организации;

- Для индивидуальных предпринимателей — нотариусом.

Правила оформления, срок действия и основания для прекращения доверенности регулируются статьями 185-189 Гражданского кодекса РФ.

Статья 29 НК РФ. Уполномоченный представитель налогоплательщика

Новая редакция Ст. 29 НК РФ

1. Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах.

2. Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры.

3. Уполномоченный представитель налогоплательщика – организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, если иное не предусмотрено настоящим Кодексом.

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

4. Ответственный участник консолидированной группы налогоплательщиков является уполномоченным представителем всех участников консолидированной группы налогоплательщиков на основании закона. Независимо от положений договора о создании консолидированной группы налогоплательщиков ответственный участник этой группы вправе представлять интересы участников указанной консолидированной группы в следующих правоотношениях:

1) в правоотношениях, связанных с регистрацией в налоговых органах договора о создании консолидированной группы налогоплательщиков, а также изменений указанного договора, решения о продлении срока действия договора и его прекращения;

2) в правоотношениях, связанных с принудительным взысканием с участника консолидированной группы налогоплательщиков недоимки по налогу на прибыль организаций по консолидированной группе налогоплательщиков;

3) в правоотношениях, связанных с привлечением организации к ответственности за налоговые правонарушения, совершенные в связи с участием в консолидированной группе налогоплательщиков;

4) в других случаях, когда по характеру совершаемых налоговым органом действий (бездействия) они непосредственно затрагивают права организации, являющейся участником консолидированной группы налогоплательщиков.

5. По окончании срока действия, при досрочном расторжении или прекращении договора о создании консолидированной группы налогоплательщиков лицо, являвшееся ответственным участником этой группы, сохраняет полномочия, предусмотренные пунктом 4 настоящей статьи.

6. Лицо, являющееся ответственным участником консолидированной группы налогоплательщиков, вправе делегировать предоставленные ему настоящим Кодексом полномочия по представлению интересов участников этой группы третьим лицам на основании доверенности, выданной в порядке, установленном гражданским законодательством Российской Федерации.

Настоящая статья дает определение уполномоченного представителя налогоплательщика.

Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком (физическим и (или) организацией) представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах.

В силу указанного представительства одно лицо (представитель), обладающее соответствующими полномочиями (доверенностью), совершает действия (в налоговых правоотношениях, то есть для целей налогообложения) от имени другого лица (представляемого), в результате чего у последнего возникают, изменяются и прекращаются права и обязанности.

Представителем может быть любое правоспособное лицо, то есть физическое лицо (не имеющее статус индивидуального предпринимателя – с момента возникновения им гражданской дееспособности, имеющее статус индивидуального предпринимателя – с момента регистрации в таком качестве) и юридическое лицо – с момента его возникновения в установленном порядке.

Не могут быть уполномоченными представителями налогоплательщика:

– должностные лица налоговых органов (руководители (их заместители) налоговых инспекций;

– должностные лица таможенных органов;

– должностные лица органов государственных внебюджетных фондов;

– должностные лица органов внутренних дел;

Положения настоящей статьи не допускают возможность участия в налоговых правоотношениях в качестве уполномоченных представителей налогоплательщика указанных выше лиц в силу занимаемой ими должности и независимо от того, что свои служебные обязанности они исполняют в другом соответствующем органе или районе.

Уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством РФ.

Доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу для представительства перед третьими лицами.

Доверенность должна содержать данные, необходимые для признания ее доверенностью, то есть дату составления, реквизиты представителя и представляемого, существо полномочий, право передоверия (или его отсутствие).

Лицо, которому выдана доверенность, должно лично совершать те действия, на которые оно уполномочено. Оно может передоверить их совершение другому лицу, если уполномочено на это доверенностью либо вынуждено к этому силою обстоятельств для охраны интересов выдавшего доверенность. При этом передавший полномочия другому лицу должен известить об этом выдавшего доверенность и сообщить ему необходимые сведения о лице, которому переданы полномочия. Неисполнение этой обязанности возлагает на передавшего полномочия ответственность за действия лица, которому он передал полномочия, как за свои собственные. Доверенность, выдаваемая в порядке передоверия, должна быть нотариально удостоверена, за исключением случаев, предусмотренных законом (п. 4 ст. 185 ГК РФ).

Срок действия доверенности не может превышать трех лет. Если срок в доверенности не указан, она сохраняет силу в течение года со дня ее совершения. Срок действия доверенности, выданной в порядке передоверия, не может превышать срока действия доверенности, на основании которой она выдана.

Доверенность, в которой не указана дата ее совершения, ничтожна.

| Видео (кликните для воспроизведения). |

Доверенность от имени юридического лица (организации) выдается за подписью его руководителя или иного лица, уполномоченного на это его учредительными документами, с приложением печати этой организации. Доверенность от имени юридического лица, основанного на государственной или муниципальной собственности, на получение или выдачу денег и других имущественных ценностей должна быть подписана также главным (старшим) бухгалтером этой организации.

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством РФ.

Доверенность может быть удостоверена как в государственной нотариальной конторе, так и частным нотариусом.

К нотариально удостоверенным доверенностям приравниваются:

1) доверенности военнослужащих и других лиц, находящихся на излечении в госпиталях, санаториях и других военно-лечебных учреждениях, удостоверенные начальником такого учреждения, его заместителем по медицинской части, старшим или дежурным врачом;

2) доверенности военнослужащих, а в пунктах дислокации воинских частей, соединений, учреждений и военно-учебных заведений, где нет нотариальных контор и других органов, совершающих нотариальные действия, также доверенности рабочих и служащих, членов их семей и членов семей военнослужащих, удостоверенные командиром (начальником) этих части, соединения, учреждения или заведения;

3) доверенности лиц, находящихся в местах лишения свободы, удостоверенные начальником соответствующего места лишения свободы;

4) доверенности совершеннолетних дееспособных граждан, находящихся в учреждениях социальной защиты населения, удостоверенные администрацией этого учреждения или руководителем (его заместителем) соответствующего органа социальной защиты населения.

Другой комментарий к Ст. 29 Налогового кодекса Российской Федерации

1. В пункте 1 ст. 29 Кодекса определено, что уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах.

Об участниках отношений, регулируемых законодательством о налогах и сборах см. комментарий к ст. 9 Кодекса.

2. Пункт 2 ст. 29 Кодекса устанавливает запрет на представительство налогоплательщика должностными лицами налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьями, следователями и прокурорами.

3. В соответствии с п. 3 ст. 29 Кодекса уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации.

Как определено в п. 1 ст. 185 части первой ГК, доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу для представительства перед третьими лицами. Письменное уполномочие на совершение сделки представителем может быть представлено представляемым непосредственно соответствующему третьему лицу.

В пункте 5 ст. 185 ГК установлено, что доверенность от имени юридического лица выдается за подписью его руководителя или иного лица, уполномоченного на это его учредительными документами, с приложением печати этой организации. Доверенность от имени юридического лица, основанного на государственной или муниципальной собственности, на получение или выдачу денег и других имущественных ценностей должна быть подписана также главным (старшим) бухгалтером этой организации.

Согласно п. 3 комментируемой статьи уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

К нотариально удостоверенным доверенностям в соответствии с п. 3 ст. 185 ГК приравниваются:

доверенности военнослужащих и других лиц, находящихся на излечении в госпиталях, санаториях и других военно-лечебных учреждениях, удостоверенные начальником такого учреждения, его заместителем по медицинской части, старшим или дежурным врачом;

доверенности военнослужащих, а в пунктах дислокации воинских частей, соединений, учреждений и военно-учебных заведений, где нет нотариальных контор и других органов, совершающих нотариальные действия, также доверенности рабочих и служащих, членов их семей и членов семей военнослужащих, удостоверенные командиром (начальником) этих части, соединения, учреждения или заведения;

доверенности лиц, находящихся в местах лишения свободы, удостоверенные начальником соответствующего места лишения свободы;

доверенности совершеннолетних дееспособных граждан, находящихся в учреждениях социальной защиты населения, удостоверенные администрацией этого учреждения или руководителем (его заместителем) соответствующего органа социальной защиты населения.

Пленум ВАС России в п. 8 Постановления от 28 февраля 2001 г. N 5 предписал при применении нормы п. 3 комментируемой статьи иметь в виду, что договор доверительного управления не является достаточным правовым основанием для представления доверительным управляющим интересов учредителя управления в сфере налогообложения. Если учредитель управления и доверительный управляющий достигли договоренности в отношении представительства в сфере налогообложения, соответствующие полномочия управляющего должны быть оформлены доверенностью с учетом требований п. 3 комментируемой статьи.

Статья 29. Уполномоченный представитель налогоплательщика

Федеральным законом от 24 июля 2009 г. N 213-ФЗ в статью 29 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2010 г.

Статья 29. Уполномоченный представитель налогоплательщика

См. Энциклопедии и другие комментарии к статье 29 НК РФ

1. Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами), иными участниками отношений, регулируемых законодательством о налогах и сборах.

2. Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры.

Федеральным законом от 16 ноября 2011 г. N 321-ФЗ в пункт 3 статьи 29 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2012 г., но не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона

3. Уполномоченный представитель налогоплательщика – организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, если иное не предусмотрено настоящим Кодексом.

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Федеральным законом от 16 ноября 2011 г. N 321-ФЗ статья 29 настоящего Кодекса дополнена пунктом 4, вступающим в силу с 1 января 2012 г., но не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона

4. Ответственный участник консолидированной группы налогоплательщиков является уполномоченным представителем всех участников консолидированной группы налогоплательщиков на основании закона. Независимо от положений договора о создании консолидированной группы налогоплательщиков ответственный участник этой группы вправе представлять интересы участников указанной консолидированной группы в следующих правоотношениях:

1) в правоотношениях, связанных с регистрацией в налоговых органах договора о создании консолидированной группы налогоплательщиков, а также изменений указанного договора, решения о продлении срока действия договора и его прекращения;

2) в правоотношениях, связанных с принудительным взысканием с участника консолидированной группы налогоплательщиков недоимки по налогу на прибыль организаций по консолидированной группе налогоплательщиков;

3) в правоотношениях, связанных с привлечением организации к ответственности за налоговые правонарушения, совершенные в связи с участием в консолидированной группе налогоплательщиков;

4) в других случаях, когда по характеру совершаемых налоговым органом действий (бездействия) они непосредственно затрагивают права организации, являющейся участником консолидированной группы налогоплательщиков.

Федеральным законом от 16 ноября 2011 г. N 321-ФЗ статья 29 настоящего Кодекса дополнена пунктом 5, вступающим в силу с 1 января 2012 г., но не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона

5. По окончании срока действия, при досрочном расторжении или прекращении договора о создании консолидированной группы налогоплательщиков лицо, являвшееся ответственным участником этой группы, сохраняет полномочия, предусмотренные пунктом 4 настоящей статьи.

Федеральным законом от 16 ноября 2011 г. N 321-ФЗ статья 29 настоящего Кодекса дополнена пунктом 6, вступающим в силу с 1 января 2012 г., но не ранее чем по истечении одного месяца со дня официального опубликования названного Федерального закона

6. Лицо, являющееся ответственным участником консолидированной группы налогоплательщиков, вправе делегировать предоставленные ему настоящим Кодексом полномочия по представлению интересов участников этой группы третьим лицам на основании доверенности, выданной в порядке, установленном гражданским законодательством Российской Федерации.

Кто признается уполномоченным представителем налогоплательщика?

Физическое лицо, выступающее в качестве уполномоченного представителя налогоплательщика, обязано обладать полной дееспособностью (ст. ст. 21, 27 ГК РФ). В качестве уполномоченного представителя налогоплательщика может быть любое физическое лицо или индивидуальный предприниматель, прошедший государственную регистрацию в установленном законом порядке.

Юридические лица вправе осуществлять представительские функции при наличии необходимой для этого правоспособности. В частности, коммерческие организации (за исключением унитарных предприятий), обладающие в соответствии с учредительными документами общей правоспособностью, могут осуществлять любые не запрещенные законом виды деятельности, в том числе и оказывать услуги представительства в налоговых правоотношениях, а вот некоммерческие организации и унитарные предприятия, имеющие специальную правоспособность, могут осуществлять представительские функции только в случаях, когда это не противоречит закрепленным в учредительных документах целям их деятельности.

В пункте 2 ст. 29 НК РФ перечислены лица, которые не могут быть уполномоченными представителями налогоплательщика – это должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры. Данное обстоятельство не мешает указанным лицам в общеустановленном порядке выступать в качестве законных представителей налогоплательщиков.

Пунктом 3 ст. 29 НК РФ определено, что уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, а уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Общий порядок оформления, выдачи и прекращения действия доверенностей регулируется ст. ст. 185 – 189 ГК РФ.

В соответствии с п. 1 ст. 185 ГК РФ доверенностью признается письменное уполномочие, выдаваемое одним лицом другому для представительства перед третьими лицами.

Доверенность от имени юридического лица должна быть подписана его руководителем и скреплена печатью. Доверенность от имени юридического лица, основанного на государственной или муниципальной собственности, на получение или выдачу денег и других имущественных ценностей должна быть подписана главным (старшим) бухгалтером этой организации (п. 5 ст. 185 ГК РФ).

При выдаче доверенности следует учитывать, что объем полномочий представителя необходимо обозначать четко и ясно, поскольку за действия представителя, совершенные в пределах его полномочий, ответственность несет налогоплательщик, а сверх таких пределов – представитель.

Дата выдачи доверенности является обязательным реквизитом, без которого доверенность считается недействительной. Срок действия доверенности не может превышать трех лет. Если срок в доверенности не указан, она сохраняет силу в течение года со дня ее совершения (ст. 186 ГК РФ).

Гражданское законодательство Российской Федерации предусматривает обязательную нотариальную форму только для доверенностей, выдаваемых на совершение сделок, требующих нотариальной формы (п. 2 ст. 185 ГК РФ). Следовательно, для доверенностей уполномоченных представителей налогоплательщика – физического лица в п. 3 ст. 29 НК РФ установлено специальное требование – нотариальное или приравненное к нему в соответствии с гражданским законодательством Российской Федерации удостоверение.

Уполномоченный представитель имеет право осуществлять представительство как на безвозмездной, так и на возмездной основе.

В случае возмездного оказания услуг представительства отношения представительства могут оформляться между налогоплательщиком и представителем договором поручения (ст. ст. 971 – 979 ГК РФ), или агентским договором (ст.

всех расходов, понесенных поверенным в связи с осуществлением обязанностей по договору, а также выплата доверителем в пользу поверенного вознаграждения за оказанные услуги. То есть если доверитель поручает налоговому представителю перечислить налоговые платежи в бюджет, то он должен предоставить представителю необходимые денежные средства для выполнения этого поручения и оплатить его услуги.

При этом в п. 8 Постановления ВАС РФ N 5 указывается, что при применении ст. 29 НК РФ судам общей юрисдикции и арбитражным судам необходимо иметь в виду: договоры доверительного управления, договоры комиссии и агентские договоры (в том случае, когда агент действует от собственного имени) не являются достаточным правовым основанием для представления доверительным управляющим, комиссионером или агентом интересов учредителя управления, комитента или принципала в сфере налогообложения. Если учредитель управления, комитент или принципал, с одной стороны, и доверительный управляющий, комиссионер или агент – с другой, достигли договоренности в отношении представительства в сфере налогообложения, соответствующие полномочия управляющего (комиссионера, агента) должны быть оформлены доверенностью с учетом требований ст. 29 НК РФ.

Помимо этого, когда доверенность выдается юридическому лицу, в доверенности необходимо учесть возможность представителя передоверить совершение порученных ему действий своим сотрудникам, поскольку непосредственными исполнителями данных поручений будут выступать именно они.

Может ли представитель исполнить обязанность налогоплательщика по уплате налога?

В соответствии с п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Из такой формулировки не ясно, что конкретно подразумевается под самостоятельным исполнением обязанности по уплате налога и какие случаи признаются исключением из этого правила.

Следствием указанной неопределенности были многочисленные споры между налогоплательщиками и налоговыми органами о возможности уплаты налога представителем налогоплательщика, по результатам рассмотрений которых суды выносили противоположные решения.

Окончательную точку в этой проблеме поставил Конституционный Суд РФ в Определении от 22 января 2004 г. N 41-О “Об отказе в принятии к рассмотрению жалобы ОАО “Сибирский Тяжпромэлектропроект” и гражданки Тарасовой Галины Михайловны на нарушение конституционных прав и свобод абзацем 1 п. 1 ст. 45 НК РФ” , где высказал мнение, что содержание нормы п. 1 ст. 45 НК РФ не препятствует уплате налогов через представителя, но при этом должны выполняться одновременно следующие условия:

Экономика и жизнь. 2004. N 20.

представитель налогоплательщика должен обладать соответствующими полномочиями (то есть полномочиями на уплату налога) либо на основании закона или учредительных документов, либо в силу доверенности, выданной согласно требованиям п. 3 ст. 29 НК РФ в порядке, установленном гражданским законодательством Российской Федерации;

платежные документы должны быть оформлены и подписаны самим налогоплательщиком;

уплата налога должна производиться за счет собственных средств налогоплательщика, что предполагает списание денежных средств с расчетного счета налогоплательщика, а не представителя.

Таким образом, при соблюдении вышеперечисленных условий уплата налога представителем рассматривается как его уплата самим налогоплательщиком, что не противоречит требованиям ст. 45 НК РФ, поскольку субъектом налогового правоотношения является сам налогоплательщик независимо от того, лично ли он участвует в этом правоотношении либо через законного или уполномоченного представителя, а действия представителя расцениваются как действия самого налогоплательщика.

| Видео (кликните для воспроизведения). |

Если хотя бы одно из этих условий не соблюдается, налог будет считаться неуплаченным, а обязанность по уплате налога – неисполненной, что, в свою очередь, повлечет возникновение недоимки у налогоплательщика, начисление пени и штрафа.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.