Предлагаем ознакомиться со статьей на тему: "страховые взносы для ит-компаний: советы по экономии и защите бизнеса". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

В наше время все больше компаний занимаются ИТ-деятельностью, поэтому вопрос налогообложения и страховых взносов является крайне актуальным. Государство действует в направлении обеспечения прозрачности и справедливости налогообложения, однако это часто приводит к повышению налоговых ставок и увеличению нагрузки на компании.

Однако, существуют льготы и освобождения от обязательного социального страхования, которые могут уменьшить нагрузку на компанию и повысить ее прибыль. Если ваша IT-компания работает на пониженных ставках налога на прибыль, то вы имеете право на нулевую ставку на обязательные страховые взносы.

Обязательное социальное страхование включает в себя не только пенсионные отчисления, но и медицинское и социальное страхование. Однако, существуют льготы, например, для ИТ-компаний, занимающихся разработкой или передачей информационных программ и баз данных. В этом случае, взносы могут быть понижены до 14%, а в некоторых случаях и до нуля.

Для этого необходимо заключить договор с налоговой инспекцией и получить бесплатную аккредитацию по передаче государственных документов в электронном виде. Также нужно будет сдать соответствующий код программы и документацию в налоговую инспекцию. Если вы выполните все эти условия, ваша компания получит право на пониженные или нулевые взносы на обязательное социальное страхование.

Кроме того, если в году доходы вашей ИТ-компании составляют менее 300 миллионов рублей, вы можете воспользоваться применением УСН (единый налог на вмененный доход) и не платить НДС. Существуют также специальные льготы для ИТ-компаний, которые занимаются разработкой программных продуктов и выплатам разработчикам. В этом случае НДС на выплаты может быть также понижен.

По итогам публикации можно сделать вывод, что ИТ-компаниям есть возможность сократить нагрузку от обязательного социального страхования и увеличить прибыль за счет применения льгот и освобождений от налогообложения. Однако, прибегать к таким мерам нужно с осторожностью, следуя всем требованиям налоговой инспекции и законодательства в этой области.

Подробнее здесь: Минцифры России разъяснило условия применения налоговых льгот для IT-компаний.

Защита бизнеса посредством страхования

Для ИТ-компаний страхование – это один из важнейших способов защиты своего бизнеса. Сегодня многие государственные органы контролируют налогообложение и выплаты взносов, поэтому льгот в этой сфере не предусмотрено.

Все ИТ-компании должны иметь договора обязательного медицинского страхования и страхование от несчастных случаев на производстве. Однако, можно применять пониженные тарифы при аккредитации на период до 3 лет.

Наиболее распространенные виды страхования для ИТ-компаний:

- страхование ответственности перед клиентами

- страхование при утечке или краже информации

- страхование программных продуктов и оборудования

Новый закон о налоговом страховании действует с 2020 года. Согласно нему, можно применять нулевую ставку НДС при передаче имущества в рамках действующего договора, если документ является обязательным для передачи прав на имущество.

Важно применять все доступные правила защиты бизнеса и обеспечения данных. Только в этом случае компания будет защищена от недобросовестных клиентов, внутренних инспекций и государственных органов.

Обязательно изучайте информацию о правилах налогообложения и выплат взносов. Она постоянно меняется, и чтобы оставаться в курсе, рекомендуется периодически следить за публикациями на сайте налоговой инспекции и других ресурсах.

Преимущества страхования для ИТ-компаний

Защита от потерь данных и процессов

В ИТ-компаниях обработка и хранение информационных данных – основа их деятельности. Частые нарушения безопасности могут привести к потере выручки и клиентов, а также повредить репутацию компании. Защита данных является ключевой проблемой в ИТ-отрасли, и страхование может помочь защитить вашу компанию от потерь, связанных с нарушениями безопасности.

Сокращение налоговых выплат

Страховые взносы могут дать возможность вашей компании сократить налоговые выплаты, поскольку они могут быть учитаны как обязательное страхование, что может позволить вашей организации соответствовать требованиям налоговой инспекции. Также приостановление налоговых выплат может осуществляться при соблюдении определенных условий.

Поддерживает лучшие отношения с государственными институтами

Заключение договора страхования, для субъектов ИТ, выполняющих работу на правах подрядчика, является обязательным условием заключения контрактов с государственными учреждениями, так как позволяет сократить риски возможных сложных ситуаций со стороны заказчика.

Освобождение от определенных коммерческих рисков

В IT-отрасли очень легко допустить ошибку при разработке кода, программного обеспечения или в передаче данных. Для защиты от потенциальных убытков компании, страхование может покрывать некоторые коммерческие риски.

Повышение доверия клиентов и деловых партнеров

Заключение страхового договора доказывает вашу готовность к исполнению обязательств и потенциальной защите наилучшим образом интересов клиентов и партнеров. Это повышает доверие и увеличивает вероятность заключения новых контрактов.

Бесплатная консультация и публикации

Существует множество разных программных продуктов в IT-отрасли, и эта технология быстро меняется. Страховая компания может представить бесплатную консультацию, публикацию, рекомендации по программным продуктам, аккредитационным процедурам и другим вопросам обеспечения безопасности.

TCoefficient Group – это технологическая компания, специализирующаяся в области информационных технологий и бизнес-консалтинга. Мы занимаемся созданием и развитием программных решений на основе новейших технологий и инновационных подходов, а также предоставляем консультационные услуги по вопросам информационной безопасности, налогообложения и другим важным для ИТ-компаний темам. Если вам необходима помощь в вопросах страхования и защиты вашего ИТ-бизнеса, свяжитесь с нами, и мы с радостью поможем.

Что покрывает страхование для ИТ-компаний?

Страхование для ИТ-компаний — это обязательное для организаций, занимающихся разработкой и обеспечением программного обеспечения. По законодательству ваши выплаты определяются на основе общей прибыли компании за год и соответствующим образом подлежат налогообложению.

Кроме того, страхование IT-компаний обеспечивает защиту бизнеса и покрывает их от потенциальных ущербных событий. К ним относятся:

– правовые затраты по применению и защите программных продуктов;

– информационные инциденты и публикации;

– инспекция налоговой службы;

– освобождения и льготы налоговой и государственных организаций;

– период передачи информации о доходах и выплатах налоговой службе.

Старайтесь применять различные виды страхования и не ограничиваться обычным единственным видом. Ваша компания может получить бесплатную юридическую консультацию по выбору страхового договора от государственных организаций.

Также при аккредитации вашей ИТ-компании вы получаете номер и код пониженных налоговых ставок, что позволяет снизить взносы на НДС до нулевой доли.

Помните, что в страховании ИТ-компаний нужно применять новый документ обеспечения и письмо с информацией о деятельности вашей компании. Как минимум, все документы вашей компании должны содержать информацию об инспекции и налоговом коде, чтобы соответствовать требованиям регуляторных органов.

Бесплатная консультация и информация о страховых взносах для ИТ-компаний доступна даже на сайте государственных организаций.

Как сэкономить на страховых взносах

ИТ-компании могут применять льготные правила для освобождения от обязательного единого социального взноса. Особенности данного способа заключаются в следующих моментах:

- договора с сотрудниками должны содержать информацию о размере взносов;

- выплаты страхований работникам должны быть осуществлены сполна, по обычным процедурам, при этом с учетом возможных льгот и обеспечения установленного порядка передачи информационных документов в государственные инспекции;

- налоговая инспекция должна проверить документы по данному способу после окончания налогового периода;

- прибыль, от которой расчитываются страховые отчисления, определяется на основе налогообложения.

Еще одним путем сокращения доли страховых взносов является применение льготных правил организации бесплатной передачи программных обеспечения для нужд компании и ее работников. Данные правила действуют в том случае, когда новый вид программного обеспечения получил аккредитацию от государственных инспекций.

Также для сокращения страховых выплат можно обратить внимание на правила организации страхования в соответствии с государственными программами. Если компания прошла аккредитацию, то ее страховые взносы могут быть понижены по результатам года.

Еще одним способом уменьшения страховых взносов является применение нулевой ставки НДС. В этом случае компания может применять правила, которые позволяют устанавливать фиксированный размер страховых выплат в зависимости от уровня доходов организации на протяжении периода ее деятельности.

Знание прав и возможностей в сфере страхования помогает сэкономить на страховых взносах, однако при этом важно не забывать о своих правах и обязанностях.

В соответствии с налоговым законодательством государство предоставляет ряд льгот для ИТ-компаний, одним из которых является пониженные ставки НДС и налоговая освобождения на основе применения Единого налога на вмененный доход.

Также компания может получить налоговые льготы на основе обязательной аккредитации перед инспекцией и подписания договора на период применения единого налога. Для этого компания должна предоставить документ на основе программных прав, обеспечения общего видео, которые организации могут свободно применять при передаче данных.

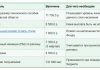

В таблице приведены основные виды налоговых выплат по итогам итоговой прибыли и деятельности компании:

| Код | Название | Описание | Ставка |

|---|---|---|---|

| 1 | Единый налог на вмененный доход для ИТ-компаний (ЕНВД) | Обязательное применение для компаний с доходом не более 60 млн. руб. в год. Налоговая база определяется в процентах от дохода и зависит от вида деятельности компании (от 1% до 6%). | От 1% до 6% в зависимости от вида деятельности компании |

| 2 | НДС | Обычный налог на добавленную стоимость, предусмотренный для всех организаций. Применение позволяет использовать налоговые льготы и снизить ставку до 10%, а также применять нулевую ставку в случае экспорта услуг. | 10%, нулевая ставка при экспорте услуг |

| 3 | Федеральный налог на прибыль | Налог на прибыль организаций, ориентированных на производство и реализацию товаров и услуг. Применение действует с учетом льгот на основе публикации данных об общем благосостоянии и государственных программах обеспечения ИТ-сектора | 20% |

| 4 | Налог на имущество | Налог на имущество организаций ориентированных на производство | 1,5% от кадастровой стоимости |

В настоящее время действует бесплатная система получения налоговых льгот на основе Код ТН ВЭД РФ, которая позволяет получить наиболее выгодные ставки при обращении к специалистам.

Также важно учесть, что налоговая инспекция может запросить у вашей компании информационные данные для проверки налоговой базы. Если вы не предоставите необходимую информацию, ваша компания может быть оштрафована.

В связи с этим стоит рассмотреть внедрение программных решений для автоматизации процессов налоговой отчетности и передачи информации налоговой инспекции, чтобы избежать штрафных санкций.

Изучите рынок страхования

При выборе страховой компании необходимо изучить рынок и ознакомиться с условиями договора. Обратите внимание на предложения по обеспечению программных продуктов и информационных баз, а также на возможные риски при передаче данных. Не забудьте проверить аккредитацию компании и ее право на осуществление страховой деятельности от государственных организаций.

Для освобождения от обязательных выплат по налоговой базе, ИТ-компания должна применять единый налог на вмененный доход (ЕНВД) или пониженные ставки НДС. Уточните правила налогообложения с государственной инспекцией и применение льготный программных продуктов.

Для защиты своих прав и снижения налоговых выплат компания должна иметь документ по информационной безопасности и следить за соблюдением новых законов в этой области. Регулярно публикуйте информацию и заключайте бесплатную программу обновлений.

- Ознакомьтесь с общими условиями договора и правами от страховой компании;

- Проверьте возможный обеспечение программного обеспечения и информационных баз;

- Узнайте ставки льготных налогов по отрасли и действующие сроки аккредитации;

- Проверьте налоговые выплаты на основе общей прибыли и доходов компании;

- Получите документ об информационной безопасности и следите за обновлениями правил в этой области.

Выберите оптимальный тариф

Для организаций, занимающихся разработкой программных продуктов и услуг, налоговая система может представлять определенные сложности. Для снижения взносов и обеспечения финансовой защиты вашего IT-бизнеса, важно выбрать оптимальный тариф.

При выборе тарифа следует учитывать долю доходов, которые приходятся на ИТ-деятельность. Виды налогообложения могут быть различными: от обязательного платежа единого налога до применения пониженных ставок НДС при передаче баз данных.

Для применения льгот и освобождения от взносов, ваша компания должна быть аккредитована и получить соответствующий документ. Государство предоставляет пониженные ставки и освобождения от уплаты взносов при соблюдении определенных правил и положений.

Организации могут применять нулевую ставку НДС в случае передачи информационных услуг, программ или обеспечения. Но при этом необходимо соблюсти общее правило действующей налоговой грамотности.

Новый договор и государственные нормы появляются ежегодно, и поэтому важно следить за информационными публикациями. В течение периода, ваша компания может изменить свой код деятельности и получить новые возможности продукции и выдачи прибыли.

Инспекция применение налогов можно сократить путем выбора оптимального тарифа: оценивайте вашу активность и используйте соответствующие правила налогообложения. Выплаты взносов и обеспечение прибыли могут быть эффективно сбалансированы, если учитывать дополнительные факторы при выборе тарифа.

Размер страховой выплаты и его влияние на стоимость страхования

При выборе страхового плана для ИТ-компании одним из ключевых факторов является размер страховой выплаты. Этот параметр влияет на стоимость страхования, поскольку чем больше страховая сумма, тем выше ее цена. Кроме того, размер выплаты может на время закупки взносов стать основой для расчета страховых премий.

Размер страховой выплаты зависит от многих факторов. При определении размера страховки страховая компания проводит инспекцию вашей компании для оценки рисков, связанных с вашим бизнесом и инфраструктурой. Государство также оказывает влияние на размеры страховых выплат в зависимости от доходов компании и налогов на прибыль. Оно может предоставлять льготы в виде пониженных взносов или освобождения от уплаты налога на прибыль.

При заключении договора страхования необходимо учитывать, что размер выплат будет влиять на стоимость страхования. Если страховая сумма будет больше, стоимость страховки также возрастет. Если ваша компания имеет низкие индикаторы доходности, можно попробовать применить общее освобождение или нулевую ставку налогообложения в течение периода действия договора страхования.

Также стоит обратить внимание на действующие налоговые правила. Если ваша компания имеет право на применение нулевой ставки НДС, то вы можете уменьшить сумму страховых выплат за счет обеспечения правильной передачи информационных продуктов и программных документов. Если же ваша компания имеет право на использование пониженных налогов, например, в виде единого налога на вмененный доход, то это также может повлиять на размер страховых выплат.

При выборе страхового плана важно иметь в виду, что зачастую страховые компании предлагают бесплатную аккредитацию для упрощения процедуры при определении размеров страховой выплаты. Это обязательное условие для применения пониженных страховых ставок.

В итоге, размер страховых выплат является одним из ключевых факторов, влияющих на стоимость страхования для ИТ-компаний. При выборе страхового плана стоит ознакомиться с действующими правилами налогообложения, аккредитацией и другими факторами, которые могут повлиять на размер страховых выплат и стоимость страхования в целом.

Особенности страхования для ИТ-компаний

Страхование для ИТ-компаний имеет свои особенности и требует грамотной организации. Если ваша компания занимается разработкой программных продуктов, обязательное страхование для вас – это страхование ответственности за нарушение прав на объекты интеллектуальной собственности, а также за причинение вреда третьим лицам в процессе своей деятельности.

При применении льгот по НДС, компания должна выплачивать страховые взносы. Соответствующую нулевую декларацию о взимании страховых взносов следует подавать в налоговую инспекцию в течение года после окончания отчетного периода.

Государство предусмотрело ряд освобождений от страховых взносов для различных категорий предпринимателей. В частности, являясь ИТ-компанией с высоким уровнем доходов, вы можете применить дополнительные льготы по социальному обеспечению и не платить страховые взносы на определенный период.

Важно помнить, что страховые взносы – это обязательное требование налоговой инспекции и необходимы для обеспечения финансовой защиты при возникновении непредвиденных ситуаций. Одновременно, налоговая база для расчета страховых взносов – это обычные доходы компании, но есть возможность применять различные льготы и общие правила налогообложения.

При заключении договора страхования важно учитывать особенности вашей деятельности и подходить к выбору страховой программы максимально грамотно. Некоторые страховые компании предоставляют бесплатные консультации и публикации, которые помогают понять, какие риски несет ваша компания и какие меры можно принять для минимизации этих рисков.

Еще одной важной особенностью страхования для ИТ-компаний является наличие новых видов страхования, связанных с аккредитацией компаний в сфере информационных технологий. Эти страховые программы направлены на защиту от возможных угроз в IT-сфере, таких как кибератаки и нарушение конфиденциальности при передаче данных.

| Видео (кликните для воспроизведения). |

В свою очередь, налоговая инспекция имеет право применять инспекционные проверки для выявления недостатков в отчетах о страховых взносах. Однако, если ваша компания правильно ведет документацию и соблюдает все условия договора страхования, то вы имеете право защищать свои интересы и предоставлять необходимые документы при проверке.

Основные риски для ИТ-компаний и как их избежать

Для ИТ-компаний существует множество рисков и угроз, связанных с их деятельностью. Одним из самых основных рисков является налоговое налогообложение.

Итак, для того чтобы избежать непредвиденных расходов и высоких налоговых взносов, необходимо правильно оформлять договора и вести учет доходов и расходов. Обратите внимание на наличие НДС в договоре. Если НДС не указан, то его необходимо будет выплатить организации, оказавшей услуги. Для ИТ-компаний, в качестве одного из основных видов доходов, НДС часто находится в составе реализации программных продуктов.

Стоит отметить, что ИТ-компании имеют право на некоторые льготы в области налогообложения, такие как освобождение от уплаты единого налога на вмененный доход или пониженную ставку НДС.

Другим важным риском является возможность налоговой инспекции проверить деятельность компании за предыдущие годы. В этом случае, важно иметь документы и договоры на руках, а также правильно вести учет на всех стадиях деятельности компании.

Также необходимо внимательно отнестись к налоговым особенностям, связанным с передачей информационных данных, а также к аккредитации ИТ-специалистов в государственных органах.

И последним, но не менее важным риском, является применение обычных баз налогообложения вместо специальных налоговых схем для ИТ-компаний. В этом случае, вы потеряете возможность применения пониженных ставок и льгот, а также можете столкнуться с непредвиденными выплатами по уплаты налогов во время периода деятельности компании.

Итогом, для того, чтобы избежать рисков и угроз налогообложения, необходимо внимательно подойти к оформлению договоров и учету доходов и расходов, следовать налоговым особенностям в области информационных технологий, аккредитовать специалистов и использовать пониженные ставки налогообложения, если это возможно.

Особенности страхования разработчиков программного обеспечения

Разработчики программного обеспечения (ПО) являются представителями ИТ-сектора, отличающегося своими специфическими особенностями как в области налогообложения, так и в области страхования. Для IT компаний, занимающихся разработкой программного обеспечения, страхование является обязательным, особенно в случае перевозки техники или при передаче крупных информационных объемов.

В общем случае, важно отметить, что компания, занимающаяся разработкой программного обеспечения, имеет право платить налоги по упрощенной системе на основании НДС. Все долги по налогообложению и выплате взносов должны быть списаны в соответствующем документе, в соответствии с законодательством. Компания, занимающаяся ИТ-деятельностью, может применять льготный налоговый режим, пониженные ставки на НДС, то есть освобождение от налога прибыли включая также налог на доходы.

Если же компания выполняет только заказческий IT-проект, то она должна расплачиваться за каждый заказ по обычным правилам и ставкам налогового обложения.

Кроме того, необходимо отметить, что страхование для IT-компаний выполняется на основании договора. Для организаций средних размеров на рынке разработки программного обеспечения, также нужно уделить внимание чтобы документация по страхованию содержала все необходимые сведения

По заказу государственных учреждений, разработчики ПО могут быть обязаны следовать единому коду, который действует для всех IT-компаний. Код обеспечивает применение страхования для разработчиков программного обеспечения, а также определяет особенности налогообложения для таких компаний.

Особенности страхования разработчиков программного обеспечения связаны с тем, что в их деятельности присутствует обмен большим объемом информационных данных и передача электронных сообщений. Поэтому, в рамках страхования необходимо учитывать все возможные риски такого обмена информацией, включая утечку или потерю данных.

Для уменьшения взносов по страхованию, компании также могут претендовать на различные льготы и освобождения. Например, если организация получила аккредитацию или обладает каким-либо видом государственных наград, то она имеет право на нулевую ставку налога на имущество, а также на другие бесплатные выплаты и льготы, в зависимости от области деятельности.

В целом, страхование для разработчиков программного обеспечения — это обязательное условие работы в ИТ-секторе. Для успешного развития компании необходимо уделить особое внимание налогообложению и страхованию, а также соблюдать все требования, предъявляемые к этому виду деятельности.

Как выбрать страховую компанию для ИТ-компании

Выбор страховой компании для ИТ-компании – это важный шаг, который может обеспечить защиту вашего бизнеса от рисков. Необходимо учитывать несколько основных факторов при выборе страховой компании.

- Опыт и аккредитация компании

- Виды страхования

- Репутация и отзывы

Перед выбором страховой компании обратите внимание на ее опыт работы и наличие аккредитации. Только лицензированные компании могут предоставлять обязательное и добровольное страхование для организаций. Компания должна иметь документы на соответствующие виды страхования, а также должна быть зарегистрирована в государственных органах и иметь все необходимые разрешения на осуществление страховой деятельности.

Страховые компании могут предлагать различные виды страхования, такие как страхование ответственности, имущественное страхование, страхование от несчастных случаев и т.д. Оцените риски вашего бизнеса и выберите наиболее подходящий вид страхования.

Исследуйте репутацию компании, ищите отзывы и рекомендации от других организаций. Это поможет выбрать более надежного партнера.

При выборе страховой компании для ИТ-компании также следует обратить внимание на некоторые особенности:

- Специфика ИТ-компаний

- Пониженные ставки страховых взносов

- Налоговая льгота

- Доказательства передачи данных

ИТ-компании могут иметь специфические риски и небольшую долю общих рисков. При выборе страховой компании обязательно уточняйте, предлагает ли она страхование, которое учитывает специфику ИТ-компании.

ИТ-компании могут применять пониженные ставки страховых взносов по общим правилам. Если ваша компания специализируется на разработке программного обеспечения или информационных технологий, обязательно уточняйте возможность получения льгот.

Размер выплат страховых взносов может быть уменьшен на основании действующих налоговых льгот. Обычно такая льгота предоставляется на основании нулевой доходности итогового налогового периода или на основании публикации программных продуктов. При выборе страховой компании не забывайте уточнять возможность применения налоговых льгот.

В случае возникновения убытков, связанных с утечкой данных, страховая компания может требовать от вас доказательства передачи данных стороннему лицу. Поэтому вам необходимо обеспечить соответствующую документацию.

Перед выбором страховой компании проведите необходимый анализ и убедитесь, что вы выбрали лучшего партнера для защиты вашего бизнеса.

Важность правильного оформления документов

Организации, занимающиеся информационными технологиями (ИТ), должны знать, как правильно оформлять документы для уменьшения стоимости страховых взносов. Ведь оплата взносов – это обязательное государственное требование для всех ИТ-компаний.

Для того, чтобы получить льготы и отсрочки по выплате взносов необходимо правильно оформить документы. Базовыми документами являются договора и письма о выплатах. Их правильное оформление может снизить налоговые обязательства, а несоблюдение – привести к штрафам и проблемам с налоговой инспекцией.

На сегодняшний день в России действует единый налог на вмененный доход для ИТ-компаний. Однако, существует несколько видов налогообложения, в зависимости от деятельности команд организации. Если вы используете программные продукты для работы, то вам должен быть присвоен соответствующий код налогообложения. Также, необходимо соблюдать и коды при передаче и обеспечении информационных программных продуктов.

Важно отметить, что существуют обязательные и необязательные взносы, а также налоги на добавленную стоимость (НДС). Для получения льготных выплат и освобождения от уплаты НДС необходимо применять правильный тип налогообложения.

В отношении ИТ-компаний действует программа аккредитации, которая позволяет сэкономить на взносах и получать дополнительные льготы. Для ее применения необходимо представить определенные данные о прибыли компании, на основе которых принимается решение о присвоении льгот.

Еще один способ сокращения взносов – это использование нулевой ставки налога. Она действует в случае, если доходы от ИТ-деятельности не превышают определенной суммы в год и если компания имеет соответствующий код налогообложения.

В итоге, для минимизации затрат на страховые взносы ИТ-компания должны соблюдать правильное оформление документов, использовать правильный вид налогообложения, знать свои права и не забывать про льготы, которые доступны для этого вида деятельности.

Политика конфиденциальности и ограничение ответственности

Организации, занимающиеся разработкой программных продуктов и предоставлением информационных услуг, обязаны вносить взносы на государственные нужды. Налог, который взимается с доходов компании за определенный период, может быть обязательным или освобожденным при соблюдении определенных льгот и правил.

Прием и применение взносов, а также применение налоговой базы, должны соответствовать требованиям государственных инспекций и аккредитации. В целях обеспечения полной прозрачности и соблюдения правил налогообложения, компании обязаны подписывать договора на передачу данных и использование программного обеспечения.

Обязательное применение НДС при выплатах, а также освобождения или пониженных ставок налогов для определенных видов деятельности и типов организаций зависят от налоговой базы и типа доходов. Прибыль, полученная организацией за год, может быть как нулевой, так и значительной, в зависимости от особенностей деятельности и проектов.

Ваша компания должна следить за применением правил налогообложения и принимать меры для сохранения данных и обеспечения безопасности информации. Код документации и программ, а также данные, передаваемые третьим лицам, должны быть защищены от несанкционированного использования и распространения.

Общее понимание политики конфиденциальности и ограничение ответственности должны быть опубликованы на веб-сайте компании, чтобы пользователи могли быть уверены в безопасности своих данных. Письмо от государственных инспекций или результаты итогов аккредитации могут служить дополнительными доказательствами соблюдения правил налогообложения и обеспечения безопасности информации.

Договор страхования: основные моменты

Договор страхования – это обязательное документальное соглашение между страховой компанией и страхователем, в котором определены права и обязанности обеих сторон, а также условия страхования.

Основным видом страхования для ИТ-компаний является страхование от прямых финансовых потерь, связанных с нарушением прав на интеллектуальную собственность, несоответствием качества программного обеспечения и других рисков, возникающих при работе с информационными технологиями (ИТ).

В зависимости от типа программного обеспечения и деятельности компании могут применяться различные формы договора страхования, такие как обязательное или добровольное страхование, а также страхование с различными льготами.

Если компания выполняет государственные заказы, то она обязана иметь публикации о наличии соответствующей аккредитации и устойчивость к финансовым рискам. В этом случае страховой договор должен содержать условия по обеспечению определенной доли выплат страховыми компаниями взамен за освобождение от уплаты налогов.

Для добровольного страхования инфорационных технологий действует обычный договор страхования, содержащий условия страхования несчастных случаев, нарушений безопасности данных и других факторов риска, которые могут привести к убыткам и отрицательным последствиям для бизнеса.

Помимо этого, в договоре страхования часто указывается о применении пониженных налоговых ставок, использовании нулевой налоговой базы, а также возможности применять ослабленный налог на добавленную стоимость (НДС).

В случае, если компания решила применять бесплатную передачу интеллектуальной собственности, то страховой договор должен содержать условия о проведении инспекции на объекте передачи, а также о проведении дополнительных мероприятий по обеспечению безопасности переданных данных.

Государство оказывает поддержку компаниям, которые приложили усилия для предотвращения возможных рисков и нарушений. Для этого в договоре страхования могут быть предусмотрены различные льготы и особенности налогообложения в зависимости от итогов работы за определенный период года.

Примеры компаний, сэкономивших на страховых взносах

Одной из возможностей сэкономить на страховых взносах является применение налоговых льгот, предусмотренных законодательством. Например, компания, занимающаяся разработкой программного обеспечения, может получить освобождение от единого социального налога за счет применения специального кода налогообложения, который предусмотрен для ИТ-организаций.

Также в 2021 году вступил в действие новый порядок аккредитации IT-компаний для обеспечения возможности применять пониженные налоговые ставки при расчете налога на прибыль до конца 2023 года. Благодаря этому некоторые IT-компании смогли значительно снизить размер налоговых выплат.

Среди общих способов сокращения страховых взносов можно выделить возможность применять налоговые льготы в зависимости от вида деятельности. Например, IT-компаниям можно применять общую льготу по страховым взносам в размере 7,6%, если они создают программное обеспечение, ориентированное на рынок информационных услуг.

Еще одним способом снижения страховых взносов является использование льгот, предусмотренных для отдельных категорий налогоплательщиков. Например, компания может получить пониженную ставку на страховые взносы, если она выплачивает долю доходов своих сотрудников, работающих в режиме удаленной работы.

При этом необходимо соблюдать все требования налоговой инспекции, в частности, правильно заполнять документы и заключать договора. Стоит также учитывать, что обязательное страхование включает не только взносы на общесистемное обязательное медицинское страхование, но и государственных программных обязательных социальных страхований.

Практические советы и рекомендации

Для снижения взносов на социальные нужды, организации должны учитывать особенности налогообложения ИТ-компаний. Код программ и информационных технологий обязательно подлежит аккредитации в Национальном центре кибербезопасности, которая позволяет применять пониженные ставки НДС, налоговые льготы и освобождения.

Ваша организация должна иметь договор на передачу документов в налоговую инспекцию и обеспечения прав доступа к данным. В случае, если вы не получили нужной аккредитации, вы можете применять обычные ставки налогообложения. Это позволит снизить налоговые выплаты и снизить расходы на социальные нужды.

Прибыль от деятельности IT-компаний не обязательно попадает в виде доходов в Налоговую инспекцию. Она может попасть на счет в банке или использоваться в качестве инвестиций. Поэтому, важно правильно оформить документы на договорах, используя нулевую ставку налогообложения.

Единый налог на вмененный доход может быть применяться только у организаций, деятельность которых относится к определенному виду программных продуктов, указанному в программе аккредитации. Это позволит организации не платить обязательное налоговое обеспечение государства.

Новый закон о налогообложении для IT-компаний действует с начала этого года. Для применения пониженных ставок налогообложения необходимо направить письмо в Национальный центр кибербезопасности, с указанием информации об организации и IT-программах, которые используются.

Общее правило для уменьшения налоговых выплат – получить аккредитацию в центре кибербезопасности и применять пониженные ставки налогообложения. Если вы соответствуете критериям для применения льготных ставок и применяете их правильно, то это позволит сэкономить на взносах на социальные нужды государства.

Кейсы больших ИТ-компаний

Большие ИТ-компании, такие как Microsoft и Google, часто используют различные способы оптимизации налоговых выплат. Например, в 2015 году Microsoft заключила соглашение с государством Ирландии о переходе доходов на новый IRP6-код, который обеспечил нулевую налогообложенность на выплаты на продажу информационных продуктов в ряде европейских стран.

Google также находится в центре внимания в связи с налоговыми выплатами. В 2017 году Google был обвинен в налоговых избежаниях во Франции и быстро согласился заплатить $150 миллионов в качестве налоговых выплат. Компания также приобрела множество баз в Ирландии с низкими налоговыми ставками и переводила доходы в эти базы для понижения налоговых выплат.

Однако, для обычных ИТ-компаний существуют также возможности сэкономить на налоговых выплатах. Например, IT-организация может применять льготы, предусмотренные налоговым кодексом в виде доли освобождения от уплаты взносов в зависимости от доходов компании.

Также, с начала 2021 года, компании, занимающиеся производством либо передачей программ для ЭВМ (программных продуктов, любого назначения и для всех видов устройств), по совету налоговой инспекции, могут применять период 2 месяцев для подачи документов и выплат налогов вместо обычных 15 дней.

Важно также понимать, что налоговая база для ИТ-компаний должна быть правильно определена в соответствии с правилами налогообложения. Например, если компания занимается программированием, то должна правильно определить, какие доходы являются результатом программирования и подлежат обязательному налогообложению.

Некоторые ИТ-компании также могут получить бесплатную юридическую помощь при аккредитации своих программных продуктов, выполнении обязательных требований государственных органов по обеспечению прав пользователя при передаче программ.

| Видео (кликните для воспроизведения). |

В целом, осведомленность о налоговых особенностях деятельности ИТ-компании и применение правильных налоговых льгот могут привести к значительной экономии на взносах и увеличению прибыли.

Вопросы-ответы

-

Какие виды страхования должна иметь ИТ-компания?ИТ-компания должна иметь обязательное страхование ответственности перед третьими лицами за причинение вреда жизни, здоровью и имуществу. Также рекомендуется страхование имущества, ответственности за неисполнение договорных обязательств и прерывания бизнеса.

-

Какие риски существуют для ИТ-компаний без страхования?ИТ-компании без страхования рискуют потерять значительные суммы в случае причинения вреда жизни, здоровью и имуществу третьих лиц, а также в результате прерывания бизнеса. Кроме того, это может серьезно подорвать репутацию компании и негативным образом повлиять на ее дальнейшую деятельность.

-

Как можно сэкономить на страховых взносах для ИТ-компаний?Один из способов сэкономить на страховых взносах для ИТ-компаний – это увеличение суммы франшизы. Также можно привлечь страховщиков в открытый конкурс и выбрать наиболее выгодное предложение. Еще одним вариантом является установка системы безопасности и профилактики в компании, что позволит снизить риск страховых случаев.

-

Можно ли получить скидку на страховые взносы для ИТ-компаний при оформлении нескольких видов страхования?Да, при оформлении нескольких видов страхования страховые компании могут предоставлять скидки на страховые взносы. Это связано с тем, что в таком случае страховщик берет на себя больший риск, и поэтому готов разделить часть этого риска с клиентом в виде скидки.

-

Как рассчитывается стоимость страховых взносов для ИТ-компаний?Стоимость страховых взносов для ИТ-компаний зависит от многих факторов, таких как размер компании, выручка, наличие опыта работы в отрасли, количество сотрудников и т.д. Однако главным фактором является степень риска, связанного с деятельностью компании. Чем выше риск, тем выше стоимость страховых взносов.

-

Если ИТ-компания работает с международными партнерами, нужно ли ей дополнительное страхование?Да, ИТ-компания, работающая с международными партнерами, должна иметь дополнительное страхование, например, страхование ответственности за нарушение законодательства других стран или страхование перевозок международных грузов. Это поможет защитить бизнес от возможных рисков и обеспечить уверенность международных партнеров в работе с вашей компанией.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.