Предлагаем ознакомиться со статьей на тему: "списание дебиторской задолженности по решению суда проводки". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Списание дебиторской задолженности и налоговый учет

Многие компании и организации сталкиваются с дебиторской задолженностью, частью активов предприятия, которые могут выступать как оборотный капитал. В то же время дебиторская задолженность может быть:

- Просроченной. Такая задолженность возникает от пропуска срока оплаты поставленных товаров или услуг другой компании или физическому лицу. Она может быть как сомнительного, так и безнадежного характера.

- Под сомнительной дебиторской задолженностью понимают долги, которые финансового не обеспечены: нет банковской гарантии оплаты или поручительского соглашения. Такой долг по окончании срока исковой давности, обычно это 3 года, перерастает в безнадежный долг, который нереально взыскать с контрагента.

- Нормальной дебиторской задолженностью называют долги, срок оплаты которых еще не наступил, но в то же время имущество было передано третьей стороне по оплаченному авансу поставки.

Долги перед предприятием всегда создают неприятную финансовую обстановку: компания не только не получила причитающихся ей денежных сумм, но и обязана включать их в чистую прибыль и оплачивать налоги, исходя из сложившейся финансовой обстановки. Такая ситуация искажает настоящее положение дел предприятия, и компания старается списать долги. Но это можно будет сделать только тогда, когда все попытки законного взыскания долгов не увенчались успехом.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Чтобы списать дебиторскую задолженность, нужно выяснить причины ее возникновения и отнести ее к той или иной группе безнадежных долгов:

- На основании НК РФ дебиторскую задолженность относят к внереализованным расходам, если погашение по тем или иным причинам неосуществимо. Это, например, долги по которым срок исковой давности прошел, и взыскать долг даже в судебном порядке не представляется возможным по причине ликвидации или начатой процедуры банкротства. Списание подобных долгов происходит за счет резервных средств предприятия, созданного как раз для этой цели. Даже после списания долга, его отображают в балансе еще 5 лет, поскольку может выявиться и платежеспособность должника.

- Просроченная дебиторская задолженность может быть отнесена на расходные операции только после отказа судебных органов в погашении долга, опять же, по разным причинам. Но срок искового производства может быть продлен, если контрагент признает свои публично, и в этом случае отчет опять продляется на 3 года.

- При отсутствии возможности реально взыскать долги, поскольку издержки на судопроизводство могут превышать сумму самих долгов, то и эти долги по распоряжению руководства могут быть списаны. Или по постановлению исполнительной власти, когда приставом написано объяснение о неплатежеспособности должника.

- Если компания-должник ликвидирована.

Списание дебиторской задолженности происходит как в бухгалтерском, так и в налоговом учете по предварительно подготовленным документам, объясняющим происхождение задолженности, его размер и срок возникновения.

К таким документам относят:

- Договоры поставки товаров или оказания услуг.

- Документы, подтверждающие отгрузку товаров или акт приемки за выполнение определенных работ или предоставление услуг.

- Платежные или другие документы, подтверждающие факт оплаты аванса компанией, не исполнившей свои обязательства по оплате, акты проверки задолженности.

Чтобы были основания для списания, нужно провести инвентаризацию долгов, составить акты на конец отчетного года. Руководство предприятия выносит решение по результатам проведенной инвентаризации о списании долгов как безнадежных.

Всю подготовленную документацию отправляют в уполномоченную организацию, которая принимает решение о списании или взыскании дебиторской задолженности.

Бухгалтеры как больших, так и малых организаций обязаны следить за состоянием дебиторской задолженности, и поэтому на предприятиях создаются резервные фонды для критических ситуаций. Проводки по списанию дебиторской задолженности во многом зависят от объема созданного резервного фонда: хватит ли собственных средств на возмещение. Резервы могут создаваться по каждой сомнительной или безнадежной задолженности, а их величина зависит от финансового состояния компании. И если они не будут использованы за отчетный период, то их объединяют с общими финансовыми результатами.

Обычно бухгалтеры составляют инвентаризационную ведомость о состоянии задолженности на конец отчетного периода, согласно учетной политики предприятия. Руководитель издает распоряжение о списании, а бухгалтерские сотрудники делают типичные проводки, если есть резервный фонд:

- Списание проводится через счет 62 (расчеты с агентами) на счет 63 (за счет созданного резерва). В основании проводки указывают номер договора с клиентов на поставку товаров или оказание услуг.

- Та же сумма отражается на балансовом счете 007 (за счет списания убытков по дебиторским задолженностям). Обратите внимание на отражение этого счета, так как любая проверяющая организация интересуется в первую очередь именно им.

Если резервный фонд не создан, то делают следующие проводки:

- Задолженность заносят на счет 91.2 (статья прочих расходов).

Если компания-должник решила оплатить свою задолженность, то делается проводка:

- В счете 51 (отображает расчетный счет) в строке 91.1 записывается полученная от должника сумма, в качестве основания указывается банковский счет, откуда пришли поступления.

- Одновременно та же сумма отображается на счете 007.

В случае проверок компании, у бухгалтера должны быть подтверждающие документы, на случай неплатежеспособности должника. Все документы хранят в отдельной папке.

Списание сомнительной дебиторской задолженности: проводки

Все операции, связанные с сомнительными дебиторскими задолженностями списываются за счет созданного резерва. В этом случае делаются проводки:

Д 63: К 62 – так проводится списание сомнительной задолженности за счет зарезервированных средств. Если за отчетный период суммы сомнительных долгов превышают сумму резерва, то разница отображается в статье прочих расходов:

Д91.2: К62 – отображение списанной задолженности без использования зарезервированных сумм. Но списание этого долга не аннулируется, и в течение 5-ти последующих лет сумму отображают в балансе по счету 007.

Списание невостребованной дебиторской задолженности проводки

Невостребованная дебиторская задолженность может возникнуть по 2-м причинам:

- В случае ликвидации предприятия.

- При истечении срока давности по требованиям.

Чтобы была возможность списания невостребованной задолженности необходимо подготовить ряд документов-оснований:

- Составленный бухгалтером инвентаризационный акт об анализе возложенных на контрагента обязательств.

- Справка бухгалтера о расчете срока предъявления претензий, исходя из заключенных договоров.

- Объяснительную записку, в которой указывается причина возникшего долга.

- Первоначальную документацию.

- Неучтенный состав денежных средств.

Списание дебиторской задолженности и налоговый учет

Проводки по списанию задолженностей отображаются в налоговых отчетах, но для этого действия должны быть приведены основания для списания:

- Окончание срока на взыскания – трехлетний беспрерывный срок.

- Решения судебных или исполнительных органов об отсутствии средств по погашению задолженности.

- Если задолжала ликвидированная организация.

При создании резервного фонда долги зачислены в фонд, и оплата налоговой базы не производится. По итогам отчетного периода делается расчет, и если долги превышают зарезервированные средства, то с разницы уплачивают подоходный налог.

Если фонд резерва не создавался, то пересчет проводят ежемесячно, и перенос уплаты налогов на другой отчетный период запрещен.

Списание дебиторской задолженности по решению суда: проводки

Судебное решение о списании дебиторской задолженности выносится на основании окончания конкурсного производства в отношении компании-банкрота, и вынесением решения об исключении его из единого реестра юридических лиц.

Списание производится проводками:

Дебет 91.02 – кредит 60.

По окончании отчетного периода:

Дебет 99 – кредит 60.

В конце года:

Дебет 94 – кредит 99.

Таким образом, актив будет уменьшен, но переходит задолженность в пассивную часть.

Если предприятие работает по упрощенной системе налогообложения, то все финансовые операции отображаются в кассовой книге, и иногда бухгалтеры не делают оформление задолженностей, что является нарушением.

Списание оформляется теми же проводками, что и при общем налогообложении.

Учет НДС при списании невозвратного долга покупателя

Ведение налогового учета предусматривает включение в состав расходов и дебиторской задолженности, причем налогообложению подвергается вся сумма.

В разъяснениях Минфина РФ указано, что для определения базы налогообложения на полученную прибыль, когда не созданы резервные средства, у налогоплательщиков есть право списания дебиторской задолженности на затратный счет с НДС.

Этого же мнения придерживается и Высший Арбитражный Суд, они разъясняют, что Налоговый Кодекс не содержит правовых оснований по формированию налоговой базы без учета налога на добавленную стоимость, а наоборот, только с учетом НДС.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Долговые обязательства покупателя чаще всего представляют собой дебиторскую задолженность, хотя в некоторых случаях (например, при получении аванса от покупателя) может быть и кредиторской.

Как объект учета дебиторская задолженность по сроку платежа классифицируется на:

1. Срочную, срок исполнения обязательств по которой еще не наступил.

2. Просроченную, срок исполнения обязательств по которой уже истек.

3. Отсроченную, у которой продлен срок исполнения.

Время, на которое может быть отсрочен платеж, определяется самими участниками договора и является одним из условий договора.

Просроченная дебиторская задолженность подразделяется на истребованную задолженность и неистребованную задолженность.

Под истребованной задолженностью понимается погашенная покупателями и заказчиками дебиторская задолженность, по которой организация-кредитор приняла предусмотренные законодательством меры по ее возврату, как в досудебном порядке, так и посредством подачи иска в арбитражный суд.

Неистребованная — задолженность, для возврата которой организация-кредитор в силу разных причин не предприняла всех необходимых усилий [57]. Это не только случаи, когда работа по взысканию задолженности вообще не велась. Сюда относятся и ситуации, когда организация предпринимала усилия по взысканию долга, но их не хватило, так как дебиторская задолженность различается по возможности взыскания.

По возможности взыскания дебиторскую задолженность можно разделить на следующие группы:

1. Надежную задолженность, то есть обеспеченную залогом, поручительством или банковской гарантией.

2. Сомнительную задолженность, то есть не погашенную в срок и не обеспеченную задолженность, по которой, тем не менее, сохраняется вероятность возможного погашения.

3. Безнадежную задолженность, то есть задолженность с истекшим сроком исковой давности, невозможная к получению вследствие форс-мажорных обстоятельств, в которых оказался должник, а также ликвидации организации-дебитора или ее банкротства.

Каждая из этих групп имеет свои особенности при отражении в бухгалтерском учете организации.

По сомнительным долгам организация может создавать резерв. Резерв сомнительных долгов создается на основе результатов проведенной в конце отчетного года инвентаризации дебиторской задолженности организации. Величина резерва определяется отдельно по каждому сомнительному долгу, в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Согласно пункту 11 ПБУ 10/99 «Расходы организации» отчисления в резервы по сомнительным долгам являются операционными расходами организации.

Для обобщения информации о резервах по сомнительным долгам предназначен счет 63 «Резервы по сомнительным долгам».

Создание резерва по сомнительным долгам отражается записью:

Д-т 91-2 — К-т 63 «Резервы, по сомнительным долгам».

При списании невостребованных долгов, ранее признанных предприятием сомнительными, делается запись:

Д-т 63 «Резервы по сомнительным долгам» — К-т 62, 76.

Неизрасходованные суммы резервов по сомнительным долгам присоединяются к прибыли года, следующего за годом их создания:

Д-т 63 «Резервы, по сомнительным долгам» — К-т 91-1.

Безнадежная задолженность, то есть задолженность, по которой истек срок исковой давности или должник признан банкротом или ликвидирован, является нереальной для взыскания.

Действующее законодательство не содержит критериев отнесения дебиторской задолженности к разряду нереальной для взыскания. Поэтому она должна определяться предприятием-кредитором самостоятельно, с учетом всех конкретных обстоятельств дела на основании документов, подтверждающих нереальность взыскания задолженности.

Для списания безнадежного долга необходимо соблюдение нескольких условий:

• долг должен быть просроченным, то есть не погашенным в срок, установленный законом или договором;

• эта задолженность не должна быть обеспечена соответствующими гарантиями (поручительство, залог и т.д.).

В качестве примера таких долгов можно рассматривать:

• признание должника банкротом при отсутствии имущества и средств, необходимых для удовлетворения претензий кредиторов;

• ликвидация предприятия-должника в установленном порядке;

• постановление правоохранительных органов о прекращении уголовного дела при лжепредпринимательстве, мошенничестве и др.

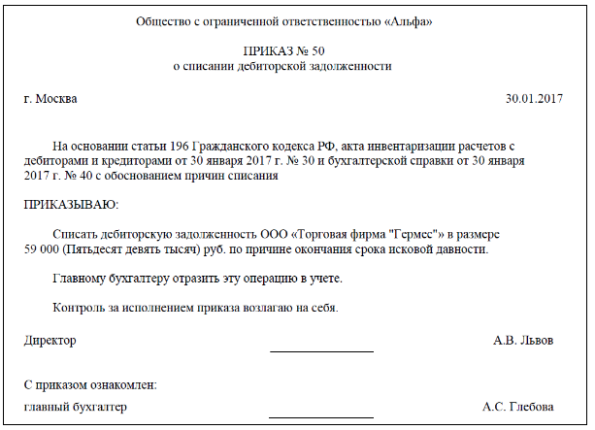

Решение руководителя предприятия о списании дебиторской задолженности на убытки должно быть оформлено документально (приказ, распоряжение).

При отражении в учете этой задолженности большое значение имеет понятие истечения срока исковой давности.

В соответствии со ст. 196 FK РФ общий срок исковой давности установлен в три года. Однако законодательством предусмотрены и специальные сроки исковой давности: как сокращенные, так и более длительные по сравнению с общим сроком. Так, при операциях с векселями применяется срок исковой давности от полугода до трех в зависимости от того, кем в вексельном обороте является сторона, исчисляющая срок исковой давности. Так, например, исковые требования векселедержателя против индоссантов погашаются с истечением одного года со дня протеста.

Необходимо отметить, что отсчет срока исковой давности начинается не с момента возникновения дебиторской задолженности, а только с момента, когда задолженность перейдет в разряд просроченной исходя из условий договора.

При заключении договора следует специально оговорить сроки расчета или встречной поставки, так как именно от этого момента начинается отсчет срока исковой давности.

В случае же отсутствия в договоре условий по срокам оплаты фиксация производится через предъявление претензии должнику, течение срока исковой давности начинается через семь дней.

В соответствии со ст. 203 ГК РФ срок исковой давности может прерываться в случаях:

• предъявления иска в установленном порядке;

• совершения обязанным лицом действий, свидетельствующих о признании долга.

После перерыва течение срока исковой давности начинается заново, то есть, время, истекшее до перерыва, не засчитывается в новый срок.

Согласно пункту 12 ПБУ 10/99 «Расходы организации» суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания относятся к внереализационным расходам. Данная дебиторская задолженность согласно пункту 14.3 ПБУ 10/99 «Расходы организации» включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации.

Задолженность неплатежеспособного дебитора можно списать с баланса в двух случаях:

1. Если истек срок исковой давности (срок исковой давности составляет три года с момента возникновения задолженности);

2. Если должник признан банкротом.

В бухгалтерском учете предприятий списание неистребованной дебиторской задолженности отражается проводкой:

| Видео (кликните для воспроизведения). |

Если ранее под эту задолженность был создан резерв по сомнительным долгам, то бухгалтерская запись будет такой:

Д-т 63 — К-т 62, то есть, ранее признанная задолженность списывается за счет созданного резерва.

Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника. Принятие к учету на забалансовый счет списанной неистребованной дебиторской задолженности отражается записью:

Д-т 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

По истечении пяти лет при списании задолженности с забалансового учета делается запись:

К-т 007 — списана задолженность с забалансового учета.

Порядок списания дебиторской и кредиторской задолженности.

Просроченная дебиторская задолженность организации может отражаться по следующим статьям бухгалтерского баланса:

• расчеты с покупателями и заказчиками;

• векселя к получению;

• внутрихозяйственные расчеты (задолженность дочерних и зависимых обществ);

• расчеты с поставщиками и подрядчиками (авансы выданные);

• расчеты с разными дебиторами и кредиторами.

Безнадежной к взысканию просроченную дебиторскую задолженность можно признать по ряду причин невозможности погашения долга:

— наличие нескольких неудачных попыток взыскания задолженности;

— истечение срока давности по долгу.

Прежде чем приступить к списанию долга, следует подготовить документы, подтверждающие безнадежность дебиторской задолженности. Истечение срока исковой давности можно подтвердить:

• документами на отгрузку продукции (товаров, работ, услуг) покупателю, не оплатившему полученные ценности;

• платежными документами, подтверждающими дату оплаты аванса поставщику, который впоследствии не выполнил договорных обязательств по поставке;

• актами сверки задолженности и т.д.

Следует учитывать, что течение срока исковой давности прерывается при совершении должником любых действий, свидетельствующих о признании долга (ст.

203 ГК РФ). Письменные ответы и заявления дебитора, признание им выставленной претензии, подписание акта сверки задолженности, частичная оплата долга служат точкой отсчета нового срока исковой давности.

Также срок исковой давности прерывается, если кредитор обращается с иском в суд. После судебного решения о необходимости возврата долга должником начинается течение нового срока исковой давности. Но если поданный кредитором иск оставлен судом без рассмотрения, срок исковой давности не считается прерванным (ст. 204 ГК РФ).

При списании дебиторской задолженности, по которой срок исковой давности еще не истек, доказательством могут служить;

• определение арбитражного суда о завершении конкурсного производства и ликвидации должника;

• выписка из Госреестра юридических лиц о том, что организация-должник ликвидирована;

• решение суда или уведомление ликвидационной комиссии (конкурсного управляющего) о том, что требования кредитора не будут удовлетворены из-за недостаточности имущества ликвидируемой организации;

• акт судебного исполнителя о невозможности взыскания долга с организации-должника, постановление об окончании исполнительного производства или возвращении исполнительного документа. Чтобы списать дебиторскую задолженность следует составить акт инвентаризации расчетов и приказ руководителя о списании задолженности. Учет безнадежной дебиторской задолженности может осуществляться методом резервирования, предполагающим предварительное создание резерва на покрытие сомнительной дебиторской задолженности. Но на практике организации редко создают подобные резервы. Поэтому рассмотрим ситуации, при которых безнадежная дебиторская задолженность относится на расходы организации методом прямого списания Согласно действующим нормативным актам, дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации.

В соответствии с п. 12 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 дебиторской задолженность с истекшим сроком исковой давности и другие долги, нереальные для взыскания признаются внереализационными расходами.

Списание дебиторской задолженности оформляется в бухгалтерском учете следующими записями: Дт 91 «Прочие доходы и Кт 62, 76.

Списанная дебиторская задолженность не считается аннулированной. Организация должна учитывать списанные в убыток суммы дебиторской задолженности за бухгалтерским балансом в течение 5 лет. Дт 007«Списанная в убыток задолженность неплатежеспособных дебиторов». Забалансовый учет списанной задолженности ведется для наблюдения за возможностью взыскания такого долга в случае изменения имущественного положения должника.

При поступлении средств по ранее списанной дебиторской задолженности дебетуются счета учета денежных средств, и кредитуется счет 91 «Прочие доходы и расходы». Одновременно на указанные суммы кредитуется забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». По окончании отчетного периода поступившие в погашение списанной ранее в убыток дебиторской задолженности, отражаются в Отчете о прибылях и убытках (форма № 2) по строке «Прочие внереализационные доходы» и учитываются при налогообложении прибыли.

Рассмотрим вопрос о налогообложении списываемой дебиторской задолженности.

Организации-плательщики налога на прибыль в соответствии с подп. 2. п. 2 ст. 265 НК РФ могут включать в состав внереализационных расходов суммы безнадежных долгов. Однако, при применении ст. 265 НК РФ следует учитывать мнение налоговых органов о том, что для включения безнадежной дебиторской задолженности в расходы при ее списании наряду с соблюдением критериев ст. 252 НК РФ обоснованности и документальном подтверждении расходов, необходимо предъявить доказательства об истребованности данной задолженности.

Дебиторскую задолженность можно считать истребовананной, если организация использовала все возможности для ее погашения, а именно: предъявила письменную претензию должнику и направила иск в арбитражный суд. Факт истребования дебиторской задолженности организациям рекомендовано оформлять документами, удовлетворяющими требованиям действующего законодательства к первичным документам.

Для целей исчисления НДС списание дебиторской задолженности (долга) приравнивается к его оплате, что предполагает необходимость перечисления в бюджет сумм начисленного налога за счет собственных средств фирмы (письмо МФ РФ № 04-03-11/49).

Дата добавления: 2016-12-16; просмотров: 360;

Списание дебиторской задолженности по решению суда проводки

Списание дебиторской задолженности и налоговый учет

Списание дебиторской задолженности происходит как в бухгалтерском, так и в налоговом учете по предварительно подготовленным документам, объясняющим происхождение задолженности, его размер и срок возникновения. Договоры поставки товаров или оказания услуг. Документы, подтверждающие отгрузку товаров или акт приемки за выполнение определенных работ или предоставление услуг.

Платежные или другие документы, подтверждающие факт оплаты аванса компанией, не исполнившей свои обязательства по оплате, акты проверки задолженности.

Списание безнадежной дебиторской задолженности: проводки по налоговому и бухучету

О признании претензий дебитором свидетельствуют любые, даже копеечные, платежи по имеющейся задолженности, подписанные акты сверки, письменные ответы и т.д. С момента совершения какого-либо из этих действий срок исковой давности начинает отсчитываться заново. Получить долг не представляется возможным по объективным причинам: предприятие-должник уже не существует, признано банкротом и его активов не достаточно для выплат кредиторам в процессе ликвидации.

То есть на основании решения суда, об отказе взыскании задолженности, учреждение может признать её безнадежной к взысканию и списать с балансового учета.

Но отразить за балансом, ведь учреждение может еще раз обратиться в суд, собрать документы подтверждающие, что услуга была оказана, а заказчик отказывается её оплачивать, и если в последствии судебное решение будет в вашу пользу, то с забалансового учета задолженность необходимо перевести на баланс.

Списание дебиторской задолженности в бухгалтерском учете

| Видео (кликните для воспроизведения). |

250 НК РФ. В этом случае имеется исключение: нельзя списывать суммы задолженности по бюджетным выплатам или уменьшенным в связи законодательными актами.

- В бухгалтерской документации:

- КЗ и депонентские долги списывают после окончания периода исковой давности отдельно по обязательствам на основании полученных результатов инвентаризации .

Порядок списания дебиторской задолженности при УСН

Вместе с тем обращаем Ваше внимание на такое ограничение: срок давности не может превышать 10 лет со дня, когда право было нарушено.

Причем даже если срок прерывался. Поэтому бесконечно откладывать списание долга нельзя. Ликвидация организации может быть произведена по решению суда, учредителей или в результате банкротства (ст.

ст. 61, 65 и 419 ГК РФ). Предприниматель заканчивает деятельность по своему решению или в результате банкротства (ст.

22.3 Федерального закона от 08.08.2001 N 129-ФЗ и ст. 25 ГК РФ)

Списание дебиторской задолженности по решению суда проводки

Срок исковой давности может прерываться. Основанием для прерывания срока исковой давности являются действия лица, свидетельствующие о признании долга.

Об этом сказано в статье 203 Гражданского кодекса РФ. Однако примерный перечень таких действий содержится в постановлении Пленума Верховного суда РФ от 12 ноября 2001 г.

№ 15, Пленума ВАС РФ от 15 ноября 2001 г.

№ 18. В него, в частности, входят: – частичная оплата задолженности; – уплата процентов за просрочку платежа; – обращение к кредитору с просьбой об отсрочке платежа; – подпись акта сверки задолженности; – подача заявления о зачете взаимных требований; – изменение договора, из которого следует признание дебитором наличия долга.

Списание дебиторской задолженности с истекшим сроком давности

Для чего нужно производить списание?

Любая задолженность, числящаяся на балансе, относится к доходам лица и увеличивает размер налогооблагаемой базы. Когда речь идет о предприятиях, то долги составляют немалую, а порой существенную сумму и могут значительно повлиять на финансовый результат и размер налога.

Подобное положение непривлекательно для предприятия, поэтому оно будет стремиться избавиться от записи безнадежных долгов.

договор поставки, подряда, продажи и т.п.

Как оформить и отразить в учете списание безнадежной дебиторской задолженности

По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января.

Однако в установленный срок оплата от «Альфы» не поступила. 25 января «Гермес» направил в адрес «Альфы» претензионное письмо.

1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность.

В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Согласно п. 1 ст. 252 НК РФ для исчисления налога на прибыль плательщик уменьшает доходы на сумму расходов; расходами признаются обоснованные и документально подтвержденные затраты, также в пп. 2 п. 2 ст. 256 НК РФ указано, что к внереализационным расходам приравниваются убытки от списания безнадежной дебиторской задолженности.

Подобные списания ИФНС проверяет особенно тщательно. Реальность долга должна быть подтверждена документально – это первичные документы, договоры.

Списать можно не все долги компании, а только те, которые отвечают признакам долга, нереального к взысканию. Понятие безнадежного долга приведено в п. 2 ст. 266 НК РФ. Это долг с истекшим сроком исковой давности, а также долг ликвидированной компании или фирмы, которая исключена из ЕГРЮЛ как недействующая.

Кроме того, невозможность получения денег может установить судебный пристав и вынести постановление об окончании исполнительного производства.

Важно! Признать нереальным можно долг фирмы, исключенной из ЕГРЮЛ позже 1 сентября 2014 года (п. 2 ст. 64.2 ГК РФ, письмо Минфина России от 23.01.2015 № 03-01-10/1982). Если данные о фактическом прекращении работы внесены в реестр до 1 сентября 2014 года, то долги такой фирмы списываются по общим правилам.

Если денежные средства вам должен индивидуальный предприниматель, вы не можете провести процедуру списания дебиторской задолженности только по причине его исключения из ЕГРИП, поскольку ИП отвечает по долгам всем своим имуществом (письмо Минфина России от 16.09.2015 № 03-03-06/53157). Списание безнадежной дебиторской задолженностикоммерсанта можно только после окончания процедуры банкротства, в случае смерти ИП или вынесения судебным органом решения о невозможности взыскания денег вследствие того, что не удалось установить местонахождение предпринимателя. То есть перед тем как списать дебиторскую задолженность следует убедиться, что сложились для этого указанные выше условия.

Если 2 компании должны друг другу, прежде всего, надо сделать зачет задолженностей, уменьшив размер дебиторки на сумму долга контрагенту. Если компания-партнер всё равно осталась вам должна, эти деньги признаются нереальными к получению, и можно осуществить списание просроченной дебиторской задолженности.

Итак, вы узнали, что компания-должник обанкротилась (или ее исключили из реестра юрлиц позже 1 сентября 2014 года). В таком случае вы понимаете, что вернуть долг не удастся. Как списать дебиторскую задолженность, по которой заканчивается срок исковой давности?

По общему правилу он равен 3 годам, но может прерываться, если:

- должник принял и расписался в акте сверки;

- прислал письмо — признание долга или просьбу предоставить отсрочку;

- заплатил проценты или неустойку;

- фирмы составили дополнительное соглашение к договору, по которому должник признал свое обязательство;

- суд принял от вашей компании иск к нерадивому покупателю.

Прервавшийся срок исковой давности компания должна начать считать заново. Однако он не может превышать 10 лет со дня образования долга (п. 1 ст. 181 ГК РФ).

Подробнее о том, как проходит списание дебиторской задолженности с истекшим сроком исковой давности, читайте в статье «Как списать безнадежную дебиторскую задолженность с истекшим сроком исковой давности».

Как документально оформить списание безнадежной дебиторской задолженности

Итак, вы определили, что есть нереальные к получению по перечисленным выше причинам деньги. Для списания дебиторской и кредиторской задолженности нужно составить приказ об инвентаризации долга, а ее результаты занести в форму ИНВ-17. Затем руководитель издает приказ о ликвидации долга фирмы на основании акта инвентаризации и бухгалтерской справки, в которой следует привести размер задолженности, описание ситуации, почему задолженность стала безнадежной, ссылку на номер и дату акта инвентаризации.

ВАЖНО! Списанные долги налоговики проверяют особенно тщательно, поэтому рекомендуем приложить к акту инвентаризации задолженности историю ее возникновения и документы, подтверждающие реальность сделки: договоры, накладные, счета, акты оказанных услуг, акты сверок, а также основание для признания долга безнадежным (например, выписку из ЕГРЮЛ или постановление судебного пристава).

Списание просроченной дебиторской задолженности в бухгалтерском учете

Порядок списания дебиторской задолженности в бухучете фирмы зависит от того, есть ли у нее резерв по сомнительным долгам.

Если резерв у компании есть, делается запись: Дт 63 Кт 62 (76 или другие счета по учету задолженности перед вашей организацией) — списание дебиторской задолженности за счет резерва по сомнительным долгам.

Если долг больше резерва, то разница относится на счет прочих расходов: Дт 91.2 Кт 62 (или другой счет по учету дебиторской задолженности).

Списанный долг в течение 5 лет следует учитывать по дебету счета 007 в полной сумме. И только по истечении этого срока он списывается окончательно.

Если резерв предприятие не создавало, то составляются проводки:

- Дт 91.2 Кт 62 (или другой счет по учету дебиторки) — списаны в расходы нереальные к получению денежные средства;

- Дт 007 — списанная задолженность учтена за балансом.

Хранить документы, подтверждающие факт списания дебиторской задолженности, для целей бухучета нужно не менее 5 лет со дня списания просроченной задолженности перед вашей компанией. На счете 007 должен вестись аналитический учет в разрезе каждого контрагента.

Списание дебиторской задолженности в налоговом учете

Списать в расходы нереальную к получению дебиторку могут только организации, считающие налог на прибыль методом начисления. Соответственно, упрощенцы и плательщики ЕНВД учесть безнадежный долг в расходах не могут (письмо Минфина России от 13.11.2007 № 03-11-04/2/274). Индивидуальные предприниматели на ОСНО также не вправе провести процедуру списания дебиторской задолженности.

В учете для целей налогообложения алгоритм ликвидации дебиторки зависит от того, был ли создан резерв для сомнительных долгов. Если он есть, то предприятие осуществляет списание дебиторской задолженности за счет резерва, а непокрытую резервом часть долга относит на внереализационные расходы. Если резерв не сформирован, то списание дебиторки производится на внереализационные расходы. Расход признается по мере наступления даты самого раннего события:

- истек срок исковой давности;

- в реестре юрлиц появилась запись о прекращении работы должника;

- поступили документы от судебных приставов.

Подтверждающие документы для целей налогового учета следует хранить не менее 4 лет.

Если вы заплатили аванс поставщику, а затем признали этот долг безнадежным, то принятый к вычету НДС нужно восстановить.

Однако в этом вопросе есть определенные нюансы, изучить которые можно в нашей статье «Как учитывать суммы НДС при списании дебиторской задолженности».

ВАЖНО! Если компания приняла решение признать долг физического лица безнадежным и после списания дебиторской задолженности отнести его на расходы, нужно перечислить с суммы задолженности налог на доходы физических лиц.

С точки зрения налоговиков, физлицо получило налоговую выгоду, а агентом по НДФЛ должна выступить компания. Об этом, в частности, пишут Минфин России в письме от 08.02.2012 № 03-04-06/4-27 и ФНС России в разъяснении от 31.12.2014 № ПА-4-11-27362. Если физическое лицо было сотрудником организации, то, помимо уплаты НДФЛ за него, организация должна перечислить с суммы списания дебиторской задолженности страховые взносы.

Процесс списания дебиторской задолженности несложен, но строго регламентирован. Его нарушение чревато претензиями налоговых инспекторов и доначислением налога на прибыль либо штрафов за ошибки в учете. Поэтому перед тем как списать дебиторскую задолженность, убедитесь, что проведена инвентаризация и издан соответствующий приказ.

Государство расширило перечень причин списания дебиторской задолженности. Теперь можно не ждать 3 лет, а списывать долги компаний, исключенных из ЕРГЮЛ, на дату исключения должника.

Однако все же советуем не увеличивать расходы предприятия путем списания дебиторской задолженности и приложить максимум усилий для ликвидации дебиторки контрагента, предложив ему, например, рассрочку или реструктуризацию долга.

Оцените статью:✔ Обо мне ✉ Обратная связьДоброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.