Предлагаем ознакомиться со статьей на тему: "новые кбк по страховым взносам с 2018 года". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

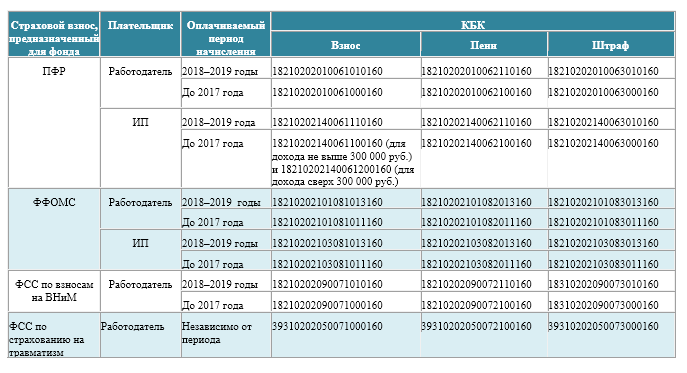

КБК по страховым взносам на 2018 год: таблица с расшифровкой

Какие коды бюджетной классификации (КБК) по страховым взносам на 2018 год применять при уплате пенсионных и медицинских взносов? Что-то изменилось в КБК в 2018 году? Приведем общую таблицу с расшифровкой КБК по страховым взносам в 2018 году. В ней вы сможете определить КБК по разным видам страховых взносов для перечисления в ИФНС. Также см. «Сроки уплаты страховых взносов в 2018 году».

В 2018 году контролировать расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов «на травматизм») продолжит Федеральная налоговая служба. Перечисленные виды страховых взносов в 2018 году нужно платить в ИФНС, а не в фонды.

Соответственно платежное поручение на уплату взносов в 2018 году необходимо заполнять следующим образом:

- в поле ИНН и КПП получателя средств – ИНН и КПП налоговой инспекции;

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование ИФНС;

- в поле КБК — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба.

В 2018 году произошел ряд изменения в части законодательства о страховых взносах. Подробный обзор вы можете посмотреть в статье «Изменения по страховым взносам с 2018 года».

Недавно Минфин внес поправки в перечень кодов бюджетной классификации (Приказ Минфина России от 28.02.2018 N 35н). Применять новые КБК нужно с 23.04.2018. Какие КБК изменились с 23 апреля?

На самом деле новых КБК для страховых взносов, уплачиваемых ИП за себя, не появилось, но изменения все-таки есть. Дело в том, что в феврале 2018 года был опубликован Приказ Минфина России от 27.12.2017 N 255н, которым был введен отдельный КБК для уплаты ИП 1%-ных взносов на ОПС за себя. Причем новый КБК нужно было применять уже с 27.12.2017 (Приказ Минфина России от 20.02.2018 N 29н). Однако приказом, вступившим в силу 23.04.2018, этот отдельный КБК был отменен. Таким образом, предпринимателям, чей доход за 2017 год превысил 300 тыс. руб., нужно не позднее 02.07.2018 перечислить 1%-ные взносы за себя на тот же КБК, на который уплачивались фиксированные взносы на ОПС — 182 1 02 02140 06 1110 160.

КБК с 23 апреля 2018: страховые взносы, уплачиваемые работодателями

Изменились КБК для уплаты пеней и штрафов по допвзносам на ОПС, начисляемым с выплат работникам, занятым на работах с вредными/опасными условиями труда. Эти КБК вы найдете ниже.

Приведем новые КБК для страховых взносов-2018 в таблице:

Приказ Минфина № 35н ввел новые КБК для пеней и штрафов по страховым взносам в ПФР.

Будьте внимательны! С 23.04.2018 деление пеней и штрафов по дополнительным страховым взносам по расчетным периодам отменено. Теперь КБК нужно определять в зависимости от результатов спецоценки условий труда. Раньше КБК для этих платежей зависели от периода, за который их перечисляли, — до 2017 года или после. Теперь разные КБК установлены, если дополнительный тариф зависит (не зависит) от результатов спецоценки.

КБК для ПФР

Платеж

КБК 2017 года

КБК с 23.04.2018

Пени по взносам по дополнительному тарифу, зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02131 06 2110 160

182 1 02 02131 06 2100 160

182 1 02 02131 06 2100 160

Пени по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02131 06 2110 160

182 1 02 02131 06 2100 160

182 1 02 02131 06 2110 160

Пени по взносам по дополнительному тарифу, зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02132 06 2100 160

182 1 02 02132 06 2110 160

182 1 02 02132 06 2100 160

Пени по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02132 06 2100 160

182 1 02 02132 06 2110 160

182 1 02 02132 06 2110 160

Штрафы по взносам по дополнительному тарифу, зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02131 06 2100 160

182 1 02 02131 06 2110 160

182 1 02 02131 06 3000 160

Штрафы по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02131 06 2100 160

182 1 02 02131 06 2110 160

182 1 02 02131 06 3010 160

Штрафы по взносам по дополнительному тарифу, зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02132 06 3000 160

182 1 02 02132 06 3010 160

182 1 02 02132 06 3000 160

Штрафы по взносам по дополнительному тарифу, не зависящему от результатов спецоценки, за застрахованных лиц, занятых на видах работ, указанных в пп. 2–18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ

182 1 02 02132 06 3000 160

182 1 02 02132 06 3010 160

182 1 02 02132 06 3010 160

С доходов до 300 000 руб.

182 1 02 02140 06 1110 160

182 1 02 02140 06 1110 160

С доходов свыше 300 000 руб.

182 1 02 02140 06 1210 160

ОБРАТИТЕ ВНИМАНИЕ! Платежи, произведенные по старым КБК до публикации приказа № 35н, уточнять не нужно!

СЗВ-М за февраль 2019 года: сроки сдачи, штрафы, есть ли новая форма, образец заполнения

Все бухгалтерские и налоговые изменения с 1 января 2019 года

Новые КБК с 23 апреля 2018. Все актуальные КБК 2018 в одной таблице

Календарь бухгалтера 2019: таблица — сроки сдачи отчетности начиная с 1 января

Страховые взносы 2018: изменения законодательства, фиксированные взносы, новая форма РСВ за 2 квартал / полугодие, сроки сдачи и др.

Форма 4-ФСС за 9 месяцев/ 3 квартал 2018 — что новенького? Бланк расчета, порядок и образец заполнения, штрафы, сдача «нулевки»

Страховые взносы в налоговую инспекцию в 2018 году — как сдать расчет? Сроки сдачи, виды отчетов, штрафы, КБК

Приказ Минфина от 28.02.2018 № 35н, опубликованный 23 апреля 2018 года содержит следующие изменения относительно кодов бюджетной классификации:

- новые КБК для пеней и штрафов по страховым взносам по дополнительному тарифу. Отменено деление по расчетным периодам. Разные КБК установлены, если дополнительный тариф зависит (не зависит) от результатов спецоценки условий труда (СОУТ),

- новые КБК для платежей за пользование природными ресурсами.

НОВОСТЬ для ИП без работников! Ожидалось введение нового КБК для предпринимателей , которым нужно было использовать в 2018 году при оплате взносов по тарифу 1% с доходов свыше 300 000 руб., однако в Приказе Минфина 35н об этом ничего не говорится. Следовательно, перечислять взносы за себя индивидуальные предприниматели, которые не осуществляют выплат физлицам, должны по прежнему коду — 182 1 02 02140 06 1110 160, его можно использовать при уплате взносов независимо от размера доходов (больше или меньше 300 000 руб.).

ВНИМАНИЕ! Пени и штрафы по страховым взносам и платежи за размещение отходов, перечисленные до 23 апреля 2018 по прежним КБК, уточнять не нужно.

Вступили в силу новые КБК по страховым взносам, с 2018 года платить взносы на обязательное медицинское страхование и пенсионное, придется в налоговый орган по месту жительства, а не в отделение Пенфонда, как это было ранее.

КБК – код бюджетной классификации, является идентификатором поступающих в бюджет средств. Он состоит из 20 цифр и его значения едины на территории России. То есть, если у предприятия офис находится в одном регионе, а филиалы – в других, то для одних и тех же налогов будут указываться одинаковые КБК.

Коды используются для учета доходов и расходов. Каждая из двадцати цифр имеет свое значение:

- 1-3: адресат, которому предназначены денежные средства (налоговая, Пенфонд и т.д.);

- 4: группа денежных поступлений;

- 5-6: код налога. Страховые взносы обозначаются «02», акцизы и страховые взносы – «03», а госпошлина – «08»;

- 7-11: статья и подстатья доходов;

- 12-13: определяют вид бюджета (федеральный – 01, региональный – 02, местный – 03, Пенфонд – 06 и т.д.);

- 14-17: причина операции (основной платеж, пени, штраф, проценты);

- 18-20: категория дохода.

КБК указываются в платежных поручениях, графа 104. Образец платежного поручения можно скачать бесплатно здесь.

В конце прошлого года Министерство финансов РФ изменило коды БК для уплаты страховых взносов. Перечень кодов для ИП выглядит следующим образом:

Новый справочник кодов бюджетной классификации на 2018 год

| Видео (кликните для воспроизведения). |

9 июня 2017 года Министерство Финансов Приказом №87н внесло изменения в Приказ от 1 июля 2013 г. N 65н “Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации”.

Во всех программах 2018 года серии БухСофт внесены изменения в справочник КБК.

Вы можете в свободном доступе ознакомиться с программами серии Бухсофт, перейдя в раздел “Скачать программы”

В соответствии с Приказом Минфина России от 9 июня 2017 г. № 87н поменялись КБК для юридических лиц, которые уплачивают налог на прибыль с процентов по рублевым облигациям российских компаний в случае, если выпуск облигаций приходится на период с 1.01. 2017 по 31.12.2021.

Изменения в КБК затрагивают и организации, которые платят акцизы (Приказ Минфина России от 6 июня 2017 г. № 84н).

КБК (коды бюджетной классификации) 2018, которые надо указывать в платежных поручениях в этом году, изменились. А недавно Минфин внес новые корректировки в коды. Смотрите и скачивайте актуальные коды в таблицах.

С 2018 года в кодах бюджетной классификации произошли очередные изменения, которые необходимо учитывать при заполнении платежных поручений, то есть при заполнении поля 104.

КБК (коды бюджетной классификации) 2018

С этого года в кодах бюджетной классификации есть несколько изменений.

Во-первых, введены новые коды для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н). Смотрите новые коды в таблице ниже.

Новые КБК 2018 налог на прибыль (с доходов от облигаций):

Во-вторых, Минфин дополнил перечень кодов бюджетной классификации по акцизам. Введены новые коды для электронных сигарет, никотинсодержащих жидкостей, нагревательного табака (приказ Минфина от 06.06.2017 № 84н).

Новые КБК акцизы 2018:

Напомним, указания о порядке применения кодов бюджетной классификации утверждены приказом Минфина от 01.07.2013 № 65н.

В-третьих, Минфин отменил часть новых КБК по страховым взносам (приказ приказ от 28.02.2018 № 35н). Изменения касаются компаний, сотрудники которых заняты во вредных или опасных условиях труда и имеют право на досрочную пенсию (подп. 1 п. 1, подп. 2–18 п. 1 ст. 27 Федерального закона от 17.12.2001 № 173-ФЗ, постановление Кабинета Министров СССР от 26.01.1991 № 10).

КБК для уплаты самих взносов по дополнительному тарифу не изменились. А вот пени и штрафы перечислять теперь нужно на разные КБК. Также поправки в КБК также затронули пенсионные взносы, которые ИП платят за себя. Фиксированный платеж и дополнительные взносы с доходов свыше 300 тыс. руб. платить нужно на разные КБК. Новый код прописали именно для дополнительных взносов (подробнее читайте в статье КБК по страховым взносам на 2018 год).

Актуальные коды смотрите в таблицах ниже. Все таблицы КБК доступны для скачивания.

КБК (коды бюджетной классификации) 2018, которые надо указывать в платежных поручениях в этом году, изменились. А недавно Минфин внес новые корректировки в коды. Смотрите и скачивайте актуальные коды в таблицах.

С 2018 года в кодах бюджетной классификации произошли очередные изменения, которые необходимо учитывать при заполнении платежных поручений, то есть при заполнении поля 104.

КБК (коды бюджетной классификации) 2018

С этого года в кодах бюджетной классификации есть несколько изменений.

Во-первых, введены новые коды для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н). Смотрите новые коды в таблице ниже.

Новые КБК 2018 налог на прибыль (с доходов от облигаций):

Во-вторых, Минфин дополнил перечень кодов бюджетной классификации по акцизам. Введены новые коды для электронных сигарет, никотинсодержащих жидкостей, нагревательного табака (приказ Минфина от 06.06.2017 № 84н).

Новые КБК акцизы 2018:

Напомним, указания о порядке применения кодов бюджетной классификации утверждены приказом Минфина от 01.07.2013 № 65н.

В-третьих, Минфин отменил часть новых КБК по страховым взносам (приказ приказ от 28.02.2018 № 35н). Изменения касаются компаний, сотрудники которых заняты во вредных или опасных условиях труда и имеют право на досрочную пенсию (подп. 1 п. 1, подп. 2–18 п. 1 ст. 27 Федерального закона от 17.12.2001 № 173-ФЗ, постановление Кабинета Министров СССР от 26.01.1991 № 10).

КБК для уплаты самих взносов по дополнительному тарифу не изменились. А вот пени и штрафы перечислять теперь нужно на разные КБК. Также поправки в КБК также затронули пенсионные взносы, которые ИП платят за себя. Фиксированный платеж и дополнительные взносы с доходов свыше 300 тыс. руб. платить нужно на разные КБК. Новый код прописали именно для дополнительных взносов (подробнее читайте в статье КБК по страховым взносам на 2018 год).

Актуальные коды смотрите в таблицах ниже. Все таблицы КБК доступны для скачивания.

С 2018 года в кодах бюджетной классификации произошли очередные изменения, которые необходимо учитывать при заполнении платежных поручений, то есть при заполнении поля 104.

Минфин дополнил перечень кодов бюджетной классификации по акцизам. Введены новые коды для электронных сигарет, никотинсодержащих жидкостей, нагревательного табака (приказ Минфина от 06.06.2017 № 84н).

С 2018 года вводится новый КБК для уплаты курортного сбора – 000 1 15 08000 02 0000 140 (“Плата за пользование курортной инфраструктурой (курортный сбор)”. Вместо трех нолей надо будет указывать код администратора дохода. Напомним, курортный сбор может быть введен с 1 мая 2018 года на определенных территориях в Крыму, Краснодарском, Ставропольском и Алтайском краях законами субъектов РФ.

В 2018 году размер сбора не будет превышать 50 рублей с одного туриста за сутки пребывания. В последующие годы он может быть повышен до 100 рублей. Ставка сбора при этом может изменяться в зависимости от сезона и длительности пребывания туриста. Также см. «Курортный сбор: как его будут собирать».

Обратите внимание! Минфин отменил часть новых КБК по страховым взносам (приказ приказ от 28.02.2018 № 35н). Изменения касаются компаний, сотрудники которых заняты во вредных или опасных условиях труда и имеют право на досрочную пенсию (подп. 1 п. 1, подп. 2–18 п. 1 ст. 27 Федерального закона от 17.12.2001 № 173-ФЗ, постановление Кабинета Министров СССР от 26.01.1991 № 10).

КБК для уплаты самих взносов по дополнительному тарифу не изменились. А вот пени и штрафы перечислять теперь нужно на разные КБК. Минфин приказом № 255н разбил коды классификации для этих платежей в зависимости от периода — до и после 1 января 2017 года.

Налоговики и специалисты фонда, которых мы опросили, рассказали, что это поправки из-за смены администратора взносов. То есть нужно выбрать КБК для пеней и штрафов в зависимости от того, кто их начислил: инспекция или фонд. Причем фонд может начислить платежи до сих пор. Например, по итогам ревизии за периоды до 2017 года.

Также поправки в КБК также затронули пенсионные взносы, которые ИП платят за себя. Фиксированный платеж и дополнительные взносы с доходов свыше 300 тыс. руб. платить нужно на разные КБК. Новый код прописали именно для дополнительных взносов.

Об изменениях КБК с декабря 2017 года стало известно не так давно. Компании уже могли перечислить платежи по старым кодам бюджетной классификации. Предприниматели также могли заплатить за себя дополнительные взносы досрочно. Теперь получается, что это сделали ошибочно.

Нам разъяснили в казначействе, что не будут самостоятельно перекодировать платежи на новые КБК по страховым взносам. Но заверили, что деньги не потерялись, потому что КБК, на которые их перечислили, не отменяли. Эти коды действующие. Получается, компаниям и бизнесменам придется уточнять платежки самостоятельно.

Но теперь стало ясно, что не стоит торопиться с уточнением платежей. Ведь появился новый приказ Минфина от 28.02.2018 № 35н. Когда он выйдет из Минюста, КБК опять могут поменяться. Поэтому безопаснее дождаться официальных разъяснений от ФНС и фондов.

С этого года в кодах бюджетной классификации есть несколько изменений.

Во-первых, введены новые коды для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2017 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н). Смотрите новые коды в таблице ниже.

Минфин утвердил 21 новый КБК для уплаты страховых взносов

Минфин России утвердил приказ от 28.02.2018 N 35н, который содержит 21 новый КБК, по которым в бюджет зачисляются пени, штрафы и проценты по страховым взносам на обязательное пенсионное страхование, рассчитываемым по дополнительным тарифам. Кроме того, документ содержит несколько уточнений и отмену КБК, который применяют ИП при перечислении страховых взносов в фиксированном размере, исчисленных с дохода, полученного сверх 300 тыс. рублей. Еще 4 КБК предназначены для перечисления пени и штрафов по дополнительным взносам на травматизм для организаций с вредными условиями труда. Документ уже зарегистрирован Минюстом и вступил в силу 23 апреля 2018 года. Поэтому предприниматели и работодатели дожны использовать новые КБК в платежных поручениях.

В первую очередь, чиновники изменили КБК, которые применяются для перечисления в федеральный бюджет пеней, штрафов и процентов по страховым пенсионным взносам, уплачиваемым по дополнительным тарифам. Все поправки в отношении страховых взносов по доптарифу за работников, занятых на подземных работах, на работах с вредными условиями труда и в горячих цехах, на выплату страховой пенсии выглядят так:

Уже целый год организации и предприниматели перечисляют страховые взносы в ИФНС на новые КБК. Напомним, что с 2017 года контролировать платежи на обязательное пенсионное, медицинское и социальное страхование вместо внебюджетных Фондов стала Налоговая служба. (Только взносы «на травматизм» остались в ведении Соцстраха.) В связи этим Минфин России Приказом от 07.12.2016 г. № 230н обновил КБК для уплаты страховых взносов, которые останутся актуальными и в 2018 году.

Вообще КБК – это 20-значные цифровые коды, используемые для группировки доходов, расходов и источников финансирования дефицита бюджетов всех уровней (п.1 ст.18 БК РФ). Хотя компании и предприниматели чаще всего сталкиваются с этими кодами, когда оформляют платежные документы на перечисление налогов, сборов и взносов в бюджетную систему РФ. В них КБК является обязательным реквизитом, который позволяет определить принадлежность платежа.

Так, в платежном поручении для указания КБК предусмотрено специальное поле 104 (Приложение № 3 к Положению Банка России от 19.06.2012 г. № 383-П, п.5 Приложения № 2 к Приказу Минфина России от 12.11.2013 г. №107н).

Старайтесь реквизит «104» заполнять корректно, чтобы потом не пришлось уточнять платеж (п.7 ст.45 НК РФ , письмо Минфина России от 19.01.2017 г. № 03-02-07/1/2145). Для этого вспомним о тех важных изменениях, которые произошли в КБК по страховым взносам с 01.01.2017 году.

Во-первых, теперь все коды бюджетной классификации (КБК) для уплаты взносов на ОПС, ОМС и ОСС на случай ВНиМ начинаются с цифры 182. Она обозначает код администратора, которым с 2017 года стала ФНС России. (До 2017 года этим администратором были ПФР и ФСС с кодами 392 и 393 соответственно.)

Во-вторых, изменился код группы подвида доходов (в КБК это цифры с 14 по 17). К примеру, если раньше при отправке текущих платежей по пенсионным взносам указывался код 1000, то сейчас проставляются цифры 1010.

В-третьих, КБК для уплаты взносов на ОПС по дополнительным тарифам за сотрудников – «вредников» теперь не два, а четыре, и зависят они не только от вида тяжелых, вредных и опасных работ, но и от того, проведена ли на предприятии спецоценка условий труда или нет.

Все актуальные КБК по страховым взносам можно найти в Указаниях о порядке применения бюджетной классификации РФ, утв. Приказом Минфина России от 01.07.2013 г. № 65н, а также в представленных ниже таблицах.

Таблица 1 – КБК для уплаты страховых взносов (пеней и штрафов по ним) за работников и иных физлиц в 2018 году

Министерство Финансов Российской Федерации 23.04.2018 года опубликовало приказ, согласно которому вводят в действие новые коды бюджетной классификации по уплате страховых взносов с заработной платы работников. Эти КБК нужно использовать уже сейчас. Изменения коснулись кодов для оплаты штрафов и пеней по взносам за сотрудников, которые заняты в особых условиях труда.

Кроме этого, изменились КБК для ИП. Теперь предприниматели должны оплачивать страховые взносы в фиксированном размере и с доходов более 300 000 рублей по одному коду бюджетной классификации. Также отсутствует разделение КБК по временным периодам. То есть, налоговые агенты оплачивают взносы по кодам, указанным в приказе Минфина России. Стоит учесть, что теперь взносы платят в ИФНС.

Все предприниматели и предприятия должны своевременно оплачивать страховые взносы за работников. Их размер зависит от формы собственности организации, специфики производства и условий труда. Облагаемой базой считается объем выплат отдельно по каждому физическому лицу.

Объем обязательных взносов остался прежним. Он составляет 30% от начисленных выплат. Он разделен таким образом:

- 2,9% платят в Фонд социального страхования;

- 22% — в Пенсионный фонд;

- 5,1% — в Фонд обязательного медицинского страхования.

Не изменился и максимальный размер базы для страховых взносов по материнству и нетрудоспособности. В этом случае отчисления в ПФ Российской Федерации, которые превышают установленный лимит, считают по сниженной ставке 10%.

Предельные уровни доходов в 2018 году:

- ФСС – 815 000 руб.;

- ПФР – 1 021 000 руб.

Налоговые агенты должны своевременно подавать отчеты о своей деятельности, чтобы произвести правильные расчеты страховых взносов.

Новые КБК на 2018 год для уплаты страховых взносов

| Видео (кликните для воспроизведения). |

Все коды бюджетной классификации для уплаты обязательных страховых взносов начинаются со знаков 182. Эти цифры являются обозначением кода администратора, которым стала ФНС Российской Федерации с 2017 года. Код группы подвида доходов (коде классификации это знаки 14-17) изменился. Например, если раньше при перечислении платежей указывали код 1000, сейчас указывают 1010. Также изменились коды бюджетных классификаций по уплате ОПС по дополнительным тарифам за сотрудников, занятых на вредном производстве. Теперь они разделены на 4 группы, к каждой из которых относят определенные опасные работы.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.