Предлагаем ознакомиться со статьей на тему: "ндс с 2019 года, последние новости для бухгалтеров". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Новое в бухгалтерском учете с 2019 года — новости для бухгалтеров

Президент подписал закон о повышении ставки НДС до 20% с 1 января 2019 года. В связи с этим в конце 2018 года потребуется уточнить условия договоров на 2019 год и обновить настройки программ. Бухгалтеры также столкнутся со сложностями по НДС в переходный период, поскольку часть счетов-фактур будет со «старым» НДС, а часть – с новым.

НДС с 2019 года, последние новости для бухгалтеров. Чем грозит повышение НДС?

Крупный бизнес, работающий на общей системе налогообложения (т.е. с НДС), и заключающий сделки с такими же крупными компаниями, скорее всего, ничего не почувствует – компании будут закупать и продавать товары с одинаковым размером НДС 20%, и с возможностью уменьшить его на сумму входящего налога. В плюсе могут оказаться экспортеры – для них сохраняется льготная ставка 0%, и если раньше они могли возместить 18% НДС, то после 1 января эти суммы вырастут на 2%

Больше всего последствия повышения НДС почувствуют на себе небольшие компании и рядовые покупатели в магазинах. Увеличение НДС отразится на стоимости товаров, работ, услуг.

Новый НДС вступает в силу с 1 января 2019 года. Ставка 20% распространяется на товары, отгруженные после этой даты, независимо от даты заключения договора. То есть, если заключение договора на реализацию и перечисление аванса произошло в 2018 году, а отгрузка – после 1 января 2019 года, то ставка НДС по этому товару будет уже 20%. НДС по «старой» ставке 18% смогут применять только те, кто успеет реализовать свои товары до 31 декабря включительно.

Важно! Льготная ставка НДС в размере 10% в 2019 году сохранится. Поэтому компании, которые занимаются поставкой данных товаров, со сложностями переходного периода по НДС не столкнутся.

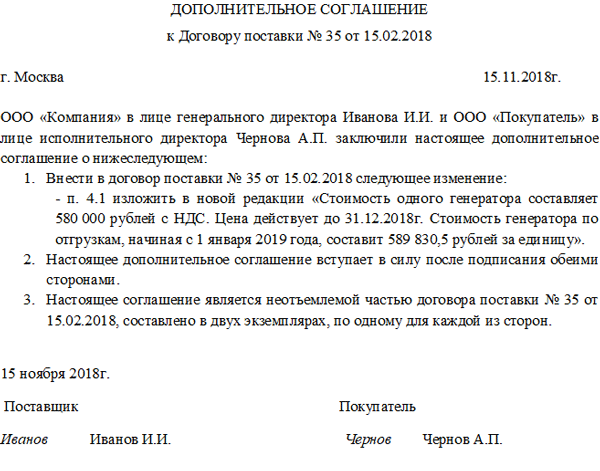

Чтобы не потерять деньги из-за претензий со стороны контрагентов и споров с инспекцией уже сейчас стоит задуматься, как подготовиться к нововведению и что поменять в своей работе. Первое и самое важное, что можно сделать, – провести ревизию договоров и внести соответствующие корректировки. Вновых договорах целесообразно сразу учесть увеличение ставки НДС, а к старым создать дополнительные соглашения, чтобы переделать их в договоры с НДС 20%.

В связи с изменением ставки НДС поменяется декларация по налогу, а также форма книг продаж и покупок. В бухгалтерских программах также необходимо будет сделать некоторые перенастройки. Однако наши клиенты все эти «организационные» изменения на себе не почувствуют – переход со «старого» НДС на новый произойдет в штатном режиме.

Кроме того, одновременно с законом о повышении ставки НДС до 20% были приняты поправки в Налоговый кодекс, сокращающие срок камеральной проверки по НДС на месяц ( Федеральный закон от 03.08.2018 № 302-ФЗ). Закон уже вступил в силу – с 3 сентября 2018 года, и на «камералку» по НДС инспекторам отводится два месяца. Но проверка пройдет быстрее только если у инспекторов не возникнет подозрений и вопросов к отчетности и подтверждающим документам. Если же они заподозрят малейшее нарушение, срок проверки будет продлен на месяц.

НДС проводки в бухгалтерском учете с 2019 года последние новости

ФНС России в письме от 23.10.2018 № СД-4-3/20667@ разъяснила порядок применения НДС в переходном периоде.

В пункте 1 Письма налоговая служба напомнила, что новая ставка 20 % применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных с 01.01.2019 независимо от даты и условий заключения договоров. Причем, по мнению ФНС России, изменение ставки НДС не требует внесения изменений в договоры, заключенные до 01.01.2019. В то же время стороны вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), имущественных прав.

Несмотря на утверждение ФНС России, если цена договора определена, например, в размере 118 000,00 руб. (в т. ч. НДС 18 %), то все-таки целесообразно уточнить:

- сохранится ли цена договора в размере 118 000,00 руб. (в т. ч. НДС 20 %) за счет уменьшения стоимости реализуемых товаров (работ, услуг), имущественных прав, которая в указанном случае будет составлять уже не 100 000,00 руб., а 98 333,33 руб. (118 000,00 руб. х 100/120);

- сохранится ли стоимость реализуемых товаров (работ, услуг), имущественных прав в размере 100 000,00 руб. при увеличении цены договора до 120 000,00 руб. (в т. ч. НДС 20 %).

В этом Письме налоговый орган ничего не говорит о возможности доплаты суммы НДС в размере 2 % (20 % — 18 %) за счет собственных средств продавца. По всей видимости, это связано с тем, что НДС — косвенный налог, обязывающий продавца предъявлять начисленную сумму НДС к уплате покупателю (п. 1 ст. 168 НК РФ).

Пункт 1.1 Письма содержит методические рекомендации по применению НДС для случаев, когда с 01.01.2019 отгружаются товары (работы, услуги, имущественные права) в счет предварительной оплаты, полученной до 01.01.2019. Так, продавец с полученной суммы предоплаты исчисляет НДС по ставке 18/118. После отгрузки соответствующих товаров с 01.01.2019 продавец начисляет НДС по ставке 20 % и заявляет налоговый вычет суммы НДС, ранее исчисленной с суммы предоплаты по налоговой ставке 18/118.

Зеркальные действия производит и покупатель. С перечисленной до 01.01.2019 суммы предоплаты он может предъявить к вычету сумму НДС, исчисленную продавцом по ставке 18/118. После приобретения товаров покупатель вправе заявить к вычету предъявленную продавцом сумму НДС, начисленную по ставке 20 %, с одновременным восстановлением ранее заявленной к вычету с предоплаты суммы НДС, исчисленной по ставке 18/118.

Покупатель, перечисливший в декабре 2018 года сумму предоплаты заявил налоговый вычет на сумму 18 000,00 руб. После приобретения товаров в январе 2019 года предъявил к вычету 20 000,00 руб. с одновременным восстановлением 18 000,00 руб. по предоплате.

Очевидно, что произведенная после отгрузки товаров доплата в размере 2 % на применение НДС никак не повлияет. Сложнее выглядит ситуация, когда такая доплата в размере 2 % производится покупателем до момента отгрузки товаров.

Если покупатель производит доплату в 2019 году, но до отгрузки товаров, то ФНС России предлагает рассматривать эту сумму не как дополнительную оплату стоимости с исчислением НДС по расчетной ставке 20/120, а как доплату именно суммы НДС в размере 2 % (20 % — 18 %). Из этого следует, что всю полученную доплату налога продавец должен перечислить в бюджет.

Для отражения в налоговых отчетах поступившей суммы доплаты налога в размере 2 % налоговый орган рекомендует использовать специальный счет-фактуру — корректировочный счет-фактуру на сумму доплаты НДС, который составляется к счету-фактуре, выставленному на сумму предварительной оплаты, полученной в 2018 году.

Однако, напомним, что согласно пункту 3 статьи 168 НК РФ корректировочный счет-фактура (форма и порядок заполнения которого приведены в Приложении № 2 к Постановлению Правительства РФ от 26.12.2011 № 1137, далее — Постановление № 1137) выставляется при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в случае изменения их цены (тарифа) или уточнения количества (объема). Теперь же этот вид счета-фактуры приобретает новые, не установленные законодательством функции. Именно в отсутствии нормативного регулирования ФНС России в Приложении № 1 к Письму привела вариант заполнения такого корректировочного счета-фактуры на сумму доплаты НДС.

Таким образом, для отражения доплаты НДС в размере 2 % продавец будет регистрировать этот корректировочный счет-фактуру в книге продаж. Разница между суммами налога, указанная в таком корректировочном счете-фактуре, будет отражена по строке 070 в графе 5 налоговой декларации по НДС и учтена при расчете общей суммы налога за налоговый период. При этом по строке 070 в графе 3 налоговой декларации по НДС необходимо указывать цифру «0» (ноль).

После отгрузки соответствующих товаров с применением ставки 20 % для заявления налогового вычета продавец будет регистрировать в книге покупок и авансовый счет-фактуру, выставленный на сумму предоплаты, полученную в 2018 году, с которой исчисление НДС производилось по ставке 18/118, и корректировочный счет-фактуру на доплату налога, выставленный в 2019 году.

Если такую доплату производят неплательщики НДС и (или) налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, которым счета-фактуры не выставлялись, то отражение суммы доплаты налога в книге продаж осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные обо всех случаях доплат налога, полученных продавцом в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

Наверное, такой порядок понятен и применим, если в платежном поручении при перечислении доплаты налога покупатель в назначении платежа сделает соответствующую отметку о том, что он перечисляет именно «доплату НДС в размере 2 %».

Однако крайне сложно представить порядок действий продавца, если он получит в 2019 году некий платеж от покупателя, включающий, возможно, как сумму доплаты НДС, так и сумму предоплаты по договору.

В декабре 2018 года продавец получил сумму частичной предоплаты в размере 118 000,00 руб. и исчислил с этой суммы НДС по ставке 18/118 в размере 18 000,00 руб. (118 000,00 руб. х 18/118).

По взаимному согласию сторон сделки в связи с увеличением в 2019 году ставки НДС цена договора была увеличена до 480 000,00 руб. (в т. ч. НДС 20 %).

В январе 2019 года продавец получил еще одну часть предварительной оплаты по договору в размере 240 000,00 руб.

Как, руководствуясь разъяснениями ФНС России, следует рассматривать полученную сумму:

а) как предварительную оплату с исчислением НДС по ставке 20/120 в размере 40 000,00 руб. (240 000,00 руб. х 20/120);

б) как сумму, включающую и доплату НДС к предварительной оплате 2018 года, и следующую часть предварительной оплаты. При таком подходе продавцу необходимо:

— перечислить в бюджет НДС в размере 2 000,00 руб., составив корректировочный счет-фактуру на доплату НДС;

— исчислить с оставшейся суммы в размере 238 000,00 руб. (240 000,00 руб. — 2 000,00 руб.) НДС по ставке 20/120 в размере 39 666,67 руб. (238 000,00 руб. х 20/120).

Согласитесь, что вариант «б» порождает много проблем и чисто арифметических, и нормативных.

Поэтому, на наш взгляд, использование корректировочного счета-фактуры на сумму доплаты может быть оправдано, если производится очевидная доплата 2 % суммы НДС на основании отдельного платежного поручения, содержащего соответствующую отметку в назначении платежа.

Далее ФНС России рассматривает ситуацию, когда покупатель доплачивает продавцу 2 % НДС в счет отгрузок 2019 года, но еще до 01.01.2019.

Совершенно справедливо в этом случае ФНС России называет эту сумму именно суммой дополнительной оплаты стоимости и предлагает исчислять с нее налог с применением ставки 18/118.

В ноябре 2018 года продавец получил сумму предоплаты в размере 118 000,00 руб. и исчислил НДС по ставке 18/118 в размере 18 000,00 руб. (118 000,00 х 18/118).

В декабре 2018 года по взаимному согласию сторон сделки в связи с увеличением ставки НДС цена договора была увеличена до 120 000,00 руб. (в т. ч. НДС 20 %).

В декабре 2018 года продавец получил доплату по договору в размере 2 000,00 руб. (120 000,00 руб. — 118 000,00 руб.) и исчислил с полученной суммы НДС в размере 305,09 руб. с применением расчетной ставки 18/118 (2 000,00 руб. х 18/118).

В январе продавец отгрузил товары на 100 000,00 руб., начислил НДС в размере 20 000,00 руб. (100 000,00 руб. х 20 %) и произвел вычет НДС, исчисленного с полученных сумм предоплаты, в размере 18 305,09 руб. (18 000,00 руб. + 305,09 руб.).

Такой способ отражения начисления НДС в налоговых отчетах кажется несколько странным, но он полностью соответствует налоговому законодательству. Вместо стандартного механизма выставления «авансового» счета-фактуры на полученную сумму доплаты по договору и в этой ситуации налоговый орган предлагает использовать также корректировочный счет-фактуру, который составляется к счету-фактуре, выставленному на сумму предоплаты 2018 года.

Порядок заполнения такого неординарного корректировочного счета-фактуры приведен в Приложении № 2 к Письму.

Применение корректировочного счета-фактуры кажется еще менее логичным на фоне дальнейших разъяснений ФНС России. Так в случае, если покупатель в 2018 году под отгрузку 2019 года сразу перечисляет предоплату с учетом повышенной ставки НДС, то в отношении такой предоплаты налоговый орган рекомендует общий порядок исчисления НДС с применением ставки в размере 18/118 на основании обычного «авансового» счета-фактуры (т. е. без применения корректировочного счета-фактуры)

Важные изменения по налогам с 2019 года (Закон 303-ФЗ)

Новое в НДС в 2019 году: все, что нужно знать бухгалтеру

Много изменений в этом для многих самом нелюбимом налоге. Рассказываем, чего ожидать при работе с НДС в этом году.

В конце прошлого года ФНС подготовила проект приказа с изменениями в декларацию по НДС.

Поправки связаны с:

- изменением ставки НДС с 18 до 20%;

- исключением обязанности исчисления НДС налоговым агентом, приобретающим электронные услуги у иностранных лиц;

- введением системы Tax Free,

- новыми операциями, не облагаемыми НДС.

Есть и другие важные изменениями.

Все про новинки в НДС в 2019 году расскажет на семинаре Климова М.А., к.э.н., независимый консультант-практик по вопросам бухгалтерского учета, налогообложения и трудового права. Опыт консультирования более 14 лет. Кандидат экономических наук., государственный советник РФ 2 класса, один из лучших специалистов по НДС в России.

Семинар пройдет в Москве, 5 марта 2019 года. Записывайтесь. Заказывайте через «Клерк» со скидкой.

Новая ставка — главное изменение по налогу. До сих пор с переходными положениями у бухгалтеров полно мороки.

ФНС выпустила письмо от 23.10.2018 № СД-4-3/20667@ «О порядке применения налоговой ставки по НДС в переходный период» с обстоятельными пояснениями. Советуем его распечатать и очень тщательно изучить.

«Клерк» много писал про повышение НДС — там подборка материалов по разным ситуациям.

- изменили перечень товаров, облагаемых по ставке 10 %;

- изменен порядок представления документов для подтверждения экспорта товаров;

- введен новый порядок обложения авансов при передаче имущественных прав;

- есть новые освобождения;

- принят особый порядок обложения макулатуры.

На семинаре расскажут, как работать с этими изменениями.

ФНС добавит еще пять кодов возможных ошибок в требования по НДС.

С 25 января 2019 года в требованиях о представлении пояснений по декларациям НДС появятся новые коды ошибок.

Сообщения об этом стали приходить налогоплательщикам по ТКС.

В программе семинара, кроме заполнения декларации и новых правил по НДС в 2019-м году, — про ошибки в счетах-фактурах.

Эксперты считают, что мошенничества с уточненными декларациями, которые подают за компанию, будут только расти.

Злоумышленники подают за компанию нулевую декларацию по ТКС, а компания огребает проблемы с налоговой.

Что еще расскажет лектор:

— Восстановление НДС — принципиально новая позиция проверяющих. Как теперь не обделить себя при выбытии ОС, МПЗ и прочих активов.

— Вычет НДС: новшества законодательства и новые разъяснения Минфина.

— Проблема применения «правила 5%». Критические ошибки налогоплательщиков и новый подход проверяющих.

| Видео (кликните для воспроизведения). |

«Основы вашего бизнеса» проводит бизнес-семинары, курсы, бизнес-классы, тренинги для предпринимателей и бухгалтеров. Мы привлекаем только первоклассных российских и зарубежных специалистов-практиков, имеющих авторские программы и разработки, практический опыт работы в реальном бизнесе и консалтинге, солидный опыт проведения семинаров для бухгалтеров, юристов, кадровиков, налоговых инспекторов.

Повышение НДС до 20% произошло с 1 января 2019 года. Мы расскажем обо всех изменениях и последних новостях для бухгалтера. Также узнайте, как разрешить ситуации с налогом в переходном периоде, как прописать новую ставку в договоре. Также посмотрите таблицу ставок.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой

С 2019 года вместо НДС в 18% нужно будет применять ставку 20%. Чтобы изменение не вызвало проблем, предлагаем оценить: какие правки нужно внести в договоры, какие суммы указывать в счетах-фактурах и какие моменты сделок согласовать с контрагентами.

Федеральный закон от 03.08.2018 № 303-ФЗ, который внес поправки в Налоговый кодекс, начал действовать с 03.08.2018 года. Исключение – отдельные положения. К ним, в частности, относят и увеличение ставки НДС. Оно вступил в силу с нового года. Поэтому применять ставку 20% надо будет к товарам, отгруженным после 1 января 2019 года. Льготы по НДС для некоторых категорий сохранились прежними. Посмотрите таблицу ставок налога с 2019 года.

Ставка в 2018 году

Ставка с 2019 года

При реализации, если операция не входит в перечень облагаемых по льготной/нулевой ставке.

- продовольственных, медицинских, детских товаров;

- периодических печатных изданий;

- книжной продукции, связанной с образованием, наукой и культурой;

- услуг по внутренним воздушным перевозкам пассажиров и багажа

- товаров на экспорт;

- услуг по международной перевозке товаров;

- работ (услуг), выполняемых организациями трубопроводного транспорта нефти и нефтепродуктов; (весь перечень в ст. 164 НК).

- при получении авансов в счет предстоящей поставки товаров (работ, услуг);

- при расчете суммы НДС, перечисляемой в бюджет налоговым агентом;

- при уступке новым кредитором денежных требований

НДС включается в стоимость товаров, работ и услуг, которые продает или покупает компания. Поэтому изменение ставки налога требует проработки вопросов, в которых фигурирует стоимость продаж. Это сводится к согласованию с контрагентами новых расценок и оформлению этих соглашений документами. Предлагаем использовать следующий порядок действий.

Продумайте, по каким ценам в 2019 году будете продавать товары, работы или услуги. Стоимость поставки складывается из цены товара и НДС. При росте налога сумма к уплате для покупателя тоже вырастет. Если вы не можете допустить увеличение стоимости из-за конкуренции, договорных обязательств, придется снизить цену на сам товар. Тогда для покупателя сумма останется неизменной, а ваш доход продавца уменьшится.

Проверьте, что сказано в договорах о стоимости товаров, работ, услуг

Новую ставку нужно применять к товарам, которые отгрузите после 1 января 2019 года. Дата договора при этом не имеет значения. Если отгрузка будет в рамках договора 2018 года и раньше, к ней нужно будет применять НДС 20%.

Поэтому обратите внимание на то, как прописано в договорах, переходящих на 2019 год, условие о стоимости. По итогам ревизии договоров составьте дополнительные соглашения:

- если в договоре указана стоимость, включая НДС 18%, перепишите этот пункт, исходя из договоренностей с покупателем. При согласии на увеличение стоимости, укажите новую стоимость и ставку 20%. Если стоимость останется на прежнем уровне, измените только ставку;

- если в договоре указана стоимость без пояснения о том, включен в нее НДС или нет, целесообразно также оформить дополнительное соглашение. Это позволит избежать конфликтов с контрагентами и лишних расходов, если фактически налог начисляется сверх стоимости в договоре. Пленум ВАС еще в 2014 году указал, что такое условие в договоре рассматривается как стоимость с налогом (п. 17 постановления от 30.05.2014 № 33). Продавец в этом случае может потерять часть дохода, заплатив НДС из своих средств. Рост налога делает эту ситуацию еще более невыгодной.

По договорам, в которых указана стоимость без НДС, налог начисляется сверх нее по актуальной ставке. Чтобы не возникло недоразумений, есть смысл напомнить покупателю об увеличении платежей по отгрузкам 2019 года. Оформлять дополнительное соглашение не обязательно, это можно сделать и в обычной переписке.

Тех, чьи операции облагают НДС по ставкам 10% и 0%, изменения не затрагивают. Дополнительных действий им не требуется.

При реализации применяют ту ставку НДС, которая действует на момент отгрузки. Сложности из-за изменения ставки могут возникнуть, если по какой-то операции значимые действия приходятся на периоды с разными ставками. Самые запутанные случаи разберем подробнее.

При получении аванса от покупателя продавец выделяет сумму налога расчетным путем. При отгрузке налоговая база определяется окончательно, авансовый НДС продавец ставит к вычету, а покупатель восстанавливает.

В 2019 году эта операция может создать проблемы, если аванс поставщик получил в 2018 году. Ведь к вычету можно заявить НДС по ставке 18%, а поставить налог к уплате по отгрузке 2019 года уже по ставке 20%. Покажем на примере.

Пример

В 2018 году покупатель перечислил 100% аванс в сумме 1180 рублей. Продавец рассчитал НДС — 180 рублей (1180*18/118). Эту сумму покупатель поставил к вычету, а продавец к уплате.

В 2019 году в счет аванса продавец отгрузил товары и начислил налог по ставке 20%. При прежней цене в отгрузочном счете-фактуре стоимость составит 1200 рублей, из которых 200 рублей — НДС. Хотя фактически продавец получил только 1180 рублей.

Отгрузочные 200 рублей налога продавец поставит к уплате, к вычету — авансовый НДС в сумме 180 рублей. То есть разницу в 20 (200 -180) рублей продавцу придется платить из собственных средств.

У покупателя наоборот образуется выгода — 200 рублей к вычету и 180 рублей он восстановит.

Как быть с разницей в сумме НДС стороны должны решить самостоятельно. Возможны такие варианты действий:

- подписать дополнительное соглашение об увеличении стоимости товара. Тогда покупатель доплатит на основании него разницу;

- продавцу уплатить разницу из своих средств, если покупатель не согласен на увеличение стоимости. Эту сумму продавец отразит в учете как дебиторскую задолженность, по истечении срока исковой давности ее можно будет списать;

- оформить скидку для покупателя. За счет уменьшения стоимости товара «лишние» средства аванса направить на НДС.

Есть и еще один способ избежать сложностей с разницами в суммах налога. Это можно сделать, если организовать поставки так, чтобы все авансы на конец года были закрыты. Покупателю это тоже выгодно — стоимость меньше за счет более низкой ставки налога.

Возврат товара поставщику для целей НДС признают реализацией. Если недостатки «прошлогоднего» товара обнаружите в новом году, то возвращать его нужно будет уже с 20% налогом. Это лишние траты. Чтобы их избежать, по возможности, не откладывайте приемку товара, проведите ее в 2018 году.

Вернуть товар без лишнего налога можно, если его не успели принять на учет. В этом случае оформлять обратную реализацию не нужно. Такой возврат будет проходить в рамках отгрузки 2018 года с НДС 18%. Его продавец зарегистрирует в книге покупок или укажет в корректировочном счете-фактуре, если возвращается часть товара.

Повышение НДС до 20% с 1 января 2019 года: как подготовиться к грядущим изменениям

Наталья Ванина

Руководитель группы бухгалтеров 1C-WiseAdvice

Президент подписал закон о повышении ставки НДС до 20% с 1 января 2019 года. В связи с этим в конце 2018 года потребуется уточнить условия договоров на 2019 год и обновить настройки программ. Бухгалтеры также столкнутся со сложностями по НДС в переходный период, поскольку часть счетов-фактур будет со «старым» НДС, а часть – с новым.

Для россиян прошедший этим летом Чемпионат мира по футболу – 2018 неминуемо будет ассоциироваться с двумя неприятными новостями – повышением пенсионного возраста и повышением ставки НДС до 20%. Ведь именно в день открытия ЧМ-2018 14 июня на заседании Правительства премьер Дмитрий Медведев «обрадовал» всех этими сообщениями. Законопроект о повышении налога был написан в считанные дни, к концу июля Госдума уже приняла закон о повышении ставки НДС с 18 до 20%, а президент также оперативно его подписал ( Федеральный закон от 03.08.2018 № 303-ФЗ ).

Крупный бизнес, работающий на общей системе налогообложения (т.е. с НДС), и заключающий сделки с такими же крупными компаниями, скорее всего, ничего не почувствует – компании будут закупать и продавать товары с одинаковым размером НДС 20%, и с возможностью уменьшить его на сумму входящего налога. В плюсе могут оказаться экспортеры – для них сохраняется льготная ставка 0%, и если раньше они могли возместить 18% НДС, то после 1 января эти суммы вырастут на 2%

Больше всего последствия повышения НДС почувствуют на себе небольшие компании и рядовые покупатели в магазинах. Увеличение НДС отразится на стоимости товаров, работ, услуг.

Новый НДС вступает в силу с 1 января 2019 года. Ставка 20% распространяется на товары, отгруженные после этой даты, независимо от даты заключения договора. То есть, если заключение договора на реализацию и перечисление аванса произошло в 2018 году, а отгрузка – после 1 января 2019 года, то ставка НДС по этому товару будет уже 20%. НДС по «старой» ставке 18% смогут применять только те, кто успеет реализовать свои товары до 31 декабря включительно.

Льготная ставка НДС в размере 10% в 2019 году сохранится. Поэтому компании, которые занимаются поставкой данных товаров, со сложностями переходного периода по НДС не столкнутся.

Чтобы не потерять деньги из-за претензий со стороны контрагентов и споров с инспекцией уже сейчас стоит задуматься, как подготовиться к нововведению и что поменять в своей работе. Первое и самое важное, что можно сделать, – провести ревизию договоров и внести соответствующие корректировки. Вновых договорах целесообразно сразу учесть увеличение ставки НДС, а к старым создать дополнительные соглашения, чтобы переделать их в договоры с НДС 20%.

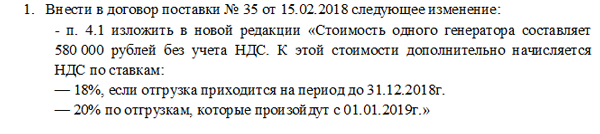

Как исправить: В дополнительном соглашении прописать стоимость без учета НДС, а также сумму и ставку НДС сверху.

Когда в договоре прописано, что стоимость указана без учета НДС, значит, НДС начисляется сверх стоимости товара или услуги

Как исправить: В принципе договор в этом случае изменять не обязательно. Но лишним дополнительное соглашение не будет. Тогда вы точно избежите споров с покупателем.

Когда в договоре о НДС не сказано

Как исправить: В дополнительном соглашении четко зафиксируйте, что цена не включает НДС, а НДС начисляется сверху.

- Если стоимость устанавливается в спецификациях, приложениях или других дополнительных документах к договору.

- Если компания продает товары или оказывает услуги, облагаемые НДС по ставке по ставке 10 или 0%.

Ставка 10% используется при продаже социально значимых товаров: продукты, лекарства, детские товары, услуги по внутренним воздушным перевозкам граждан.Нулевая ставка используется в основном при экспорте товаров, при оказании услуг по международным перевозкам. - Если по договору предусмотрено право продавца в одностороннем порядке увеличить стоимость в случае увеличения НДС. К слову, такая ситуация встречается очень редко.

Не исключена ситуация, когда покупатель будет отказывается от подписания дополнительного соглашения о повышении стоимости в связи с увеличением НДС до 20%.

В таком случае, по сути, нагрузка в дополнительные 2% НДС ляжет на компанию-поставщика.

Размер ставки НДС в новом году повышается с 18% до 20%. В каких ситуациях поставщики и покупатели могут оказаться в связи с этим?

НДС — основной источник ненефтегазовых доходов федерального бюджета (в этом году сборы «внутреннего» НДС составят 3,4 триллиона рублей, «внешнего», от обложения импорта — 2,4 триллиона). Повышение налога, рассчитывает минфин, принесет дополнительные два триллиона рублей в ближайшие три года. Эти средства должны пойти на медицину, образование, социальное обеспечение и культуру в рамках майского указа президента.

Ставка НДС в 2019 году составляет 20 процентов. Повышение НДС в 2019 году закрепили в федеральном законе № 303-ФЗ. Закон о НДС распространяют на все операции с 1 января. Поэтому компаниям с 01.01.2019 придется по-новому составлять счета-фактуры и вносить правки в шаблоны договоров.

Крупный бизнес, работающий на общей системе налогообложения (т.е. с НДС), и заключающий сделки с такими же крупными компаниями, скорее всего, ничего не почувствует – компании будут закупать и продавать товары с одинаковым размером НДС 20%, и с возможностью уменьшить его на сумму входящего налога. В плюсе могут оказаться экспортеры – для них сохраняется льготная ставка 0%, и если раньше они могли возместить 18% НДС, то после 1 января эти суммы вырастут на 2%

Больше всего последствия повышения НДС почувствуют на себе небольшие компании и рядовые покупатели в магазинах. Увеличение НДС отразится на стоимости товаров, работ, услуг.

Ставка 20% распространяется на товары, отгруженные после 1 января 2019 года, независимо от даты заключения договора. То есть, если заключение договора на реализацию и перечисление аванса произошло в 2018 году, а отгрузка – после 1 января 2019 года, то ставка НДС по этому товару будет уже 20%. НДС по «старой» ставке 18% смогут применять только те, кто успеет реализовать свои товары до 31 декабря включительно.

Льготная ставка НДС в размере 10% в 2019 году сохранится. Поэтому компании, которые занимаются поставкой данных товаров, со сложностями переходного периода по НДС не столкнутся.

Чтобы не потерять деньги из-за претензий со стороны контрагентов и споров с инспекцией уже сейчас стоит задуматься, как подготовиться к нововведению и что поменять в своей работе. Первое и самое важное, что можно сделать, – провести ревизию договоров и внести соответствующие корректировки. В новых договорах целесообразно сразу учесть увеличение ставки НДС, а к старым создать дополнительные соглашения, чтобы переделать их в договоры с НДС 20%.

Повышение НДС в 2019 году: как переоформлять старые договоры

- Когда в договоре прописано, что ставка НДС 18%Как исправить: В дополнительном соглашении прописать стоимость без учета НДС, а также сумму и ставку НДС сверху.

- Когда в договоре прописано, что стоимость указана без учета НДС, значит, НДС начисляется сверх стоимости товара или услугиКак исправить: В принципе договор в этом случае изменять не обязательно. Но лишним дополнительное соглашение не будет. Тогда вы точно избежите споров с покупателем.

- Когда в договоре о НДС не сказаноКак исправить: В дополнительном соглашении четко зафиксируйте, что цена не включает НДС, а НДС начисляется сверху.

- Если стоимость устанавливается в спецификациях, приложениях или других дополнительных документах к договору.

- Если компания продает товары или оказывает услуги, облагаемые НДС по ставке по ставке 10 или 0%.

Ставка 10% используется при продаже социально значимых товаров: продукты, лекарства, детские товары, услуги по внутренним воздушным перевозкам граждан.Нулевая ставка используется в основном при экспорте товаров, при оказании услуг по международным перевозкам. - Если по договору предусмотрено право продавца в одностороннем порядке увеличить стоимость в случае увеличения НДС. К слову, такая ситуация встречается очень редко.

Не исключена ситуация, когда покупатель будет отказывается от подписания дополнительного соглашения о повышении стоимости в связи с увеличением НДС до 20%.

В таком случае, по сути, нагрузка в дополнительные 2% НДС ляжет на компанию-поставщика.

Рассмотрим на примере.

То есть выручка компании будет на 1,67 руб. меньше, чем раньше.

Согласны вы на это или нет – решать вам.

Если вы решите повлиять на такого покупателя через суд, то, хотим вас предупредить, что судебная практика по таким делам только будет формироваться, а следовательно, получится это у вас или нет – спорный вопрос.

Самый правильный вариант избежать таких сложностей в будущем, – указывать, что стоимость указана без учета НДС. В этом случае будет четко зафиксирована сумма вашей выручки, на которую сверху должен будет начисляться НДС.

Какую формулировку написать в допсоглашении или новом договоре

При составлении договора/допсоглашения необходимо учесть 2 важных момента:

- Стоимость указывать без НДС –в таком случае поставщик будет защищен от споров с покупателямииз-за повышения цены, так как она зафиксирована, и к ней НДС прибавляется сверху (сколько бы он ни был).

- Лучше прописать, что до конца 2018 года отгружаем с НДС 18%, а с начала 2019 года – 20%.

Пример формулировки для дополнительного соглашения либо нового договора:

Стоимость составляет 100 руб. без учета НДС.

НДС предъявляется дополнительно к стоимости по ставкам, установленным п.3 ст.164 НК РФ: до 31.12.2018 г. — по ставке 18%, с 01.01.2019 г. — по ставке 20%.

В связи с изменением ставки НДС поменяется декларация по налогу, а также форма книг продаж и покупок. В бухгалтерских программах также необходимо будет сделать некоторые перенастройки. Однако наши клиенты все эти «организационные» изменения на себе не почувствуют – переход со «старого» НДС на новый произойдет в штатном режиме.

Кроме того, одновременно с законом о повышении ставки НДС до 20% были приняты поправки в Налоговый кодекс, сокращающие срок камеральной проверки по НДС на месяц ( Федеральный закон от 03.08.2018 № 302-ФЗ). Закон уже вступил в силу – с 3 сентября 2018 года, и на «камералку» по НДС инспекторам отводится два месяца. Но проверка пройдет быстрее только если у инспекторов не возникнет подозрений и вопросов к отчетности и подтверждающим документам. Если же они заподозрят малейшее нарушение, срок проверки будет продлен на месяц.

Приняв закон о повышении НДС, чиновники одновременно зафиксировали тарифы страховых взносов. С 2021 года общий тариф должен был вырасти с 30 до 34 процентов. Однако закон сохраняет ставку страховых взносов в фонды на уровне 30%.

И, наконец, еще одно нововведение с 2019 года — это отмена налога на движимое имущество юридических лиц. За движимые активы не нужно будет платить налог: они исключены из объектов налогообложения. Отмена произойдет с 2019 года. Это частично компенсирует повышение НДС, а бухгалтерам станет проще работать. При этом компании на общем режиме смогут соблюсти лимиты и перейти на УСН с 2019 года.

| Видео (кликните для воспроизведения). |

По оценке ЦБ, часть эффекта от повышения НДС проявится до начала 2019 года: годовая инфляция вырастет до 3,5-4 процентов к концу 2018 года и может временно и ненамного превысить 4-процентный таргет в 2019 году. В течение следующего года негативный эффект от повышения НДС должен быть исчерпан.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.