Предлагаем ознакомиться со статьей на тему: "ндс двойное налогообложение". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

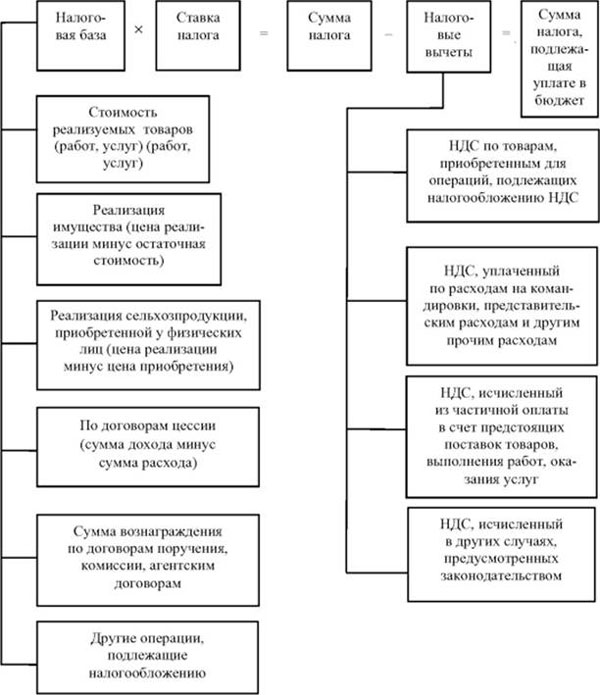

НДС – инструмент, позволяющий государству пополнять казну за счёт части добавленной стоимости, возникающей на каждом этапе производства товаров и услуг. Положения, связанные с этим налогом, регламентируются гл. 21 НК РФ и распространяются на всех плательщиков НДС, к которым относятся:

- юридические лица;

- ИП, работающие на ОСНО, а также «упрощенцы» с выручкой свыше 2 млн.руб. за последние 3 месяца;

- производители и продавцы подакцизных товаров;

- организации, осуществляющие экспортно-импортные операции.

Исчисление и уплата налога на добавленную стоимость в последнем случае представляют особую сложность. Это связано с особенностями международных торговых операций: товар, пересекающий границу, облагается налогами по обе её стороны. А как при этом считать НДС, как избежать двойного налогообложения – в этих нюансах должен обязательно разбираться бухгалтер фирмы, вышедшей на международный рынок.

В целях исчисления НДС по экспортно-импортным операциям фактом приобретения товара считается не момент пересечения им границы, не поступление его на склад, а время получения или перечисления оплаты за данную продукцию. С этого момента у компании возникает обязанность по уплате НДС.

Нередки случаи, когда оплаченный товар был повреждён или утерян при транспортировке. Как разрешаются такие казусы? Если предприятие может подтвердить этот прискорбный факт, предоставив соответствующие документы компетентных органов (полиции, таможни, санэпиднадзора и т.д.), от уплаты налога оно будет освобождено. Импортные товары, перемещаемые по закупкам в пользу государства, НДС не облагаются.

Двойное налогообложение – это ситуация, когда с одной и той же экспортно-импортной операции налоги взимаются, как минимум, дважды: с продавца и с покупателя товара при таможенном оформлении, а затем ещё и внутри страны при дальнейшей реализации. Не допустить многократной фискальной нагрузки на участников ВЭД позволяют двусторонние соглашения между странами, связанными торговыми отношениями, о взаимном зачёте налогов во избежание двойного налогообложения.

Так, при продаже продукции российского производства в Германию, уплата НДС возлагается на фирму-экспортер, немецкий же покупатель от платежа в бюджет своей страны освобождается. Аналогичное правило действует и при операции в обратном направлении – такой порядок предусмотрен соглашением, заключённым между ФРГ и РФ в мае 1996 г. Подобные договоренности имеются и с другими государствами, но не все из них действуют в реальности по ряду бюрократических причин.

Как известно, импорт – это ввоз приобретённой за рубежом продукции на территорию страны. В то же время эта же операция считается экспортом для другой стороны сделки. В момент поступления груза на границу получатель обязан произвести его растаможку. Для импортера это означает оплату таможенных пошлин и НДС, после чего покупатель сможет забрать свой товар.

НДС по импортным операциям исчисляется от стоимости товара, увеличенной на сумму таможенных и акцизных сборов по формуле:

НДС = (декларационная стоимость товара + таможенная пошлина + сумма акциза) * х %,

где х – ставка налога, которая в большинстве случаев составляет 18 % (за исключением отдельных товаров и услуг, которые облагаются по ставке 10 % и 0 %).

Такая формула расчёта НДС на импортные товары приводит к удорожанию их стоимости за счёт включения таможенных платежей. При дальнейшей реализации иностранной продукции, являющейся объектом, облагаемым налогом на добавленную стоимость, импортёр снова сталкивается с необходимостью уплатить данный налог в государственный бюджет. Если сумма налога, внесённая при растаможке, превышает налог, исчисленный при продаже товара, организация может претендовать на возврат получившейся разницы.

Что для этого необходимо.

- Поставить импортный груз на учёт.

- Собрать первичные сопроводительные документы к товару (счета-фактуры, накладные, договор о поставке, таможенная декларация, выписка с банковского счёта об оплате таможенного НДС).

- Подать декларацию по НДС в налоговую инспекцию с приложением перечисленной документации.

Возврат НДС из бюджета – задача непростая. Нужно быть готовым к долгой и тщательной камеральной проверке. Стоит отметить, что вся сделка по импорту должна быть полностью легальной и прозрачной, заключена напрямую с иностранным продавцом без каких-либо посредников, а оплата растаможки – только с банковского счёта импортера.

Возмещение импортного НДС возможно в следующих формах:

- зачёт по имеющимся у налогоплательщика долгам перед бюджетом;

- возврат причитающихся средств по реквизитам расчётного счёта организации;

- зачисление суммы в счёт будущих налоговых платежей;

- возврат или зачёт части запрошенной суммы.

Вывоз товара за рубеж позволяет делать учёт экспортного НДС по ставке 0%. Это означает, что сумма, полученная от реализации продукции, не облагается налогом на добавленную стоимость, поскольку продажа произведена не внутреннему покупателю, а иностранному партнёру. Однако для применения нулевой ставки продавец обязан доказать факт перемещения товара за пределы страны в режиме экспорта.

Основанием для возмещения экспортного НДС является предоставление в налоговые органы пакета документов:

- контракт на поставку продукции зарубежному контрагенту;

- банковская выписка о поступлении оплаты по договору;

- таможенная декларация с отметкой таможни о перемещении груза;

- сопроводительные документы, также отмеченные на таможенном пункте пропуска.

Указанные документы в течение 180 дней с момента получения оплаты от покупателя должны быть переданы в ИФНС вместе с декларацией по НДС. При нарушении сроков либо неполном комплекте подтверждающих документов НДС по экспортным операциям к зачёту не принимается. В этом случае налоговая вправе сделать доначисление по налогу по ставке 10 или 18 % и вменить организации пени, уведомив налогоплательщика в 10-дневный срок об отказе в возмещении с указанием причины.

Если с документами все в порядке, а требование возмещения налога обоснованно, возврат экспортного НДС происходит путём перечисления на расчётный счёт налогоплательщика либо в форме списания текущих и будущих задолженностей.

Неправомерное получение возврата НДС из бюджета является мошенничеством, чем и объясняются достаточно жёсткий подход налоговых органов к проверке импортно-экспортных операций и частые отказы в возмещении. Участник ВЭД при наличии обоснованных возражений может подать апелляцию на решение ИФНС или обратиться в арбитраж для защиты своих интересов в судебном порядке.

Налогообложение при торговле с заграницей или Как считать НДС

Начисление и уплата НДС при экспорте и импорте имеет свои особенности. У предприятий, занимающихся ввозом-вывозом товаров с территории России, возникает множество вопросов по уплате НДС на таможне и по вычетам налога.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – просто позвоните, это быстро и бесплатно !

Как правило, импортно-экспортные операции облагаются налогом на добавленную стоимость (НДС). Это, по сути, единственный фискальный инструмент, который государство может сразу (в течение налогового периода) получить с предприятий, занятых в сфере импорта-экспорта. Остальные налоги (прибыль, имущество) уплачиваются по результатам хозяйственной деятельности, и в конечном итоге их может и не быть (при понесенных убытках или окончательной амортизации имущества).

Кроме этого, при операциях импорта-экспорта возможны таможенные сборы и пошлины, особенно если дело касается ввоза техники, машин, сельхозпродукции, а также вывоза сырья и природных ископаемых. Делается это с целью увеличения привлекательности развития внутренних производств в сферах переработки, сельского хозяйства и машиностроения.

Моментом исчисления налога на добавленную стоимость считается время поступления оплаты (или перечисления денег) за товары. То есть продаете вы товар или приобретаете его за границей, как только деньги поступили на ваш счет, с них сразу исчисляется налог, за исключением случаев утери или порчи товара при перевозке. Об этом должны быть представлены подтверждающие факт гибели или порчи товара документы (заключения полиции, санэпидемнадзора и других органов). Также налогом не облагаются товары, приобретенные и переданные в пользу государства.

Двойное налогообложение возникает тогда, когда один и тот же налог исчисляется с одной и той же хозяйственной операции более одного раза. Этому также может способствовать отсутствие взаимных соглашений между страной-экспортером и государством-импортером о зачете налогов.

Например, между Российской Федерацией и ФРГ есть Соглашение об избежании двойного налогообложения, принятое 29 мая 1996 года, в котором прописано, что налоги от финансово-хозяйственной деятельности взимаются только на территории той страны, где эта деятельность была осуществлена. То есть если вы продаете лес, добываемый в России, вашему партнеру из Германии, то и налог вы перечисляете только в бюджет России. А ваш немецкий компаньон избавлен от уплаты налога на территории ФРГ. То же самое делает он, если поставляет вам немецкие автомобили или технику (за исключением таможенных сборов, которые перечисляются по другому коду КБК.

Подобные международные договоренности Российская Федерация заключила на текущий момент еще с 156 странами мира, но из них рабочими считаются только 80 (в связи с бюрократическими проволочками разных государств).

Под импортом будем понимать ситуацию, когда товар ввозится в страну. Оговариваем этот момент неспроста. Для продающей стороны — это будет считаться экспортной операцией. Товар поставляется на таможню, и с него снимаются обязательства обратного вывоза. То есть, по сути, товар становится заложником таможенной службы. Пока вы не произведете растаможку, получить свой товар вы не сможете. Как происходит растаможка товара?

При растаможке уплачиваются таможенные платежи и импортный НДС. Платятся эти суммы импортером.

Кроме того, если учитывать характер ввозимого товара, он может быть полностью освобожден от уплаты НДС. Однако если налог все же нужно платить, то он взимается со стоимости товара, таможенного сбора и акциза (если последний предусмотрен). То есть сумма налога увеличивается за счет дополнительных пошлин. Это, к сожалению, впоследствии отражается и на отпускной стоимости товара.

Иногда в соответствии с порядком таможенного законодательства предприятие может быть освобождено от уплаты НДС на импортные товары. Однако это не исключает законных требований налоговой службы по уплате налога уже на территории страны. В каждом отдельном случае для правильного налогового администрирования стоит консультироваться у специалистов и налоговых работников.

Для расчета суммы НДС по товарам, ввозимым в страну, нужно руководствоваться следующими формулами:

НДС = ((Таможенная стоимость товара + Сумма пошлины + Акциз)*Ставка налога)/100

Если товар не облагается таможенной пошлиной или акцизом, то эти величины просто исключаются из расчета.

После того как НДС уплачен в бюджет, его можно поставить в зачет (для возврата части суммы налога — возмещение импортного НДС). Для этого необходимо:

- принять на учет ввезенный товар;

- предоставить в налоговый орган первичные документы на товар (накладные, счета-фактуры);

- ввезенные товары должны быть признанны объектами, облагаемыми НДС.

Операцию вывоза товара за пределы страны будем называть экспортной. Учет экспортного НДС осуществляется по нулевой ставке как продукции, вывозимой за рубеж. Кроме товаров, НДС с нулевой ставкой облагаются работы и услуги, предоставляемые за рубежом российскими компаниями. То есть, если вы сидите в Москве, а делаете сайт или разрабатываете программное обеспечение для фирмы, работающей в США, вы имеете право облагать стоимость своих услуг налогом на добавленную стоимость по нулевой ставке.

Показанный налог по экспортной операции можно поставить в зачет. Для этого обязательно нужно предоставить следующие документы:

- договор на поставку продукции иностранному покупателю или оказание услуг зарубежному клиенту;

- выписку любого российского банка, подтверждающую поступление средств на расчетный счет налогоплательщика из-за рубежа;

- таможенную декларацию на вывозимый товар с отметкой российского таможенного органа, производившего вывоз товара за рубеж в режиме экспорта;

- копию транспортного листка с отметкой пограничной службы о том, что товар был вывезен за пределы Российской Федерации.

Все документы для возврата экспортного НДС надо предоставить в срок 180 календарных дней со дня поступления оплаты.

Если какого-то из вышеперечисленных документов нет, то НДС облагается вся сумма, полученная за товары и услуги иностранному партнеру по ставке, предусмотренной налоговым законодательством на конкретный товар (услугу).

Однако тут стоит иметь в виду, что в соответствии со ст. 149 НК РФ существуют два перечня товаров и услуг, по которым налогоплательщик имеет (и не имеет) право отказаться от уплаты НДС.

При уплате НДС при экспортных операциях налогоплательщик в трехмесячный срок с момента подачи отчетности имеет право потребовать возмещение уплаченного налога. Для этого вместе с декларацией в налоговый орган предоставляются документы, подтверждающие право налогоплательщика на возмещение НДС. Налоговая инспекция проверяет все документы, правильность исчисления налога и отнесения его сумм к возмещению экспортного НДС и в случае отрицательного ответа обязана в десятидневный срок предоставить мотивированный ответ о причине отказа.

В противном случае НДС возмещается, идет в зачет уплаченного налога в будущем налоговом периоде либо возвращается налогоплательщику.

В случае если у вас как налогоплательщика есть недоимки, штрафы и пени по НДС перед бюджетом, суммами возмещения они покрываются в первую очередь.

Ставка НДС с импортно-экспортных операций зависит от продукции, которая ввозится (или вывозится). Она может быть 10% или 18% в зависимости от вида товара в рамках налогового законодательства, общего для всех видов НДС (подробнее об этом в статье об НДС на нашем сайте).

По сути, она та же самая, что и при уплате НДС по операциям внутри страны. Заполняться должны те листы, в которых отражается импорт (или экспорт).

Финансисты уточнили, в каких случаях не возникает двойного налогообложения НДС

Минфин России разъяснил, что если законодательство по НДС иностранного государства, с резидентом которого российским лицом заключается контракт на выполнение работ (оказание услуг), основано на тех же принципах определения места реализации работ (услуг) в целях налогообложения НДС, то двойного налогообложения этим налогом не возникает.

Однако на практике не исключены случаи, когда в двух государствах имеются различные подходы к определению места реализации работ (услуг) в налоговом законодательстве. При этом каких-либо методов устранения возникающего в этом случае двойного налогообложения НДС в Налоговом кодексе РФ не предусмотрено (письмо Департамента налоговой и таможенной политики Минфина России от 12 сентября 2017 г. № 03-07-08/58779).

Напомним, что согласно мировой практике применения НДС основным принципом является взимание этого налога по месту деятельности продавца работ (услуг). В России данный порядок определен подп. 5 п. 1 ст. 148 НК РФ. Исключения составляют работы (услуги), перечисленные в подп. 1-3 п. 5 ст. 148 НК РФ.

Узнать, как избежать двойного налогообложения НДС при ведении проектных работ за рубежом, можно в “Энциклопедии решений. Налоги и взносы” интернет-версии си стемы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Вместе с тем при определении места реализации по некоторым работам (услугам) за основу принимается место деятельности их покупателя. К таким работам (услугам), например, относятся консультационные, юридические, бухгалтерские, инжиниринговые, рекламные услуги, услуги по обработке информации, НИОКР, услуги по аренде движимого имущества (за исключением наземных автотранспортных средств), передаче в собственность или переуступке патентов, лицензий, торговых марок, авторских или иных аналогичных прав, а также ряд других работ (услуг), перечисленных в подп. 4 п. 1 ст. 148 НК РФ.

Соглашения об избежании двойного налогообложения (перечень)

Соглашение об избежании двойного налогообложения, заключенное между странами, позволяет снизить налоговую нагрузку на налогоплательщиков. На сегодня Россия заключила более 80 таких соглашений об избежании двойного налогообложения с различными государствами.

Двойное налогообложение в России Чтобы избегнуть двойное налогообложение.

российское правительство заключает с правительствами других стран соглашения, которые помогают развитию отношений резидентов этих двух стран при совершении сделок. такие соглашения помогают освободить бизнес от непомерного налогового бремени, которое может возникать при выплате доходов резидента одной страны резиденту другой страны. в указанных соглашениях по договоренности на международном уровне некоторые виды сделок освобождаются одной из стран от уплаты налога либо же устанавливаются какие-то льготные условия по уплате данного вида налога с доходов. alt=»Ндс двойное налогообложение»>

Об избежании двойного налогообложения (НДС) с Молдовой

Пытаемся провести платежи по договору с фирмой в Кишиневе, однако валютный контроль нашего банка, рассмотрев договор, настаивают на том, что мы, как агенты по НДС должны заплатить в России НДС в бюджет, тогда как фирма в Кишиневе также должна заплатить его в Кишиневе. Предмет договора:

«Исполнитель обязуется по заданито 3аказчика за вознаграждение оказывать услуги по разработке, поддержке и консультированию пользователей программного обеспечения»

. Мы — Заказчик. В соответствии с Соглашением между Правительством Российской Федерации и Правительством Республики Молдова об избежании двойного налогообложения доходов и имущества и предотвращении уклонения от уплаты налогов от 12.04.1996, НДС уплачивается только в одной из стран-участников Договора.

Можно ли что-то предпринять по существу требований банка, или соглашаться на агентство по НДС и пытаться засчитывать его в Кишиневе?

НДС – инструмент, позволяющий государству пополнять казну за счёт части добавленной стоимости, возникающей на каждом этапе производства товаров и услуг. Положения, связанные с этим налогом, регламентируются гл.

21 НК РФ и распространяются на всех плательщиков НДС, к которым относятся:

- ИП, работающие на ОСНО, а также «упрощенцы» с выручкой свыше 2 млн.руб. за последние 3 месяца;

- производители и продавцы подакцизных товаров;

- организации, осуществляющие экспортно-импортные операции.

- юридические лица;

Исчисление и уплата налога на добавленную стоимость в последнем случае представляют особую сложность. Это связано с особенностями международных торговых операций: товар, пересекающий границу, облагается налогами по обе её стороны.

Международные соглашения об избежании двойного налогообложения

— международные соглашения, которые заключают между собой государства, с целью исключить двойное обложение налогом доходов и имущества граждан и организаций – один раз в одном государстве и другой раз в другом.

Российская организация выплачивает иностранной организации дивиденды. Налоговый кодекс России устанавливает, что при выплате дивидендов, российская организация, как налоговый агент, должна удержать и перечислить в бюджет налог по ставке 15%.

| Видео (кликните для воспроизведения). |

Главная > МАТЕРИАЛЫ > Ежегодно в США на постоянное и временное место жительства переезжает 1,5 миллиона человек.

- прозрачное законодательство;

- высококвалифицированная рабочая сила;

- соблюдение законов.

- благоприятная бизнес среда с предпринимательским духом;

- эффективная система налогооблажения;

Однако, какими бы продуманными и грамотными не были законы, даже в США предприниматели сталкиваются с трудностями.

Почему продать подержанное авто без посредников скоро будет невозможно

Автодилеры пытаются заставить украинцев покупать б/у машины исключительно в салонах.

Операции по НДС избавят от двойного налогообложения

Случаи двойного налогообложения НДС при страховании риска неисполнения договорных обязательств будут исключены. Правительство одобрило соответствующий законопроект и направило его в Госдуму. читайте также

Проект федерального закона «О внесении изменения в статью 162 Налогового кодекса РФ подготовлен Минфином во исполнение постановления Конституционного Суда Российской Федерации от 1 июля 2015 года №19-П.

КС РФ признал незаконной правоприменительную практику, в соответствии с которой от налогоплательщика — поставщика товаров, заключившего договор страхования риска, требуют включения в налоговую базу по НДС помимо стоимости реализованных товаров суммы страховой выплаты, полученной им в связи с нарушением покупателем обязательства по оплате товаров, если такой налогоплательщик исчислил налог с операции по реализации товаров в момент их отгрузки.

Основной принцип налогообложения в Гонконге – взимание налогов по территориальному признаку.

что означает следующее: гонконгская компания не подлежит уплате налогов, если она осуществляет деятельность не на территории Гонконга, и соответственно, источник дохода компании находится за пределами Гонконга. Чтобы определить, ведется ли деятельность компании за пределами Гонконга, все операции, осуществляемые компанией (включая клиентские запросы по ценам, места отправки заявок от клиентов, места оформления заказа и обработки заказа и т.д.) будут определяться с точки зрения того, какие процессы производятся именно на территории Гонконга, а какие – нет.

Место нахождения банковских счетов компании при этом является несущественным признаком. Если доход от коммерческой деятельности основывается на получении комиссионных от обеспечения безопасности покупателей товаров или поставщиков товаров по требованию покупателей, то источник дохода будет определен в том месте, где осуществляется деятельность комиссионных агентов.

161 Налогового кодекса РФ, при реализации услуг, местом реализации которых является территория РФ, налогоплательщиками – иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база исчисляется как сумма дохода от реализации этих услуг с учетом налога. Чтобы определить, было ли место реализации услуги на территории РФ, необходимо воспользоваться ст.

148 НК РФ, для которой ключевым моментом в определении места реализации услуги является вид услуги. Если местом реализации услуг все-таки является территория РФ, то согласно ст.

Двойной НДС при импорте обычно связывают с необходимостью уплаты вначале (при ввозе в Россию) таможенного налога на добавленную стоимость, а затем – уже в ИФНС – с суммы дохода за иностранного поставщика (при этом российский предприниматель или организация выступает в качестве налогового агента). Проблемы с двойным НДС при импорте может возникать при неверной интерпретации ст. 160 – 161 НК РФ. Чтобы этого избежать, нужно воспользоваться следующим приемом.

Уплатить налог на добавленную стоимость на таможне при таможенном оформлении (товар не будет выпущен под выбранную таможенную процедуру, пока не уплачены все таможенные платежи, включая косвенные налоги). Поставить сумму, уплаченную на таможне к возмещению, а при продаже товара в РФ (если он ввозился с целью последующей реализации) начислить НДС.

Избежание двойного налогообложения по НДС при импорте товаров с авансовыми платежами сложнее. Так, российский хозяйствующий субъект при получении аванса от другого российского лица (покупателя) обязан заплатить НДС с аванса, после чего оплатить аванс поставщику за рубежом без НДС, а при ввозе товаров в РФ – заплатить НДС с налоговой базы при импорте. К сожалению, российским законодательством никак не регулируется освобождение от двойного налогообложения по НДС при импорте с авансовыми платежами, и единственный выход – перекладывать НДС на покупателя, включая в счет по авансу НДС.

В случае постоянных партнерских отношений с иностранным контрагентом можно попробовать получить отсрочку платежа ему (обычно, на срок в 30 – 60 дней с момента отгрузки – для Европы и США – или с момента выставления инвойса). Если этого не получится сделать, тогда сумма НДС закладывается в аванс или покрывается из маржи.

Конституционный суд признал законным двойное обложение акцизами одного и того же товара

Конституционный Суд РФ в определении от 13.03.2018 № 592-О отказал в рассмотрении жалобы организации, которая оспаривала конституционность отдельных положений НК РФ. Об этом написала пресс-служба ФНС РФ.

Речь шла о праве применять вычет по акцизу за алкогольную и (или) подакцизную спиртосодержащую продукцию при возврате покупателем подакцизных товаров.

Налогоплательщик представил в инспекцию декларацию, в которой заявил вычет уплаченного акциза по возвращенной продукции. По НК РФ производитель алкогольной и (или) подакцизной спиртосодержащей продукции не имеет права на вычет уже уплаченного акциза в случае ее возврата. Налогоплательщик посчитал, что, если он уплатит акциз при повторной реализации возвращенной ему продукции, возникнет двойное налогообложение.

По результатам камеральной проверки инспекция отказала в вычете, оштрафовала производителя за неполную уплату акцизов, доначислила акциз и пени.

Налогоплательщик, не согласившись с инспекцией, обратился в суд. Суды оставили решение налогового органа в силе. Они указали, что налогоплательщик имеет право на вычет по акцизу в случае возврата покупателем подакцизных товаров за исключением алкогольной и (или) подакцизной спиртосодержащей продукции.

Налогоплательщик обратился с жалобой в Конституционный Суд РФ. Он ссылался на двойное налогообложение и нарушение принципа равенства производителей алкогольной и (или) подакцизной спиртосодержащей продукции по сравнению с другими плательщиками акциза.

Конституционный Суд РФ пришел к выводу, что оспариваемые нормы НК РФ не нарушают конституционные права налогоплательщиков. Конституционный Суд РФ отметил, что объектом обложения акцизами является реализация, а не сам товар. Каждая операция по реализации алкогольной и (или) подакцизной спиртосодержащей продукции ее производителями подлежит обложению акцизом – независимо от того, осуществляется ли реализация вновь произведенного товара или же ранее возвращенного покупателем. Таким образом, двойного налогообложения не возникает.

Акцизы на бензин + транспортный налог = двойное налогообложение? Нет!

Статьей 13 НК определены федеральные налоги и сборы, к которым относятся акцизы. В перечень подакцизных товаров, в том числе, входят автомобильный бензин, дизельное топливо.

Объектом налогообложения признаются операции по реализации на территории РФ лицами произведенных ими подакцизных товаров. Таким образом, плательщиками акцизов являются производители нефтепродуктов и покупатели (получатели) нефтепродуктов, имеющие свидетельство о регистрации лица, совершающего операции с нефтепродуктами.

Статьей 14 НК установлен перечень региональных налогов, в который включен транспортный налог.

Объектом налогообложения признаются транспортные средства.При этом транспортным налогом облагаются не только автомобили, но и воздушные и водные транспортные средства, не использующие дорожное покрытие.

Исходя из вышеуказанного следует, что налогообложению акцизами и транспортным налогом подлежат разные объекты. Таким образом, двойного налогообложения не происходит.

Такой вывод сделан в письме ФНС № БС-2-21/279@ от 07.03.2017.

Налоговики, доказывая отсутствие двойного налогообложения также уточнили, что плата в «Платон», охраняемые парковки, ежегодное прохождение техосмотра, ОСАГО, платные въезды в города – не относятся к налогам и сборам, регулируемым НК.

ИП не может зачесть уплаченный в Латвии налог в счет налога по УСН

Минфин в письме № 03-11-11/69177 от 23.11.2016 поведал о невозможности зачета предпринимателем налога, удержанного в Латвии с доходов физлица – резидента РФ, в счет уплаты налога при УСН.

В настоящее время между Правительством Российской Федерации и Правительством Латвийской Республики действует Соглашение об избежании двойного налогообложения и о предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал от 20.12.2010, действие которого распространяется на налог на прибыль организаций, НДФЛ, налог на имущество организаций, налог на имущество физических лиц.

Между тем УСН для ИП заменяет собой не только уплату НДФЛ, но также и освобождает от обязанности уплаты налога на имущество физических лиц и НДС, положения Соглашения не распространяются на УСН. Следовательно, данная система налогообложения не является аналогичной налогам, на которые распространяется Соглашение.

Исходя из этого зачет суммы налога, удержанного в Латвийской Республике с доходов физического лица, являющегося резидентом Российской Федерации, в счет исполнения обязательств по уплате на территории Российской Федерации налога, уплачиваемого в связи с применением УСН, не производится.

Налог с дивидендов, уплаченный в Армении можно зачесть в счет российского налога на прибыль

Минфин в письме № 03-08-05/29357 от 23.05.2016 г. рассмотрел обращение о применении статьи 11 Соглашения между Правительством Российской Федерации и Правительством Республики Армения об устранении двойного налогообложения.

Соглашением устанавливается первоочередное право на налогообложение процентов за государством, в котором проценты возникают, но ограничивается использование такого права установлением максимального уровня удерживаемого налога, который не может превышать 10 процентов.

Таким образом, доход российского общества в виде процентов подлежит налогообложению у источника выплаты (в Республике Армения) с применением ставок не выше 10 процентов. При этом налог, уплаченный у источника, может быть зачтен при уплате налога на прибыль организаций в Российской Федерации согласно положениям статьи 311 Налогового кодекса Российской Федерации и положениям статьи 22 Соглашения.

В «черный список» ФНС России включены более 100 государств. Обзор документов

Из каких государств КИК не смогут получить освобождение от налога на прибыль.

НДС при страховании обязательств покупателя: поправки в НК РФ одобрены в Госдуме

Депутаты Госдумы одобрили накануне в первом чтении правительственный законопроект № 968427-6 с поправками в порядок исчисления налоговой базы по НДС.

Поправки в НК РФ касаются порядка включения в базу по НДС страховых выплат по договорам страхования риска неисполнения договорных обязательств контрагентом.

Напомним, в настоящее время в базу по НДС включаются суммы полученных поставщиком таких страховых выплат, если страхуемые договорные обязательства предусматривают реализацию товаров, облагаемых НДС. Данные нормы содержит подпункт 4 пункта 1 статьи 162 НК РФ.

Конституционный суд РФ усмотрел в этом признаки двойного налогообложения и предписал властям внести поправки в НК РФ.

В этой связи законопроект предусматривает, что в базу по НДС будут включаться такие суммы только в том случае, если налогоплательщик не исчислил НДС на день отгрузки контрагенту товаров.

В правительстве поясняли, что данный законопроект позволит исключить возможность двойного налогообложения при использовании налогоплательщиками договоров страхования риска неисполнения договорных обязательств покупателями.

Власти исключат двойное налогообложение НДС при страховании обязательств покупателя

Правительство РФ направила в Госдуму законопроект с поправками в порядок исчисления налоговой базы по НДС. Соответствующее распоряжение от 30 декабря 2015 года №2745-р опубликовано на сайте Правительства РФ.

Поправки в НК РФ касаются порядка включения в базу по НДС страховых выплат по договорам страхования риска неисполнения договорных обязательств контрагентом.

Напомним, в настоящее время в базу по НДС включаются суммы полученных поставщиком таких страховых выплат, если страхуемые договорные обязательства предусматривают реализацию товаров, облагаемых НДС. Данные нормы содержит подпункт 4 пункта 1 статьи 162 НК РФ.

Конституционный суд РФ усмотрел в этом признаки двойного налогообложения и предписал властям внести поправки в НК РФ.

В этой связи законопроект предусматривает, что в базу по НДС будут включаться такие суммы только в том случае, если налогоплательщик не исчислил НДС на день отгрузки контрагенту товаров.

В правительственной пресс-службе поясняют, что данный законопроект позволит исключить возможность двойного налогообложения при использовании налогоплательщиками договоров страхования риска неисполнения договорных обязательств покупателями.

Перерегистрация автомобиля: транспортный налог взимается дважды

Минфин РФ в своем письме № 03-05-06-04/42157 от 22 июля 2015 г. приводит разъяснения об уплате транспортного налога в случае смены в течение года собственника транспортного средства.

Ведомство напоминает, что при исчислении транспортного налога месяц регистрации транспортного средства, а также месяц снятия его с учета, принимаются за полный месяц.

В письме отмечается, что определяющим фактором для исчисления суммы транспортного налога в отношении транспорта, которое в течение года ставилось на учет или снималось с него, является количество полных месяцев владения тем или иным налогоплательщиком.

В этой связи в случае смены в течение года собственника налог уплачивается отдельно каждым из них исходя из количества полных месяцев, в течение которых транспортное средство было на них зарегистрировано.

Несмотря на то, что оба собственника (бывший и новый) уплачивают транспортный налог за одно и то же транспортное средство, это не приводит к двойному налогообложению.

Использование соглашений об избежании двойного налогообложения российскими компаниями

В рамках настоящего материала предлагается рассмотреть некоторые наиболее важные формально-юридические аспекты использования соглашений об избежании двойного налогообложения в России и связанную с ними арбитражную практику.

О способах исключения возможности применения к российской компании концепции «фактического права на доход» в случае сотрудничества с иностранным партнером и получения от него финансирования

Напомним, что с точки зрения правила «фактического права на доход» льготы по соглашению об избежании двойного налогообложения предоставляются организациям – резидентам договаривающихся государств только в том случае, если они являются конечными выгодоприобретателями по договору (и, соответственно, имеют право самостоятельно распоряжаться полученным доходом).

ФНС — за учет иностранных налогов в российских расходах

Налоговая служба разрешает организациям учитывать в расходах при расчете налога на прибыль уплаченные ими за границей налоги, по которым Налоговым кодексом не предусмотрен порядок устранения двойного налогообложения. Тем самым налоговики открыто спорят с вышестоящим финансовым ведомством.

23 июня 2011 в Москве пройдет конференция, посвященная международным холдингам и проблемам нерезидентных компаний.

В рамках конференции будут обсуждаться следующие вопросы:

– Ревизия соглашений об избежании двойного налогообложения России с зарубежными странами;

– Налоговые обязательства нерезидентных компаний в России;

– Структура владения и управления иностранными компаниями, полномочия директоров и акционеров, особенности законодательства стран Общего права. Акционерное соглашение как инструмент регулирования интересов собственников;

-Общие характеристики, различия и особенности трастовых структур, созданных в рамках Общего и Континентального права. Какие задачи решают трасты и фонды?

| Видео (кликните для воспроизведения). |

Конференция состоится в отеле Хилтон Москоу Ленинградская по адресу: Каланчевская, д. 21/40, зал Ленинград.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.