Предлагаем ознакомиться со статьей на тему: "ндфл с продажи автомобиля". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Какой налог с продажи машины более / менее 3 лет в 2019 году

При продаже автомобиля у многих автовладельцев возникает резонный вопрос – нужно ли платить какой-либо налог государству? Данная статья позволит разобраться в тонкостях налогообложения в данном случае.

Согласно ст. 208 НК РФ реализация имущества, находящегося в Российской Федерации и принадлежащего физическому лицу (в данном случае автомобиля) относится к доходам, полученных от источников в Российской Федерации. А доходы, как известно, являются налоговой базой для исчисления и уплаты налога на доходы физических лиц.

При расчёте размера НДФЛ необходимо учитывать:

- стоимость автомобиля при купле;

- стоимость автомобиля при продаже;

- срок владения транспортным средством.

Имущественный вычет, позволяющий уменьшить налоговую базу, составляет 250 000 рублей в год. Использовать его можно лишь один раз в год.

Сергеев С.С. продал автомобиль, которым владел 1 год, за 380 000 рублей. При покупке автомобиль стоил 300 000 рублей.

Расчёт может быть произведён двумя путями:

Вариант расчёта

Таким образом, Сергееву С.С., безусловно, выгоднее произвести уплату НДФЛ с учётом первоначальной стоимости автомобиля. В случае, если документы, подтверждающие первоначальную стоимость машины, утрачены (или машина подарена) – в расчёт берётся стоимость, установленная при продаже, которую можно уменьшить на размер имущественного вычета (250000 рублей).

Сергеев С.С. в течение 1 года владеет двумя автомобилями (стоимостью 380 000 и 260 000 рублей), которые решил выставить на продажу. Документов, подтверждающих стоимость автомобилей при покупке не обнаружилось (оказались утрачены). В данном случае Сергеев С.С. имеет право уменьшить налоговую базу лишь на 1 транспортное средство.

Таким образом, расчёт может выглядеть следующим:

- ((380000-250000)+260000)*13%=50700 рублей

- ((260000-250000)+380000)*13%=50700 рублей

Как видно из расчёта, размер налога не меняется независимо от того, к стоимости какого автомобиля будет применён имущественный вычет.

В данном случае Сергееву С.С. целесообразно обратиться в ИФНС с письменным запросом стоимости автомобилей при покупке, т.к. данные о стоимости транспортного средства передаются в ИФНС ГИБДД.

Уплата НДФЛ при продаже машины, находящейся во владении менее трёх лет

Владение автомобилем менее трёх лет означает владение транспортным средством менее 36 месяцев. Если автомобиль находился в собственности владельца 37 месяцев, то в данном случае будет идти речь о владении машиной сроком более трёх лет, что автоматически освобождает автовладельца от уплаты НДФЛ в случае её продажи (п.17.1 ст. 217 НК РФ).

Срок владения транспортным средством исчисляется не с даты регистрации автомобиля в ГИБДД, а с даты, указанной в договоре купли-продажи.

Не все продавцы автомобилей обязаны производить уплату НДФЛ:

В какие сроки нужно произвести уплату НДФЛ при продаже машины?

Сергеев С.С. продал автомобиль в ноябре 2017 года. Налоговую декларацию он обязан предоставить до 30 апреля 2018 года, а произвести уплату налога до 15 июля 2018 года.

Какие документы нужны для уплаты НДФЛ при продаже машины?

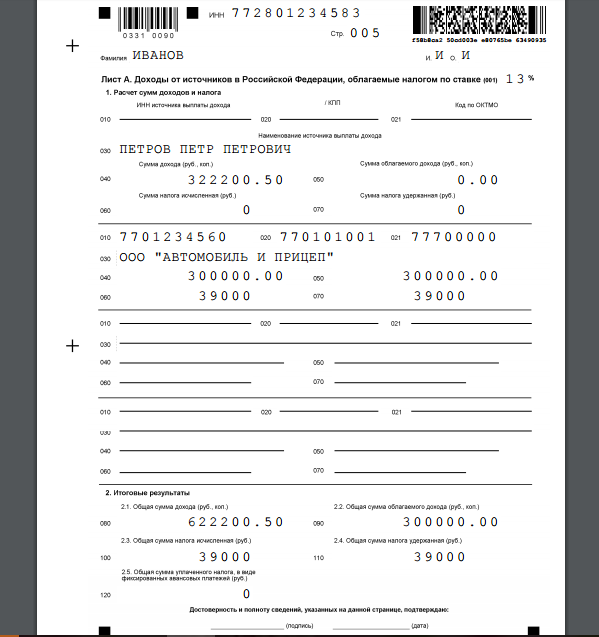

Для уплаты НДФЛ при продаже машины необходимо заполнить налоговую декларацию по налогу на доходы физических лиц, заполнить которую можно в режиме онлайн на сайте Федеральной налоговой службы www.nalog.ru.

К налоговой декларации необходимо предоставить документы, подтверждающие факт оплаты:

- договор купли-продажи;

- расписка продавца в получении наличных денежных средств;

- справка-счёт (если автомобиль был приобретён в салоне или у индивидуального предпринимателя);

- кассовый чек;

- платёжное поручение.

Какие можно уменьшить налоговую базу при продаже машины?

Для уменьшения налоговой базы при расчёте НДФЛ возможно учесть часть расходов:

Какие расходы не могут повлиять на размер налоговой базы?

Не все расходы, понесённые автовладельцем при покупке автомобиля, могут повлиять на размер налоговой базы для исчисления НДФЛ. К таким расходам относятся следующие:

- уплата процентов по кредиту в случае, если автомобиль был приобретён посредством кредитного займа;

- любые виды страхования;

- уплата любого вида задолженности за прежнего собственника машины.

- Могу ли я приложить к декларации кредитный договор, где указана стоимость автомобиля с учётом уплаченных процентов?

Ответ: В кредитном договоре будет отражена непосредственно стоимость транспортного средства, повлияющая на размер НДФЛ. Размер процентов, уплаченных по кредиту, в расчёт налога приниматься не может.

- При покупке автомобиля платёжные документы были оформлены на супругу, а сам автомобиль на меня. Как в данном случае расценивается налоговая база?

Ответ: В Вашем случае будет идти речь об имуществе, приобретённом в совместную собственность. При предоставлении декларации 3-НДФЛ приложите свидетельство о регистрации брака, подтверждающее совершение сделки в качестве совместного приобретения.

- Я продал автомобиль за сумму большую, чем покупал. Понимаю, что должен уплатить НДФЛ, но уже больше двух лет нигде не работаю. Возможно ли рассчитывать на какое-то снисхождение со стороны налоговых органов?

Ответ: Налог на доходы физических лиц начисляется независимо от того работает гражданин на момент совершения сделки или нет. Имеется факт получения дохода, подлежащего налогообложению. Уплату НДФЛ в данном случае производить придётся.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Добрый день, уважаемый читатель.

Каждому автовладельцу рано или поздно приходится столкнуться с необходимостью продажи собственного автомобиля. Причины продажи могут быть совершенно разными, однако сегодня речь пойдет не о них.

Думаю, для Вас не секрет, что в настоящее время все сделки по продаже имущества облагаются подоходным налогом. Это относится и к сделкам, направленным на продажу автомобиля.

Размер налога на продажу автомобиля зависит от нескольких факторов, которые и будут рассмотрены в этой статье. Кроме того, речь пойдет о ситуациях, в которых подоходный налог с продажи автомобиля можно не платить на вполне законных основаниях.

Даже если Вы в ближайшее время не собираетесь продавать автомобиль, рекомендую ознакомиться с текстом этой статьи. Полученная информация поможет Вам избежать лишних проблем в будущем.

Предлагаю для наглядности рассмотреть в этой статье несколько примеров продажи автомобилей:

- Автомобиль Енисей 1 был куплен в январе 2018 года за 500 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль Енисей 2 был куплен в январе 2014 года за 300 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль Енисей 3 был куплен в январе 2018 года за 200 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль Енисей 4 был куплен в январе 2018 года за 350 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль Енисейчик был куплен в январе 2018 года за 200 000 рублей и продан в сентябре 2018 года за 250 000 рублей.

В процессе изучения этой статьи Вы научитесь определять размер налога при продаже любого автомобиля и сможете без проблем вычислить размер отчислений государству для автомобилей Енисей.

Размер налога на доходы физических лиц в настоящее время составляет 13 процентов.

Применительно к автомобилям марки Енисей размер подоходного налога:

450 000 * 0.13 = 58 500 рублей.

Согласитесь, сумма достаточно внушительная. Однако целиком эту сумму платить не придется ни одному из продавцов.

Рассмотрим основные ситуации, в которых сумма налога может быть уменьшена:

Давайте еще раз поподробнее рассмотрим ситуацию с автомобилем Енисей 1 . Этот автомобиль был куплен за 500 000 рублей, а продан за 450 000 рублей. Очевидно, что в этом случае продавец вообще не получил никакого дохода, т.е. размер подоходного налога равен 0.

Однако в данном случае следует обратить внимание, что для того, чтобы освободиться от уплаты налога с продажи автомобиля, требуется подать в налоговую инспекцию декларацию с приложенными договорами купли-продажи (или их копиями). Подробнее про сроки подачи декларации речь пойдет чуть позже.

При этом договоров должно быть 2. Один из них составлен при покупке автомобиля (в январе), а другой при его продаже (в сентябре). Если договор купли-продажи автомобиля не сохранился, то следует обратиться к другим способам уменьшения налога.

Рассмотрим автомобиль Енисей 2 , который продан на 150 000 рублей дороже, чем куплен. Этот автомобиль также не будет облагаться подоходным налогом, т.к. он находился в собственности более 3-х лет. НК РФ, статья 217:

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

.

17 1 ) доходы, получаемые физическими лицами за соответствующий налоговый период:

- от продажи объектов недвижимого имущества, а также долей в указанном имуществе с учетом особенностей, установленных статьей 217 1 настоящего Кодекса;

- от продажи иного имущества, находившегося в собственности налогоплательщика три года и более.

Таким образом, длительное владение машиной может полностью освободить продавца от уплаты налога.

Если между покупкой и продажей машины прошло 3 года или более, то продавец не должен платить налог и подавать декларацию.

Владелец автомобиля может рассчитывать на получение налогового вычета в том случае, если он не смог полностью избежать уплаты налогов по одному из вышеприведенных способов.

К данному пункту относятся автомобили Енисей 3 и Енисейчик , которые были проданы дороже, чем куплены и находились в собственности менее 3-х лет. Кроме того, к этому же пункту относится и владелец автомобиля Енисей 1 , если он потерял договор о покупке автомобиля.

Статья 220 Налогового кодекса:

Статья 220. Имущественные налоговые вычеты

.

2. Имущественный налоговый вычет, предусмотренный подпунктом 1 пункта 1 настоящей статьи, предоставляется с учетом следующих особенностей:

1) имущественный налоговый вычет предоставляется:

.

в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи иного имущества (за исключением ценных бумаг), находившегося в собственности налогоплательщика менее трех лет, не превышающем в целом 250 000 рублей;

Итак, что означает налоговый вычет в размере 250 000 рублей? В данном случае из стоимости автомобиля при продаже будут вычтены 250 000 рублей, а с оставшейся суммы нужно будет заплатить налог с продажи автомобиля.

Енисей 1 : (450 000 – 250 000) * 0.13 = 26 000 рублей.

Енисей 3 : (450 000 – 250 000) * 0.13 = 26 000 рублей.

Енисейчик (250 000 – 250 000) * 0.13 = 0 рублей.

Заметьте, автомобиль проданный за 250 000 рублей или дешевле не облагается налогом с продажи. Однако имейте в виду, что налоговый вычет в размере 250 000 рублей предоставляется только 1 раз в год.

Например, при одновременной продаже автомобилей Енисей 3 и Енисейчик сумма налога составит:

(450 000 + 250 000 – 250 000) * 0.13 = 58 500 рублей.

Существует еще один вариант уменьшения суммы налога – уменьшение дохода на сумму расходов. Статья 220 Налогового кодекса Российской Федерации, часть 2:

2) вместо получения имущественного налогового вычета в соответствии с подпунктом 1 настоящего пункта налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Это вариант имеет смысл использовать, если автомобиль продан дороже, чем куплен.

Способ хорошо подходит для продажи автомобиля Енисей 4 (он куплен за 350 000 рублей и продается за 450 000 рублей).

В этом случае величина налога составит:

Енисей 4 : (450 000 – 350 000) * 0.13 = 13 000 рублей.

Если в той же ситуации воспользоваться вычетом в размере 250 000, то величина налога будет значительно больше:

Енисей 4 : (450 000 – 250 000) * 0.13 = 26 000 рублей.

Тем не менее бывают случаи, когда приходится использовать второй вариант. Например, если договор покупки автомобиля утерян и его невозможно предоставить в налоговую.

Обратите внимание, нельзя воспользоваться одновременно (для одного и того же автомобиля) вычетом в размере 250 000 и уменьшить доходы на стоимость расходов. Разрешается выбрать только один из вариантов.

Итак, еще раз приведу перечень ситуаций, в которых налог с продажи автомобиля можно не уплачивать:

- Стоимость автомобиля при продаже меньше стоимости при покупке;

- Владение автомобилем 3 года или более;

- Стоимость продажи автомобиля составляет 250 000 или менее.

Во всех остальных случаях при продаже автомобиля придется заплатить налог. Кстати, начиная с 2011 года продажу автомобиля можно выполнить по упрощенной схеме, не снимая автомобиль с учета.

В следующей таблице приведены оптимальные варианты для самых распространенных ситуаций:

Начнем с того, что не всякая продажа автомобиля образует для ее бывшего собственника доход, облагаемый НДФЛ. Так, если гражданин продал машину, которой владел больше 3 лет, то стоимость ее продажи не облагается НДФЛ (п. 17.1 ст. 217 НК РФ). А если облагаемого дохода у физического лица нет, то и подавать декларацию 3-НДФЛ не нужно (Письмо Минфина от 30.05.2018 N 03-04-05/36698 ).

Отметим, что при продаже транспортных средств, которым более 3 лет, дохода не возникает у граждан, которые (п. 17.1 ст. 217 НК РФ):

- являются налоговыми резидентами РФ, т. е. фактически находились в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ);

- не использовали проданное авто в предпринимательской деятельности.

Если же будет продана машина, которой гражданин владел менее 3 лет, то доход у физлица возникнет. А значит, по нему нужно будет отчитаться в ИФНС.

Прежде чем говорить об отчетности, разберемся с суммой налога. Чтобы не платить НДФЛ со всей продажной цены авто, продавец может воспользоваться вычетом:

- или в сумме расходов, потраченных на приобретение данного транспортного средства, при наличии документов, подтверждающих эти расходы;

- или в сумме 250 тыс. руб. (пп. 1,2 п. 2 ст. 220 НК РФ).

К примеру, вы продали автомобиль за 750 тыс. руб. Но у вас есть документы, подтверждающие, что эту самую машину вы купили 2 года назад за 1,2 млн. руб. Тогда база по НДФЛ у вас получится отрицательной (750 тыс. руб. – 1,2 млн. руб.), и платить НДФЛ вам не придется. А вот если документы, подтверждающие ваши расходы 2-хлетней давности, не сохранились, то вы сможете воспользоваться вычетом только в размере 250 тыс. руб. Соответственно, база по НДФЛ составит 500 тыс. руб. (750 тыс. руб. – 250 тыс. руб.), а сумма налога – 65 тыс. руб. (500 тыс. руб. х 13%). Поскольку доходы налоговых резидентов РФ облагаются по ставке 13%.

Уплатить налог нужно не позднее 15 июля года, следующего за годом продажи авто (п. 4 ст. 228 НК РФ).

| Видео (кликните для воспроизведения). |

При возникновении дохода от продажи машины, облагаемого НДФЛ, гражданин обязан о нем отчитаться в ИФНС. Причем даже в том случае, если благодаря вычетам сумма налога к уплате оказалась нулевой (пп. 2 п. 1, п. 3 ст. 228 НК РФ).

Это значит, что вам нужно будет подать декларацию по форме 3-НДФЛ (Приложение N 1 к Приказу ФНС от 24.12.2014 N ММВ-7-11/671@ ) в инспекцию по месту жительства не позднее 30 апреля года, следующего за тем, в котором была продана машина (п. 1 ст. 229 НК РФ). Если, допустим, вы продали авто (которому менее 3 лет) в 2018 году, то сдать 3-НДФЛ должны будете не позднее 30.04.2019.

В декларации отражаются сведения:

- о полученных доходах. При этом данные о тех доходах, с которых у вас уже был удержан налог налоговым агентом, указывать не нужно. Речь идет в первую очередь о зарплате и иных выплатах, полученных вами у работодателя;

- о заявленных вычетах.

Декларацию можно заполнить:

- или с помощью программы «Декларация», размещенной на сайте ФНС. Для этого ее предварительно нужно будет установить на ваш компьютер;

- или в Личном кабинете физического лица на сайте ФНС, если вы к нему подключены.

Заполненную декларацию можно сдать в инспекцию как на бумаге, так и в электронном виде – через Личный кабинет.

А можно ли декларацию не сдавать, может налоговики и не узнают о доходе? Это маловероятно. Как известно, каждый автомобиль должен быть зарегистрирован. А органы, осуществляющие регистрацию транспортных средств, обязаны сообщать о зарегистрированных авто и их владельцах налоговикам в течение 10 дней со дня регистрации (п. 4 ст. 85 НК РФ). Поэтому о смене собственника авто специалисты ИФНС узнают довольно быстро.

И не забывайте, что НК предусматривает штрафы:

- за неуплату НДФЛ в размере 20% от неуплаченной суммы налога (п. 1 ст. 122 НК РФ), плюс с продавца авто могут взыскать пени за каждый день просрочки (ст. 75 НК РФ);

- за непредставление отчетности (3-НДФЛ) в размере 5% от неуплаченной суммы налога за каждый месяц, но не более 30% этой суммы и не менее 1000 рублей (п. 1 ст. 119 НК РФ).

Какой платить налог с продажи автомобиля в 2018 году, как это сделать и можно ли не платить НДФЛ

Здравствуйте! В этой статье мы расскажем всё об уплате налога с продажи автомобиля.

Сегодня вы узнаете:

- Как самостоятельно рассчитать налог;

- Возможна ли продажа автомобиля без налога;

- Каким образом можно снизить облагаемый доход.

Нужно платить налог с продажи авто, которым владели менее 3 лет

Налог с продажи автомобиля оплачивает его бывший владелец в том случае, если транспортное средство находилось в собственности меньше 3 лет. Если вы владели автомобилем менее 36 месяцев, то придётся обратиться в налоговый орган для удержания определённой суммы с полученных доходов.

Чтобы отсчитать период, в который вы считались собственником средства передвижения, необходимо обратить внимание на две даты:

- День первоначальной покупки;

- День передачи автомобиля новому владельцу по договору купли-продажи.

Количество месяцев между этими датами составляет срок пользования транспортным средством. Если он равен, к примеру, двум годам, то похода в налоговую инспекцию для подачи декларации не избежать. Покупатель не участвует в оплате данного взноса. Он будет рассчитывать налог также после дальнейшей продажи.

В налоговые органы необходимо обратиться в год, следующий за годом продажи автомобиля. Это нужно сделать самостоятельно и вовремя, так как специалисты налоговой службы не высылают каких-либо уведомлений или напоминаний. Если просрочить подачу декларации или не оплатить налог, можно заработать штраф.

Узнаем, как облагается продажа авто.

Подоходный налог при продаже транспортного средства составляет:

- 13% для резидентов;

- 30% для нерезидентов.

Первая ставка обязательна к уплате для лиц, постоянно проживающих на территории страны. Если вы находитесь в РФ более 183 дней, то относитесь к резидентам. Те, кто меньшую часть дней в году проводит в стране, относятся к налоговым нерезидентам и уплачивают взносы по более высокому тарифу.

Независимо от того, сколько автомобилей, находящихся в собственности менее трёх лет, вы продадите, с каждого нужно оплатить налог. Доход, получаемый несколько раз в год, столько же раз облагается доходом согласно законодательству.

Для того чтобы самостоятельно провести расчёт налога, нужно определиться с налоговой базой. С какой суммы придётся оплатить налог? Это стоимость продажи автомобиля, указанная в договоре купли-продажи. С неё в дальнейшем и высчитывается платёж в налоговые органы.

Если вы продали автомобиль по цене 580 000 рублей, то как резидент оплатите налог после продажи равный: 580 000*13% = 75 400 рублей. Лицо, постоянно проживающее в другой стране, но решившее продать транспортное средство в РФ, заплатит практически треть от вырученного дохода: 580 000*30% = 174 000 рублей.

Как видите, расчёт налога не имеет сложных вычислений. Это довольно простое действие, которое не требует специальных знаний и умений.

Общая формула для определения платежа в налоговую службу с продажи средства передвижения выглядит следующим образом. Стоимость автомобиля, указанная в договоре купли-продажи * процентная ставка (13% – для резидентов, 30% – для остальных) = налог, подлежащий уплате.

Как не платить налог с продажи автомобиля — кто освобождён

Если уплатой налога обременяется движимое имущество, находящее в собственности менее трёх лет, то соответственно, при владении автомобилем более 36 месяцев налог не платится.

Если вы решили продать автомобиль, который числится на вас уже 37 месяцев, то смело можно заниматься сделкой, не опасаясь за налоговые последствия. В этом случае налог не платится, даже если сумма автомобиля запредельная.

Есть два других случая, когда транспортное средство находится в собственности менее трёх лет, но налог можно не платить:

- Если автомобиль продан дешевле стоимости покупки;

- Если цена, указанная в договоре купли-продажи, менее 250 000 рублей.

Если вы купили средство передвижения за 850 000 рублей, а продаёте за 640 000 рублей, то никаких платежей в налоговую совершать не надо. Даже если срок владения составляет всего полгода, налог не рассчитывается.

Если стоимость автомобиля в соглашении между продавцом и покупателем обозначена как 250 000 рублей и менее, то его цена – сумма не облагаемая налогом. Независимо от того, по какой цене изначально приобретался автомобиль, сумма, указанная в договоре, может освободить от налоговых платежей.

Важно понимать, что даже если ваш случай подходит под вышеуказанные, и налог вы не платите, обратиться в налоговые службы нужно обязательно. Полученный доход необходимо задекларировать и отчитаться по нему перед государством. Это обязан сделать каждый владелец автомобиля, продавший его ранее, чем через три года после покупки. Нарушение данного порядка может привести к неприятным последствиям, включая штрафы. Поэтому обязательно подайте декларацию 3-НДФЛ.

Уплата налога не подразумевает наличие каких-либо льгот для отдельных категорий граждан. Он уплачивается всеми лицами независимо от финансовых возможностей и состояния здоровья по фиксированной ставке и не подлежит изменению.

Налог с продажи автомобиля – часто внушительная сумма, которая посильна не каждому гражданину. Для того чтобы снизить облагаемую ставкой налоговую базу, государство разработало специальный вычет, который может использоваться любым налогоплательщиком.

Эта мера позволяет снизить налог к уплате и сохранить большую часть денежных средств.

Вычет в 250 000 рублей предлагается каждому желающему при составлении декларации. Это значит, что от суммы, указанной в договоре между продавцом и покупателем, можно отнять 250 000 рублей и высчитать налог из получившегося значения.

Если автомобиль продаётся за 750 000 рублей, то налог без вычета составляет: 750 000*13% = 97 500 рублей. Сумма достаточно велика и не каждому по карману. Если учесть во внимание 250 000 рублей, то сумма налога изменится следующим образом: (750 000-250 000)*13% = 65 000 рублей. Разница в более чем 30 000 рублей ощутима, поэтому применение вычета – выгодное дело.

Когда автомобиль стоит 250 000 рублей, то налог в данном случае приравнен к нулю: 250 000-250 000 = 0 рублей. Такой же результат будет, если цена транспортного средства составляет менее 250 000 рублей.

К примеру, в договоре указана сумма 180 000 рублей. 180 000 — 250 000 = -70 000 рублей. Отрицательное значение указывает на отсутствие какого-либо платежа в налоговую.

Если вы продаёте за один год несколько средств передвижения, то использовать вычет можете только один раз. Его можно применить сразу ко всем проданным автомобилям одновременно, отразив это в декларации 3-НДФЛ.

При продаже двух транспортных средств в одном году за 360 000 и 890 000 рублей, можно воспользоваться вычетом следующим образом: (360 000 + 890 000 — 250 000)*13% = 130 000 рублей.

Использование вычета к каждому автомобилю по отдельности недопустимо. Декларация с некорректными данными будет возвращена её владельцу для исправления ошибок.

Как применить понесённые расходы для снижения дохода

Можно воспользоваться ещё одним удобным способом для снижения налогового платежа. Рассчитанный налог с продажи авто можно уменьшить на фактическую сумму расходов на его приобретение.

Вы продали транспортное средство за 570 000 рублей, а купили его за 480 000 рублей. Налог рассчитываем следующим образом: (570 000 – 480 000) *13% = 11 700 рублей.

Этот вариант удобен исключительно в том случае, если у вас есть документы, подтверждающие стоимость продажи и покупки авто. Ими являются договора купли-продажи. Если этих бумаг на руках у вас нет, и вы не можете их предоставить в налоговую, данным вычетом воспользоваться не удастся.

В налоговые органы совместно с копиями договоров нужно предоставить их оригиналы для сверки достоверности указанных сведений.

Применять тот или иной вычет нужно исходя из конкретной ситуации. В каком-то случае один из них может быть выгодным, а в другой – принести дополнительные издержки бывшему владельцу транспортного средства.

Если вы можете документально подтвердить суммы покупки и продажи автомобиля, то применение вычета по расходам будет целесообразным, если их денежный эквивалент более 250 000 рублей. При невозможности предоставить в налоговый орган соответствующие бумаги, можно применять только вычет в 250 000 рублей.

При выборе того или иного вычета, ориентируйтесь на:

- Наличие/отсутствие подтверждающей документации;

- Сумму покупки;

- Сумму продажи;

- Разницу между суммой покупки и вычетом в 250 000 рублей.

При продаже движимого имущества можно воспользоваться лишь одним вычетом за год. Не допускается применение сразу обоих способов снижения платежа.

Для удобства просчитайте налог несколькими способами, чтобы наглядно определить выгодность применения вычетов. Это поможет сохранить собственные средства, уменьшив налогооблагаемую базу.

При продаже автомобиля налог платится как физическими лицами, так и индивидуальными предпринимателями. Собственнику необходимо определиться, каким образом он выставляет на продажу транспортное средство: в качестве физического лица или предпринимателя.

Немаловажным фактором считаются и цели использования авто. Если транспортное средство применяется для коммерческих пассажирских или грузовых перевозок, то уплата налога будет производиться так же, как у ИП.

Если предприниматель работает по общей системе налогообложения, то к 13% подоходного налога добавится 18% в качестве НДС.

ИП, осуществляющий свою деятельность по упрощённой налоговой системе, включает доход в налоговую базу и оплачивает с общей суммы 6 %. Предприниматель может рассчитать 15% от разницы между доходами и расходами, если так ему выгодней.

ИП, применяющий ЕНВД, оплачивает налог с вмененного дохода, установленного законодателями с учетом физических показателей, зависящих от вида предпринимательской деятельности. Продажа авто на этой системе налогообложения будет как прочий доход, не поименованный в видах разрешенной деятельности. Поэтому ИП, применяющим ЕНВД, с продажи авто нужно будет заплатить 13% НДФЛ и 18% НДС. НДС в этом случае будет считаться с разницы между суммой продажи и остаточной стоимостью автомобиля.

Остаточная стоимость = цена покупки – амортизация.

НДС ИП уплачивает в том случае, если до применения ЕНВД он находился на ОСНО. Если же предыдущая предпринимательская деятельность велась в рамках УСН, то НДС 18% с продажи автомашины уплачивать не нужно.

НДФЛ 13% нужно будет начислить с полной продажной стоимости машины — зачесть сумму, потраченную на ее приобретение не получится (см. письмо Минфина №03-11-09/4088 от 29.01.2016 г.).

Продажа автомобиля ИП не предусматривает использование налогового вычета (250 000 руб.). Его могут применять исключительно физические лица.

Налог можно уменьшить, если при расчете вычесть документально подтвержденные расходы на приобретение автомашины и то только при тех системах налогообложения, которые это предусматривают – ОСНО и УСН «Доход минус расход».

Сроки подачи декларации и оплаты налога установлены Налоговым Кодексом. Их нарушение ведёт к штрафам и пеням. Заполнить отчёт и отнести его в налоговый орган по месту жительства необходимо до 30 апреля включительно. Внести платёж согласно декларации допускается не позднее 15 июля того же года.

В тот год, когда было продано транспортное средство, обращаться к налоговикам нет надобности. Это необходимо сделать в первой половине следующего календарного года.

Если нарушена процедура подачи 3-НДФЛ, то применяется штраф в размере 200 рублей. Неуплата положенной суммы карается ежемесячно 5% от неё. Минимальный штраф за просрочку составляет 1000 рублей, максимальный – 30 % от суммы платежа без ограничений по сумме.

Не стоит затягивать поход в налоговую во избежание серьёзных последствий. Оформление декларации – не такой тяжёлый процесс, как кажется в первое время. При нескольких продажах автомобилей собственники приобретают некоторые навыки и справляются с трудностями значительно быстрее.

После того как мы выяснили, какой налог взимается с продажи авто, разберём, как правильно его задекларировать.

Составить декларацию 3-НДФЛ можно самостоятельно или обратившись в специализированные фирмы, которые предлагают оказать данную услугу за умеренную плату.

Второй вариант экономит время и позволяет подать документы в налоговую без собственного участия. Чтобы отчётность сдал ваш представитель, необходимо заранее позаботиться об оформлении доверенности, разрешающей данное действие от вашего имени.

Подать декларацию можно непосредственно в окно регистрации налогового органа или используя официальный сайт налоговой службы. В последнем случае отчёт составляется в электронном варианте и отправляется на проверку в режиме «онлайн» при наличии цифровой подписи.

Отнести документы налоговому специалисту на проверку можно в распечатанном виде или заполненном от руки. Документ не допускает наличия ошибок, помарок, исправлений. С опечатками отчёт принят не будет.

Не забудьте взять с собой следующие документы:

- Паспорт;

- ИНН;

- Декларацию;

- Заявление на вычет;

- Договора купли-продажи;

- Иные документы, которые будут полезны для корректного расчёта налога.

Первая поданная декларация о доходах за предыдущий год считается первичной. Если в ней специалист обнаружит какие-то ошибки или недостоверные данные, она будет возвращена владельцу на доработку. В последующие разы составляются вторичные декларации до тех пор, пока отчёт не примет должный вид.

В 2016 году я приобрёл автомобиль по факту за 895000 рублей , а в договоре купли-продажи была указана сумма 7000 рублей. Есть расписка от продавца, что он получил 895000 рублей от меня в счёт автомобиля. Продал мне автомобиль юрлицо.

Сам я автомобиль этот продал в 2018 (через 2 года) за 710000 рублей и в договоре продажи мною авто указана также сумма.

Могу ли я в налоговую подать не договор купли продажи на 7000 , а расписку на 895000?

Потому как налог мне придётся платить с 710000-250000=460000/100*13=59800 рублей. Хотя на самом деле я продал машину дешевле чем купил.

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 751 вопрос .

В среднем ожидание ответа – 14 минут.

Александр Леонидович, добрый вечер! Подать в налоговую вместе с налоговой декларацией копию документа, подтверждающего передачу реальной суммы за данное авто Вы конечно можете, но при наличии в у налоговой сведений о другой стоимости указанной в договоре в учете данных расходов Вам откажут

2) вместо получения имущественного налогового вычета в соответствии с подпунктом 1 настоящего пункта налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

| Видео (кликните для воспроизведения). |

в принципе это распространенная практика занижения налоговой базы сторонами договора путем составления всякого рода расписок и т.д. на дополнительные суммы и в этом случае даже если из расписки видно, что сумма относится к конкретному имуществу в учете этих расходов отказывают. Как минимум придется судится, но и суд в принципе все прекрасно понимает и также может встать на сторону налоговой

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.