Предлагаем ознакомиться со статьей на тему: "налоговые льготы по ндс". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Перечень операций, не подлежащих обложению налогом на добавленную стоимость, содержится в налоговом кодексе, в статье 149. Чаще всего освобождение от НДС считают льготой, хотя правильнее всего называть его дополнительной налоговой нагрузкой.

НДС — это налог на добавленную стоимость. Что такое налог, знают все. С понятием добавленная стоимость дело обстоит сложнее, и с этим стоит разобраться.

Итак, добавленная стоимость — часть создающейся в организации стоимости продукта. Рассчитать ее можно, вычтя из общей произведенной компанией стоимости товаров и услуг (проще говоря, выручки от продаж) приобретенные компанией товары и услуги у посторонних организаций (например, материалы, расходы на отопление, освещение, страхование).

Предприятия, реализующие товары и услуги дороже себестоимости, обязаны оплачивать НДС из своей прибыли. Максимальный размер налога на добавочную стоимость в настоящее время составляет 18 процентов, применяется он на большинство продукции.

Но есть и исключения, например, детские товары, некоторые продовольственные товары и медицинское оборудование — всего 10 процентов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Для получения нулевой ставки при экспорте продавец должен каждый раз подавать в ФНС подтверждающие документы и заявление.

Объектами налогообложения являются следующие операции, осуществляемые в Российской Федерации:

- реализация товара и услуг;

- безвозмездная передача собственности или имущественных прав;

- передача в личное пользование товаров и услуг;

- строительные и монтажные работы для собственного использования;

- перевоз товаров через границу.

НДС является косвенным налогом, представляющим собой надбавку к тарифу или цене. Собственник производящей товары или услуги компании реализует их с учетом надбавки и передает государству налоговую сумму, полученную от выручки.

Базой данного налога является стоимость товаров и услуг без акцизного сбора и налога на продажу. Берется цена по договору купли-продажи, даже если она меньше себестоимости.

В основном периодом налогообложения относительно добавочной стоимости является месяц. Но в некоторых случаях (для определенных видов предпринимательской деятельности с прибылью менее двух миллионов) это может быть и квартал.

Основанием для оплаты НДС является факт продажи товаров и услуг. Производиться она должна до 20-го числа следующего после сделки месяца.

Налоговые льготы по НДС — это применение заниженной ставки или ее полная отмена.

Они предоставляются на некоторые виды операций, а также отдельным категориям организаций и индивидуальных предпринимателей, если они выполняют следующие условия:

- Наличие лицензии. Если она отсутствует или ее действие прекращено, льготы аннулируются.

- При совмещении нескольких видов деятельности учет операции, на которую действует льгота по НДС, следует производить отдельно.

Льготы по налогу на добавочную стоимость можно поделить на три группы:

- изделия художественных промыслов;

- марки;

- драгоценные металлы и монеты из них;

- ремонт по гарантии;

- государственные научные исследования;

- реставрация исторических памятников;

- приготовление еды для медицинских и образовательных учреждений;

- медицинские услуги;

- продажа жилья;

- транспортировка людей в городе и пригороде;

- передача прав на часть общей собственности в многоквартирном доме.

- предоставление займов;

- сдача площадей в аренду иностранцам и зарубежным предприятиям;

- передача жилья во временное пользование;

- проведение государственных лотерей;

- безвозмездная передача товаров и услуг;

- научные исследования, оплачиваемые из государственного бюджета, направленные на изобретения;

- продажа части предприятий, паев, акций.

- беспошлинные продажи;

- учебные курсы;

- съемки национальных фильмов;

- продажа сельхозпродукции;

- реализация товаров и услуг людьми с ограниченными возможностями;

- культурные мероприятия, продажа билетов на спортивные мероприятия;

- услуги архивов;

- банковские операции;

- ритуальные услуги,

- пенсионное страхование;

- платежи за детские сады;

- адвокатская деятельность;

- уход за пожилыми и больными людьми в организациях социальной защиты;

- продажа религиозных товаров;

- казино.

Специалисты организаций и индивидуальные предприниматели должны убедиться, что нет препятствий для получения льгот от оплаты налога на добавочную стоимость и они соответствуют следующим критериям:

- прошло три месяца после постановки на учет в налоговые органы;

- прибыль за три месяца (без НДС) была менее двух миллионов рублей;

- не торгуют акцизными товарами или ведется раздельный учет.

В некоторых ситуациях даже при соблюдении вышеперечисленных условий освобождения не последует:

- если компания или ИП занимается продажей товаров и услуг на экспорт, арендует государственное и муниципальное имущество;

- ввозит товары из-за границы.

После подтверждения возможности использования льгот проводится предварительная подготовка. Восстанавливают принятый к вычету НДС по материальным и нематериальным активам, основным средствам.

«Недоамортизированные» основные средства необходимо восстанавливать по остаточной стоимости. Если налог был вычтен с покупательских авансовых взносов, его можно вычесть при их готовности расторгнуть сделку или изменить цену (для возврата авансового НДС).

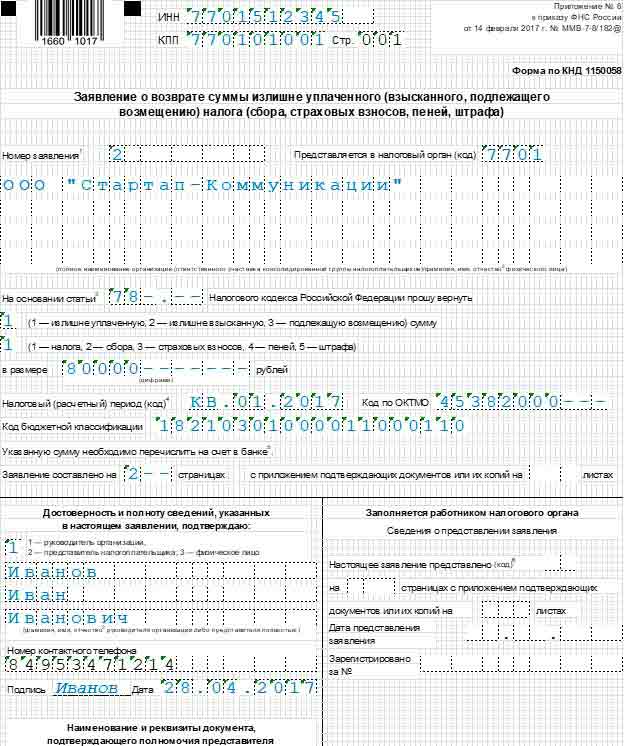

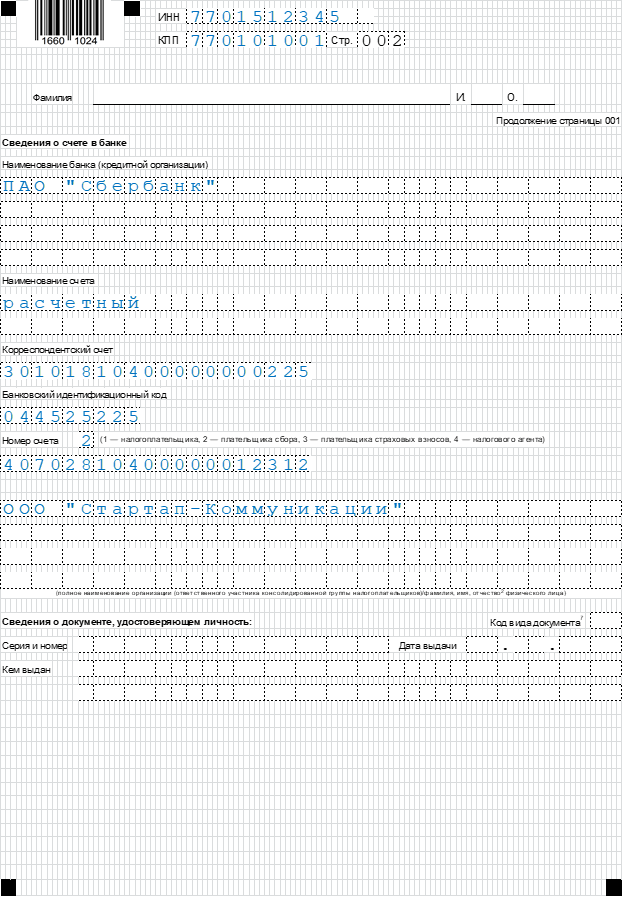

Чтобы не платить данный налог следует предоставить в налоговую службу заявление и пакет указанных ниже документов.

Это может сделать индивидуальный предприниматель, руководитель предприятия или доверенное лицо. Можно выслать заявление по почте заказным письмом с описью вложений и уведомлением.

Освобождение будет получено в случае своевременной подачи документов и наличия права на льготу. Подтверждения из налоговой ждать не следует.

Также можно вернуть излишне уплаченные средства по НДС, подав заявление на перерасчет.

Затем возможно продление срока льготы или отказ от нее. Понадобится подтверждение, что выручка не превышала двух миллионов рублей.

От организаций и индивидуальных предпринимателей для освобождения от НДС налоговая инспекция требует:

- Письменное уведомление определенной формы.

- Выписки: из книги учета доходов и расходов (от ИП), из бухгалтерского баланса (от ООО), из книги учета продаж и покупок.

- Оригинал и копию журнала контроля за движением счетов-фактур.

Иногда для компании оказывается выгоднее не пользоваться льготой или приостановить ее на некоторое время. При этом налог на добавочную стоимость оплачивается в общеустановленном порядке, но появляется право на вычет «входного» налога.

Также упрощается учет операций, ведь необходимость раздельного учета облагаемых и необлагаемых налогами операций отпадает.

От льгот по НДС можно отказаться в следующих случаях:

- Отказаться от льгот, указанных в статье 149 пункте 3 налогового кодекса.

- Не применять льготу в отношении всех контрагентов.

- На срок более года.

Для отказа или приостановления следует подать заявление в налоговую инспекцию по месту регистрации до первого числа периода, в котором налогоплательщик решил отказаться от льгот.

В настоящее время при предоставлении услуг или производстве товаров осуществляется множество затрат. Введение налога на добавочную стоимость помогло избежать многократное налогообложение одной стоимости. Кроме того, он освобождает от национальных налогов экспортируемые товары.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Налоговые льготы по НДС. Кто может быть освобожден от уплаты НДС

По закону, в некоторых случаях, индивидуальные предприниматели и компании, работающие по общему режиму налогообложения и, соответственно, обязанные применять НДС, могут рассчитывать на определенные льготы или освобождение от уплаты данного налога.

В законодательстве РФ нет четкой трактовки понятия «налоговая льгота». Поэтому чаще всего под этим термином понимается либо возможность оплачивать налог в меньшем размере, либо возможность не оплачивать его вовсе. При этом, налогоплательщик может отказаться от такой льготы или на какой-то период перестать ею пользоваться.

Если говорить конкретно по НДС, то в Налоговом кодексе РФ нет однозначного списка послаблений и льгот, к нему применяемом. Но некоторые общие моменты все же существуют. Рассмотрим их ниже.

Прежде всего, стоит сказать о том, что большинство налоговых специалистов ко льготам по НДС относят:

- право предприятий и ИП переносить прошлые убытки на будущие периоды;

- возможность применять амортизационные премии;

- при оказании услуг не на территории РФ (при самом факте отсутствии объекта налогообложения) возможность не начислять НДС.

Но вопреки сложившейся практике, строго говоря, перечисленные здесь пункты в полной мере отнести ко льготам по НДС нельзя, поскольку на них имеют право и другие налогоплательщики. Поэтому главной льготой НДС является только возможность освобождения от его уплаты.

Как говорит статья 145 НК РФ, для освобождения от выплаты НДС ИП и предприятия должны соответствовать следующим критериям:

- со времени постановки на государственный учет прошло не меньше 3 месяцев;

- без НДС за 3 месяца прибыль компании составила не больше 2 миллионов рублей;

- в продажах не используются товары, подпадающие под акциз или при работе с ними ведется раздельный учет по подакцизным и неподакцизным категориям.

Внимание! Следует учесть, что Министерство финансов считает, что рассчитывать окончательный размер выручки нужно при полном учете продаж товаров как акцизных так и неподакцизных, а также операций, не признаваемых объектами по НДС и не облагаемых данным видом налога.

В некоторых случаях даже при соблюдении вышеприведенных условий, некоторые организации и ИП не могут освобождаться от НДС. Например, это те ситуации, когда компания:

- выполняет функции налогового агента, то есть занимается продажей товаров покупателям из других стран, а также имеет отношение к аренде муниципального и государственного имущества;

- занимается ввозом на территорию России различных товаров.

После того, как бухгалтерия предприятия убеждается в том, что никаких препятствий для избавления от уплаты НДС нет, нужно произвести предварительную подготовку, а именно – восстановить принятый ранее к вычету НДС по:

Сделать это надо непосредственно перед тем, как приступить к процедуре по освобождению от НДС, то есть в последнем налоговом периоде.

При этом следует учесть, что:

- если основные средства «недоамортизированы», то восстанавливать НДС нужно с их остаточной стоимости;

- если НДС выплачен с авансов, которые сделали покупатели, то его можно оформить к возврату, но только, при условии, что покупатели не возражают против того, чтобы:

- или разорвать договорные отношения и вернуть аванс в полном размере;

- или внести в договор пункт об изменении цены – в этом случае можно вернуть именно авансовый НДС.

Если же покупатель не имеет желания по каким-то своим причинам вносить в договор изменения, то при отгрузке товара ему нужно выставить счет-фактуру с НДС.

И всегда надо помнить о том, что как только наступает период освобождения от НДС, применять к вычету НДС, оплаченный с ранее произведенных авансов, будет уже нельзя.

Какие документы нужны для освобождения от уплаты НДС

От ИП и организаций, которые хотят избавить себя от выплат НДС, налоговики требуют:

- уведомление в письменной форме по строго определенному формату;

- журнал контроля за движением счетов-фактур и его копию;

- выписки: из бухгалтерского баланса – от ООО, из книги учета доходов и расходов — от ИП, и выписку из книги учета продаж и покупок от тех и других.

Передать все вышеназванные документы в территориальную налоговую службу нужно не позже 20 числа месяца, с которого индивидуальный предприниматели или организация уже не хотят платить НДС.

К сведению! Важной особенностью освобождения от НДС является тот факт, что получить его можно в любое время, а не только в начала нового налогового периода.

Как только претендующее на освобождение от оплаты НДС предприятие или ИП получает его, он может в течение одного года спать спокойно – период освобождения фиксирован 12 месяцами последовательно. Входной НДС в это время нужно учитывать в стоимости работ, услуг и товаров.

Обязанности плательщика НДС в период освобождения от его оплаты

Несмотря на разрешение не выплачивать НДС, не выставлять покупателям счета-фактуры, а значит и не сдавать соответствующие декларации, у налогоплательщиков все же остаются некоторые обязанности. А именно, они должны:

- вести книгу продаж и покупок;

- вести журнал счетов-фактур;

- выставлять контрагентам счета-фактуры по отгрузкам с пометкой «без НДС»;

- выставлять счета-фактуры с выделенной суммой по налогу;

- выплачивать НДС, если товар ввозиться из-за пределов РФ;

- исполнять обязанности налогового агента по НДС;

- заполнять и предоставлять местным налоговым специалистам декларацию за те кварталы, в которых НДС применялся.

Необходимо строго следить за выполнением этих операций, поскольку в случае обнаружения контролирующим органами пренебрежения к ним, может последовать административное наказание в виде штрафов.

Ближе к концу 12-месячного периода освобождения от НДС, налогоплательщик должен определиться с дальнейшими планами. Если он хочет продлить его, то нужно действовать по старой схеме, то есть вовремя обратиться в налоговую службу с тем же необходимым пакетом документов. В числе прочего, налоговые специалисты проведут проверку на предмет того, не было ли за предыдущие налоговые периоды превышений по условиям освобождения от НДС.

Если по каким-то причинам возникла необходимость вернуться к выплатам НДС, то надо снова обратиться в местную налоговую службу, чтобы подать туда заявление об отказе от освобождения от НДС. Причем сделать это добровольно раньше истечения годового периода, на который оно было получено, невозможно.

То есть, даже если ИП или организация начнет выставлять клиентам счета-фактуры с выделением НДС, принять к вычету входной НДС будет нельзя.

В некоторых случаях, налогоплательщик, уже получивший право не платить НДС, может его потерять. Это происходит в тех случаях, когда:

- прибыль ИП или предприятия выше 2 миллионов рублей за три месяца подряд;

- появляются продажи подакцизных товаров.

Важно! При оценке размеров выручки, налоговые специалисты смотрят и на те периоды, которые выходят за границы периода освобождения.

Внимание! Те ИП и ООО, которые во время освобождения от уплаты НДС перешли на ЕНВД или УСН, в дальнейшем могут уже не подавать документы для подтверждения права на освобождение от уплаты НДС.

| Видео (кликните для воспроизведения). |

Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода. Поэтому при возникновении неуверенности в целесообразности его использования, например, по причине планов на развитие бизнеса и наращиванию оборотов, разумнее будет просто перейти на другую налоговую систему, например, УСН. Впрочем, в тех случаях, когда переход на иные налоговые режимы невозможен, освобождения от НДС – прекрасный способ снизить нагрузку на предприятие по налоговому учету и отчетности, а также выплате налогов.

Под налоговыми льготами понимаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог либо уплачивать его в меньшем размере (п. 1 ст. 56 НК РФ). Налоговые льготы являются одним из элементов налогообложения наряду с объектом налогообложения, налоговым периодом, налоговой ставкой и др. При этом в отличие от последних налоговые льготы не являются обязательным элементом для того, чтобы налог считался установленным (ст. 17 НК РФ). К слову, поскольку налоговые ставки и налоговые льготы являются разными элементами налогообложения, установление, к примеру, налоговой ставки 0% не является налоговой льготой несмотря на то, что при ее применении налог не уплачивается вовсе (Письмо Минфина от 19.01.2018 № 03-02-07/1/2721 ).

А какие есть налоговые льготы по налогу на добавленную стоимость (НДС)?

Льготы по НДС можно найти в ст. 149 НК РФ. При этом нужно иметь в виду, что не все перечисленные в указанной статье операции, не подлежащие налогообложению (освобождаемые от налогообложения), подпадают под понятие льгот. Ведь, напомним, что льгота дает преимущества одним категориям налогоплательщиков перед другими (п. 14 Постановления Пленума ВАС от 30.05.2014 № 33, Письмо ФНС от 22.12.2016 № ЕД-4-15/24737 ). Так, например, к льготам можно отнести освобождение от налогообложения следующих операций:

- реализация в образовательных и медицинских организациях продуктов питания, непосредственно произведенных столовыми этих организаций, а также реализация таким организациям продуктов питания, непосредственно произведенных организациями общественного питания (пп. 5 п. 2 ст. 149 НК РФ);

- реализация товаров (за исключением подакцизных, минерального сырья и полезных ископаемых, а также других товаров по Перечню, утв. Постановлением Правительства от 22.11.2000 № 884 ), производимых и реализуемых общественными организациями инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80% (пп. 2 п. 3 ст. 149 НК РФ);

- оказание услуг коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами субъектов РФ или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной деятельности (пп. 14 п. 3 ст. 149 НК РФ);

- реализация продукции собственного производства организациями, занимающимися производством селхозпродукции, удельный вес доходов от реализации которой в общей сумме их доходов составляет не менее 70%, в счет натуральной оплаты труда, натуральных выдач для оплаты труда, а также для общественного питания работников, привлекаемых на селхозработы (пп. 20 п. 3 ст. 149 НК РФ).

Ст.149 НК РФ содержит большое число операций, не подлежащих налогообложению (освобождаемых от налогообложения). Однако большинство из них к налоговым льготам отношения не имеет, поскольку такие операции не подлежат налогообложению (освобождаются от налогообложения) у всех налогоплательщиков, т. е. преимущества одних перед другими не создаются.

- реализация медицинских товаров отечественного и зарубежного производства по Перечню, утв. Постановлением Правительства от 30.09.2015 № 1042 (пп. 1 п. 2 ст. 149 НК РФ);

- реализация товаров, помещенных под таможенную процедуру магазина беспошлинной торговли (пп. 18 п. 2 ст. 149 НК РФ);

- реализация жилых домов, жилых помещений, а также долей в них (пп. 22 п. 3 ст. 149 НК РФ);

- передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 рублей (пп. 25 п. 3 ст. 149 НК РФ).

Применение налогоплательщиком налоговых льгот налагает на него определенные дополнительные обязательства. Так, при проведении камеральной проверки НДС-декларации у налогоплательщика, применяющего налоговые льготы, инспекция может запросить (п. 6 ст. 88 НК РФ):

- пояснения об операциях (имуществе), по которым применены налоговые льготы по НДС;

- документы, подтверждающие право на льготы.

Ведение налогоплательщиком освобожденных от НДС операций, в т.ч. использование налоговых льгот по НДС, обязывает его вести раздельный учет таких операций (в т.ч. входящего НДС по ним) (п. 4 ст. 149 НК РФ).

Сведения об операциях, не подлежащих налогообложению (освобождаемых от налогообложения), в т.ч. признаваемых налоговыми льготами, нужно отражать в разделе 7 декларации по НДС (Приказ ФНС от 29.10.2014 № ММВ-7-3/558@ ).

Какие льготы по НДС предусмотрены в 2018-2019 годах?

Льготы по НДС – это отсутствие обязанности начислять налог на некоторые виды операций во время хозяйственной деятельности субъекта. Перечень операций, по которым может использоваться льгота по НДС, является закрытым. О нюансах таких операций рассказывается в нашей специальной рубрике.

Условия применения льготного налогообложения по НДС

Российским законодательством предусматриваются льготы при налогообложении НДС некоторых товаров или услуг. Льгота – это некоторое преимущество по сравнению с прочими участниками, дающее возможность не начислять налог или применять пониженную ставку (пп. 1–2 ст. 56 НК РФ).

В отношении НДС также предусмотрено льготное налогообложение при совершении отдельных действий. Причем их перечень, установленный Налоговым кодексом, дополнению не подлежит.

Более подробно об использовании льготного налогообложения вы узнаете из материала «Ст. 149 НК РФ (2017): вопросы и ответы».

Если же субъект экономических отношений действует в интересах третьих лиц на основании договоров комиссии, поручительства, агентских соглашений, освобождения от НДС не предполагается.

Возможность использования льгот должна быть подтверждена документально, в том числе и по требованию ФНС в рамках проведения камеральных проверок (пп. 2, 6 ст. 88 НК РФ). Для этих целей могут быть затребованы следующие документы:

- лицензии, позволяющие осуществлять некоторые виды деятельности;

- договоры с контрагентами;

- счета-фактуры без выделенной суммы НДС;

- прочие бумаги и регистры.

Если текущая деятельность подлежит обязательному лицензированию, то льготы по НДС применяются в зависимости от некоторых факторов.

В частности, про льготы в сфере образования вы сможете узнать из статьи «Когда образовательные услуги облагаются НДС?».

Список действий, при совершении которых отсутствует обязанность начисления НДС, обширен. Операции, при выполнении которых налогообложения можно избежать, отражены в НК РФ.

Сведения о том, при реализации каких ценностей предоставляются льготы по НДС, содержит материал «Какие товары не облагаемые НДС закреплены в Налоговом кодексе?».

Если предприятие в процессе своей деятельности использует операции 2 видов (облагаемые налогом и необлагаемые), необходимо вести по ним раздельный учет (п. 4 ст. 149 НК РФ), а выставленную поставщиками сумму налога для операций, по которым применяется льгота по НДС, нужно учитывать в стоимости товаров. Входящий налог в отношении действий, по которым начисляется НДС, учитывают отдельно для последующего вычета.

Также допустимо вычисление пропорции, если приобретенный товар используется в налогооблагаемых и необлагаемых операциях. Пропорция с целью ведения раздельного учета определяется по стоимости отгруженных товаров (оказания услуг). Если доля товаров, реализация которых предусматривает льготу по НДС, не превышает 5% от общего объема продаж, требований по ведению раздельного учета не возникает (п. 4 ст. 170 НК РФ).

Обратите внимание, что НДС по товарам (работам, услугам), которые используются исключительно в не облагаемой данным налогом деятельности, вычету не подлежит, даже если доля совокупных расходов налогоплательщика на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, составляет менее 5% (определение Верховного суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015, приложение к письму ФНС России от 23.12.2016 № СА-4-7/24825@ (п. 12), направленное в налоговые инспекции для использования в работе).

Подробный список операций, в отношении которых применяются льготы, можно найти в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

По тем операциям, осуществлять которые можно только при наличии лицензирования, для получения льготы по НДС необходимо иметь разрешающие документы (лицензию). В случае если они отсутствуют, права на использование льготы по НДС также не возникает.

Обратите, пожалуйста, внимание: в отношении медицинских товаров в части применения льгот по НДС произошли некоторые изменения.

Отказаться от льгот по НДС в отношении операций, перечисленных в пп. 1–2 ст. 149 НК РФ, организации и предприниматели не вправе. Однако важно понимать, при каких обстоятельствах льготы по НДС законодательно оправданы.

Те операции субъектов, которые подлежат обязательному лицензированию на основании закона «О лицензировании отдельных видов деятельности» от 04.05.2011 № 99-ФЗ, имеют право на льготы по НДС лишь при наличии определенной лицензии. Если же данное требование по осуществляемым работам не установлено, то воспользоваться положениями ст. 149 НК РФ можно и при отсутствии лицензии.

Наравне с операциями, налогообложение НДС по которым не предусмотрено законодательно, существуют еще и такие, применение по которым льгот по НДС носит добровольный характер. То есть налогоплательщик вправе отказаться от предоставленной возможности. Полный список таких операций имеется в п. 3 ст. 149 НК РФ.

В этом случае субъекты могут реализовать свое право на отмену льготы в соответствии со ст. 56 НК РФ. Период, на который можно отказаться от освобождения по налогу, не может быть меньше 1 года.

О некоторых операциях, применение льгот по НДС по которым не предполагает жестких обязательств, читайте в публикации «Проценты по коммерческому кредиту не облагаются НДС».

Иногда у налогоплательщиков возникают вопросы, решение которых зависит от трактовки законодательства. Так, например, многих учредителей интересует, существуют ли льготы по НДС при реализации ценных бумаг?

Применение льгот по НДС по отдельным операциям, в том числе носящее добровольных характер, имеет некоторые нюансы. К примеру, застройщики могут использовать положения ст. 149 при наличии определенных условий.

Зачастую организации стремятся использовать НДС для дальнейшего вычета при строительстве жилых помещений для реализации.

В некоторых случаях льготы по НДС по отношению к отдельным видам действий невыгодны для налогоплательщиков по разным причинам. Имеется ли в таком случае необходимость обязательного применения льгот, или существует возможность отказаться от невыгодных действий?

Для отказа от льгот, предусмотренных в п. 3 ст. 149 НК РФ, требуется подать в ИФНС заявление до 1-го числа квартала (налоговый период по НДС см. в ст. 163 НК РФ), с которого принято решение отказаться от льготы по НДС. При этом по заявленным видам деятельности предусмотрено полное применение льгот или полный отказ от них. Использование разных подходов при осуществлении идентичных операций недопустимо.

Как поступить, если нарушен срок подачи заявления с отказом от льготы, читайте в статье «Не успели уведомить налоговиков об отказе в освобождении от НДС. Что с вычетами?».

Перечень операций, при которых предполагается льготное обложение НДС, закреплен в НК РФ. В то же время нужно помнить, что при совершении некоторых действий льготы носят обязательный характер. Но иногда от ненужных «поблажек» со стороны законодательства можно отказаться. Подробную актуальную информацию по этим вопросам вы всегда можете найти в нашей рубрике «Льготы по НДС».

Налоговая льгота на добавленную стоимость для определенных категорий налогоплательщиков

Действующее законодательство в некоторых ситуациях позволяет организациям и индивидуальным предпринимателям, функционирующим по общей системе налогообложения, получить льготу в виде полного или частичного освобождения от налогообложения добавленной стоимости.

Законодательные акты нашего государства не оговаривают конкретного определения термина льготы по НДС. В связи с этим в большинстве случаев под ним понимают право частичного или полного освобождения от необходимости его уплаты.

Налоговая льгота по НДС может быть выражена:

- в получении права переноса убытков в отчетность будущих расчетных периодов для некоторых категорий компаний и индивидуальных предпринимателей;

- возможности использования амортизационных премиальных начислений;

- предоставлении привилегии, выражающейся в освобождении от налогообложения НДС услуг, оказываемых за пределами территории Российской Федерации (при условии фактического отсутствия объекта, который мог бы облагаться НДС).

Вам может быть интересно: Что такое налоговые вычеты НДС?

Помимо этого, существует еще одна преференция – полное освобождение от необходимости уплаты НДС в ходе реализации своих товаров.

Для получения возможности применения описываемых налоговых льгот налогоплательщик, которым выступает организация или индивидуальный предприниматель, должен соблюдать следующие условия:

- срок регистрации фирмы в государственном учете – не более трех месяцев;

- суммарная прибыль предприятия за вычетом НДС за три месяца – не более двух миллионов рублей;

- компания не осуществляет продажу продукции, в отношении которой действуют акцизы или требующей отдельной регистрации и отчетности;

- организация обладает соответствующими лицензиями, разрешающими ей вести свою деятельность.

ВАЖНО! Согласно заявлениям Министерства финансов РФ, расчет суммарной прибыли для определения наличия прав на получение налоговой льготы по НДС должен производиться с учетом всех категорий товаров: и попадающих под акцизы, и не облагающихся ими.

Возможны ситуации, когда даже при соблюдении условий применения привилегии фирма не получает права на ее оформление. Например, это происходит, когда организация или индивидуальное предприятие выступает в роли налогового агента (реализация товаров в другие государства) и имеет какое-либо отношение к аренде государственной и муниципальной собственности. Также право на получение льготы утрачивается, когда реализуемый в организации товар ввозится ею из-за пределов территории нашего государства.

При соблюдении условий для оформления льготы по НДС требуются подготовительные процедуры, касающиеся вопроса восстановления принятой к вычету суммы налога на добавочную стоимость по активам материального и нематериального характера, а также по основным средствам организации.

Основные средства, в отношении которых не была проведена амортизация, восстанавливаются в отчетности исходя из остаточной стоимости товара. Если налоговые сборы были удержаны с полученных авансовых отчислений от покупателей, то их сумма может быть вычтена при расторжении договора сделки или при изменении ее стоимости. Это необходимо, так как на момент начала действия периода полного освобождения от необходимости уплаты налога на добавочную стоимость оформить вычет в отношении ранее полученных авансов не представится возможным.

ВАЖНО! Если организация занимается одновременно несколькими видами деятельности, то для получения описываемой преференции на один из них ей потребуется вести учет по проводимым операциям по этому виду отдельно от всех остальных.

Для получения льгот представителю организации потребуется собрать и подать в отделение налоговой инспекции следующий набор документации:

- заявление на предоставление привилегии;

- соответствующее уведомление;

- выписка из расчетов по доходам и расходам (актуально для индивидуальных предпринимателей);

- выписка из отчетности по бухгалтерскому балансу (актуально для организаций, зарегистрированных как общества с ограниченной ответственностью);

- выписка из журнала учета продаж и приобретений;

- копия и оригинал отчетной документации (требуется для подтверждения и контроля движения счетов-фактур).

Для составления заявления следует использовать унифицированный бланк, образец которого представлен ниже:

Несмотря на факт освобождения от необходимости выплаты сборов по налогу на добавленную стоимость, организации и индивидуальные предприниматели должны соблюдать ряд обязанностей:

- вести журнал продаж и приобретений и счетов-фактур;

- составлять и выставлять счета для контрагентов с добавлением отметки «без НДС»;

- осуществлять ведение счетов-фактур по выведенной сумме по налоговому сбору;

- производить отчисления НДС в отношении товаров, ввозимых из-за пределов территории нашего государства;

- исполнять все основные обязательства налогового агента.

Каждой организации и ИП требуется следить за выполнением указанных обязательств даже в период действия права освобождения от налогообложения НДС. Выявление нарушений повлечет за собой наложение административных штрафов.

Льготы по налогу на добавочную стоимость оформляются на год. Ближе к окончанию срока организация или индивидуальный предприниматель может продлить их действие. Это происходит точно так же, как и первичное оформление: собирается требуемый набор документации и представитель предприятия подает его вместе с заявлением в отделение ФНС.

Действие оформленной привилегии может окончиться в досрочном порядке. Это происходит, когда объем трехмесячной прибыли превышает отметку в два миллиона рублей или же при начале реализации товаров, облагающихся акцизами.

ВАЖНО! Сотрудники налоговой службы в процессе оценки размеров прибыли учитывают не только 12-месячный срок, в течение которого действует оформленная льгота, но и периоды, выходящие за его пределы.

Если организация сменила стандартную систему налогообложения на ЕНВД или УСН, она теряет право претендовать на получение привилегий по уплате налога на добавочную стоимость.

Нередки случаи, когда организации невыгодно пользоваться оформленной преференцией. В таком случае она имеет право отказаться от нее. Однако при этом взносы по НДС подлежат оплате в установленном Налоговым кодексом порядке, но в то же время предприятие получает право на оформление вычета «входного» налогового сбора.

Отказ от льгот по НДС оформляется путем подачи соответствующего заявления в отделение ФНС. Оно должно быть предоставлено не позднее первого дня квартала, следующего за тем, в котором организация решила оформить отказ от привилегий, в противном случае возникает обязанность оплаты сбора за все три месяца.

| Видео (кликните для воспроизведения). |

Продажа товаров, их производство, оказание услуг – все это неосуществимо без финансовых затрат. Принятие НДС позволяет предприятию избегать неоднократного обложения сборами одной и той же стоимости товара. Помимо этого, НДС также позволяет освободиться от необходимости выплаты национальных налоговых сборов в отношении экспортируемой продукции.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.