Предлагаем ознакомиться со статьей на тему: "налоговые льготы для военнослужащих". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Военнослужащие имеют различные права и обязанности, которые существенно отличаются от тех, что предоставлены обычному человеку.

Гражданин, поступивший на военную службу, попадает под действие определенных нормативно – правовых актов, некоторые из которых регулируют процесс начисления льгот, в том числе по налогам. Каждый военный имеет ряд привилегий, однако они становятся доступными только после того, как будет пройден определенный срок службы.

Налоговые льготы для военнослужащих устанавливаются Государством. Каждый человек, получивший статус военнослужащего, может получить определенные преимущества, в том числе в налоговой сфере.

Нормами закона четко разделяются льготы, которые положены в зависимости от стажа и выслуги, и тех, которые могут быть оформлены только по факту службы в ВС.

По закону действует следующее разделение на года службы:

Граждане, прослужившие десять лет, могут получить в личное пользование земельные участки и некоторые виды льгот. После двадцати лет службы в Вооруженных Силах РФ льготы увеличиваются. Кроме земли можно оформить различные налоговые льготы – на имущество, земельный участок, доходы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Получить льготы могут только граждане, имеющие официальный статус военнослужащего:

- Сотрудники ФСБ.

- Военные, распределенные на службу в Вооруженные силы РФ.

- Сотрудники пограничных, внутренних войск.

- Граждане, служащие в МЧС – инженерной, дорожно – строительной и железнодорожной службе.

- Военные гражданской обороны и госохраны.

- Специалисты отделов информации, спецсвязи.

- Участники военных формирований, действующих на основе законодательства.

При оформлении льгот не имеет значения, проходит ли военный службу по призыву или контракту. Также получить налоговые послабления могут граждане других государств, оформленные по контракту.

Российским законодательством предусмотрены разные налоговые послабления для военных, которые прошли службу по контракту. Их оформление позволяет сэкономить большую сумму денег.

По НК РФ, могут быть оформлены следующие льготы:

Однако льгота действует только для одной квартиры или дома. При выборе предпочтение отдается тому объекту, который имеет наиболее высокий налог.

При этом учитывается мощность транспортного средства. Если она выше допустимого показателя, то налог оформляется на избыток.

Льготы по имущественному налогу можно оформить на:

- комнату;

- квартиру;

- жилой дом, пристройки к нему;

- дачу;

- помещение, находящееся в недостроенном состоянии;

- переоборудованное для специальных целей помещение – творческая или художественная мастерская, танцкласс, ателье;

- гараж;

- помещение, использующееся в качестве библиотеки, музея;

- складское строение, площадью не более 50 квадратных метров, приспособленное для личных нужд гражданина и ведения семейного хозяйства.

Иные правила действуют в том случае, если военнослужащий проживает в многоэтажном доме, поскольку такое строение не облагается налогом.

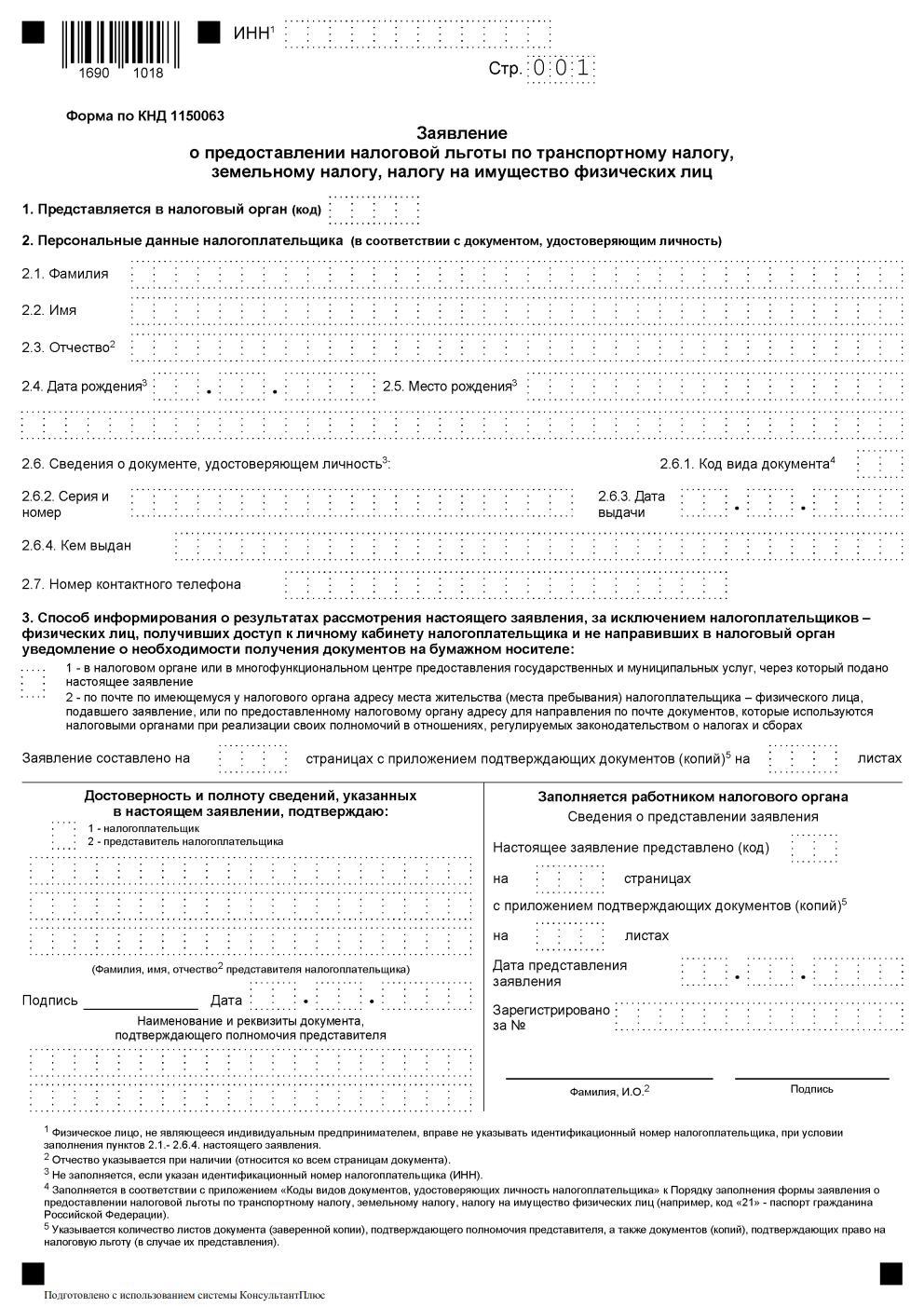

Чтобы получить ту или иную преференцию, армеец должен подать документы в отделение ФНС по месту проживания. Льготы не оформляются автоматически, нужно собрать пакет документов и написать заявление.

Процесс оформления налоговых льгот:

- Для того, чтобы получить ту или иную налоговую льготу, военнослужащий должен подготовить паке документов. Особенно важно предоставить те бумаги, которые являются подтверждением статуса и содержат описание рода деятельности, стажа.

- Перед посещением организации рекомендуется сделать по 2 ксерокопии основных бумаг.

- Обращаться нужно в отделение ФНС по месту проживания, или по тому адресу, где оформлено имущество, облагаемое налогом. Подать бумаги нужно строго до 1 ноября текущего года. Это очень важно, поскольку данное число является начальным днем отсчета нового налогового периода, с которого засчитывается льгота.

- Налоговые платежи будут начисляться, но военнослужащий, оформивший бумаги, будет освобожден от их уплаты. После подачи документов на рассмотрение нужно выждать 5 – 10 дней, после чего сотрудник ФНС сообщит о принятом решении.

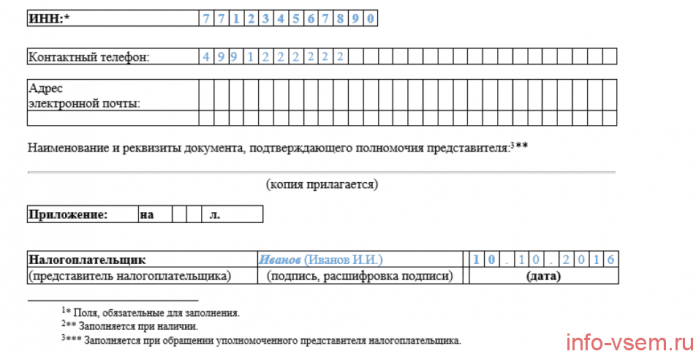

Так выглядит заполненное заявление:

- офицер;

- мичман;

- прапорщик;

- солдат;

- матрос;

- сержант;

- офицер запаса – мобилизованный по указу Президента РФ.

Нюансы, которые необходимо учесть при оформлении:

- Если в собственности у военного имеется несколько объектов недвижимости, он может выбрать самый дорогостоящий и оформить льготу на него. На все объекты преференция не предоставляется, за остальные дома и квартиры придется платить в обычном режиме.

- Если при оценке кадастровой стоимости объекта была дана цифра 300 миллионов рублей, военный уплачивает налог в размере 100%.

- Дополнительно могут быть даны преференции по налогам для военных, являющихся индивидуальными предпринимателями, однако нужно учесть, что в данном случае действуют определенные, иные порядки и оформление происходит по другому режиму.

Военнослужащие могут получить полное освобождение от уплаты имущественного налога, но если они являются предпринимателями, то подсчет происходит по другой системе.

Потребуется подать другие документы и составить заявление, а также предоставить информацию о получаемых доходах. Льгота может быть дана на оплату налога по помещению, используемому для коммерции.

Военные пенсионеры могут получить налоговые послабления. Для этого потребуется обратиться в ФНС и узнать, какие преференции положены гражданину.

При посещении государственной организации – Федеральной налоговой службы, военнослужащий должен иметь при себе пакет следующих документов:

- Паспорт.

- Заявление на предоставление льгот.

- Военный билет.

- ИНН.

- Документы, устанавливающие право собственности на имущество.

- Выписка о составе семьи, паспортные данные супруга, сведения о детях.

Потребуются документы, подтверждающие все вышеперечисленное:

- Пенсионное удостоверение.

- Справка об инвалидности.

- Выписка с места работы.

- Приказ об увольнении (копия или выписка).

Все документы должны быть поданы в оригинале.

Получить отказ можно в нескольких случаях:

- Поданы не все необходимые документы.

- Гражданин не имеет права на получение льготы (не достигнут минимальный срок службы – 10 лет).

- Военный был уволен со службы в связи с нарушением Устава или Закона.

Недостающие документы можно донести, но если причиной отказа является увольнение, получить льготы не удастся. Если имеющегося стажа не достаточно, можно подать документы повторно через несколько лет.

Государство защищает права военнослужащих, и предоставляет им различные привилегии. Однако характер любых льгот – заявительный, они не оформляются автоматически. Можно сократить сроки, если собрать все бумаги и правильно составить заявление – льготы будут получены уже в следующем месяце.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Военнослужащие относятся к отдельной категории граждан, для которых государство предусматривает максимальное количество льгот и привилегий в различных областях жизнедеятельности. Налогообложение не является исключением. Те, кто служит в рядах ВС РФ, могут рассчитывать на значительные послабления при уплате налогов. При соблюдении определенных условий армейцы могут получить освобождение от имущественного или земельного сбора, уменьшить платежи по доходам физических лиц, существенно увеличить размер налоговых вычетов при покупке недвижимости, лечении и воспитании детей. Налоговые льготы для военнослужащих обширны и многообразны, но перечень для каждого конкретного военного устанавливается в индивидуальном порядке. Может учитываться вид несения службы, выслуга лет и даже звание, а также наличие воинских почестей. Если вы хотите разобраться в том, какие конкретно послабления полагаются солдатам-срочникам или тем, кто служит по собственному желанию на основании контракта, читайте эту статью.

Общий перечень налоговых льгот для ветеранов боевых действий вы найдете по этой ссылке. Военным пенсионерам же рекомендуем ознакомиться с этим материалом.

Российское законодательство предусматривает разнообразные налоговые льготы военным, находящимся на службе по контракту. Они позволяют армейцам ежегодно экономить приличные деньги. Подобные меры социальной господдержки являются прекрасным мотивирующим средством для всех желающих стать частью ВС РФ, а также существенно облегчают жизнь военнослужащих и их семей. Налоговый Кодекс РФ предполагает послабления и льготы по следующим видам налогов и сборов, применяемых в Российской Федерации:

-

Имущественный. От уплаты налога на недвижимое имущество освобождаются военнослужащие по контракту, состоящие на военной службе в текущий момент времени. Если армеец имеет в собственности квартиру, загородный дом, дачу или официально оформленный гараж, он может не платить имущественный сбор (НК РФ, ст.407). Это послабление действует в отношении только одного объекта имущества. Например, при наличии в собственности 2-х квартир и 3-х капитальных гаражей не платить налог можно только за один гараж или квартиру. При этом предпочтение отдается имуществу военнослужащего, имеющему большую стоимость и соответственно облагаемому большим налогом.

Земельный. Законодательство России разделяет недвижимое имущество на объекты недвижимости и земельные участки. В отношении каждой из этих категорий действуют особые правила налогообложения. На федеральном уровне рассчитывать на отмену земельного налога могут лишь юридические лица и некоторые категории граждан. Однако на муниципальном уровне каждый регион или область формирует собственные списки льготников, в их числе могут быть и военные. По этой причине уточнять перечень льгот, предоставляемых военнообязанному в конкретном населенном пункте, необходимо в местном отделении Федеральной налоговой службы.

Подробнее о земельном налоге здесь.

Подоходный. Налог на доходы физических лиц для военнослужащих рассчитывается так же, как и для всех остальных россиян с учетом вычетов на детей.

Более подробно про вычеты на детей и подоходный налог можно узнать из этой статьи.

Вычет при покупке жилья. В отношении армейцев, служащих по контракту, действует стандартная схема, предполагающая уменьшение налоговой базы на сумму фактически понесенных расходов, но не более 2-х млн. рублей. В случае, если жилье армейцу приобреталось за счет собственных и бюджетных средств, вычет может быть применен только в отношении расходов из собственных денег.

Транспортный. Послабления в части транспортного налога относятся к ведению региональных властей, и устанавливаются в каждом регионе страны на основании местных законов. В отношении военнослужащих он может быть уменьшен вплоть до полного освобождения от обязательного дорожного сбора. Важным показателем при определении размера транспортного налога является мощность автомобиля (количество лошадиных сил). В большинстве регионов послабления по этому сбору действуют в отношении легкового транспорта с мощностью менее 150 л.с.

Про льготы на транспортный налог у нас есть отдельные материалы для ветеранов и пенсионеров.

Основным условием получения любой льготы по действующим налогам и сборам является личный визит армейца в местное отделение Федеральной налоговой службы. Освобождение от сборов или применение послаблений может быть использовано в отношении армейца только после получения от него письменного заявления.

Право на налоговые вычеты возникает у солдат срочной службы с момента их зачисления в ряды ВС РФ.

Несмотря на то, что налоги военнослужащих, как и других граждан РФ, являются важной статьей доходов государственного бюджета, Правительство страны старается максимально снизить налоговое бремя для тех, кто проходит срочную службу в рядах ВС РФ. Этой категории военных положены льготы касательно следующих налоговых сборов:

- Налог на доходы физических лиц. Пока солдаты-срочники находятся на полном государственном денежном довольствии, оно не облагается сбором НДФЛ.

- Имущественный. При наличии в собственности у солдата недвижимого имущества, на период нахождения в армии этот налог отменяется.

В отношении транспортного и земельного налога к солдатам-срочникам применяются те же правила и нормы, что и к другим категориям граждан.

Если у вас имеется собственный опыт решения вопросов о налоговых сборах и вычетах для армейцев, или можете подсказать что-то важное и интересное для налогоплательщиков, ждем ваших отзывов и комментариев.

Налоговые льготы для военнослужащих по контракту, налог на землю, недвижимость и имущество

Законодательством РФ предусмотрены налоговые льготы для военнослужащих и их семей. Перечень привилегий может несколько видоизменяться в зависимости от региона их предоставления. Согласно Налоговому Кодексу (ст. 4 п. 1 ФЗ-2003-1), льготные категории граждан освобождаются от налога на имущество.

В соответствии с НК РФ ст. 56 привилегии – предоставляемые определенным категориям граждан преимущества по сравнению с иными плательщиками обязательных взносов. Они, как правило, включают:

- пониженную процентную ставку;

- отсрочку платежа;

- право на получение вычетов по налогу;

- освобождение от перечисления сборов.

Военным предоставляются налоговые льготы в отношении машино-места или гаража, частного домовладения, квартиры, комнаты в коммуналке либо общежитии, помещения для творчества.

Для военнослужащих по контракту предусмотрены определенные льготы, в зависимости от общего стажа и выслуги лет в ВС. В связи с этим они подразделяются на категории, обусловленные ФЗ «О статусе служащих армии»: 10, 15, 20 лет и более.

По достижению 20-ти летного стажа военнослужащие могут рассчитывать на следующие привилегии от государства:

- покупку техники и автомобилей, принадлежащих ВС РФ с учетом амортизации;

- существенное послабление при уплате земельного налога или освобождение от его перечисления;

- возможность возврата части средств, направленных на уплату налогов во время службы в армии;

- освобождение от сборов на имущество физлиц.

| Видео (кликните для воспроизведения). |

От уплаты налога на недвижимость освобождаются определенные категории граждан при условии:

- объект не должен быть занят под коммерцию;

- имущество – официальная собственность пенсионера.

При наличии у ветерана военной службы различных видов собственности (дачи и комнаты) налогообложению они не подлежат. Если он владеет двумя квартирами, то за одну придется заплатить в полном объеме. Ставка устанавливается территориальными органами самоуправления. Размер взноса зависит от цены объекта по кадастру.

Налоговые льготы для военнослужащих на землю с 2017 года немного видоизменились – сбор взимается с кадастровой стоимости (до этого учитывался инвентаризационной показатель). Для каждого типа имущества предусмотрена определенная ставка – от 0,1 до 2%.

Льготы по земельному налогу подразделяются на несколько видов:

- освобождение от сборов в полном объеме;

- уменьшение налоговой базы на 10 тыс. рублей;

- привилегии, установленные на региональном уровне.

После принятия заявление и документов, сотрудник ИФНС осуществляет их проверку на подлинность. Затем инспекция принимает решение о предоставлении одного из бонусов. С этого момента производится перерасчет налога на землю с учетом полученной льготы за весь период ее действия.

По транспортному налогу учитываются показатели отдельных регионов – в каждой местности они устанавливаются на усмотрение органов самоуправления. Единственное ограничение – ставка не может превышать 10 кратный размер базового показателя, предусмотренного НК РФ ст. 356 ФЗ-202.

Дополнительно военнослужащие могут рассчитывать на следующие бонусы:

- при гибели служащего ВС семье выплачивается матпомощь – 3 млн. рублей (распределяется между всем членами семьи);

- 2 млн. руб. предоставляются при увольнении ранее положенного срока и травмы при исполнении;

- при рождении 2-го ребенка военный может уйти в отставку раньше;

- жилую площадь или компенсацию ее стоимости.

Эти бонусы лица, добросовестно выполняющие свои обязанности перед государством и народом, могут использовать по своему усмотрению. Законодательство РФ гарантирует поддержку и обеспечение военнослужащих.

Для получения послабления, военнослужащий должен обратиться в ИФНС по месту регистрации и написать заявление. К запросу необходимо приложить следующий пакет документов:

- удостоверение/билет военнослужащего официальной формы со всеми реквизитами, фотографией;

- справку с информацией о звании служащего, ФИО и должности.

На льготы по налогам могут рассчитывать и члены семьи военнослужащего по контракту, утратившие единственного кормильца. Для этого ФНС потребуется предоставить:

- удостоверение вч;

- справку из Военного комиссариата;

- удостоверение пенсионера с соответствующей отметкой, штампом, заверенное «автографом» руководителя, оттиском печати.

Региональных особенностей оформления послаблений относительно имущества для военнослужащих и граждан запаса нет. По закону они оформляются во всех субъектах Российской Федерации. Государственная политика относительно служащих ВС в отставке захватывает основные области, развивая потенциал страны.

Единственная проблема, предоставляются ли послабления налоговыми инспекциями, и обращаются ли за ними льготники, ведь по причине не знания некоторых вопросов, многие граждане не пользуются своими привилегиями.

Налоговые и дополнительные льготы для военнослужащих в РФ

Налоговые льготы для военнослужащих являются той стороной медали, которая остается не видна простому обывателю. Ни для кого не является секретом, что военнослужащие имеют абсолютно отличные от обычных граждан права и обязанности. Поступая на военную службу, человек попадает под действие абсолютно иных законодательных актов, нежели обыкновенные люди. С этих самых пор начинается совершенно иная жизнь, отличная от той, которая была раньше. Служба в рядах Вооруженных сил несет в себе много ответственности и приверженности делу. При этом каждый военный имеет ряд привилегий, которые становятся доступными при прохождении определенного срока службы. Про бесплатный проезд и очередь на жилье слышало большинство людей, однако на этом количество преимуществ не заканчивается.

Налоговые льготы для военнослужащих являются достаточно специфическим и сложным вопросом. Этот факт приводит к тому, что многие люди, отдав свой долг Родине, остаются в полном неведении о возможности существенно сэкономить материальные средства. На самом же деле многие военные как действующие, так и вышедшие в запас, имеют множественные привилегии касательно налоговой сферы.

Для того чтобы более точно понять, кому именно положены налоговые льготы, необходимо определиться, кто подразумевается под понятием «военнослужащий». Не каждый надевший камуфляжную форму автоматически является солдатом. Человек приобретает статус военнослужащего с началом прохождения службы как обязательной, так и контрактной и теряет его лишь по ее окончании. Исходя из этого можно определить, что любой человек, обладающий военной специальностью, гарантированно имеет достаточно широкий спектр привилегий. Налоговые льготы при этом не являются исключением из общих правил и предоставляются наравне с остальными.

Таблица 1. Оклады рядовых и сержантов.

Каким именно категориям военных предусмотрены налоговые льготы? Любой человек, обладающий статусом военнослужащего, имеет право на предоставление определенных преимуществ, гарантированных действующим законодательством. При этом существует четкое разграничение этих льгот, в зависимости от выслуги лет и общего стажа службы в рядах вооруженных сил. В связи с этим существует следующее разделение по категориям, обусловленное законом РФ «О статусе военнослужащих»:

- 10 лет службы;

- 15 лет службы;

- 20 лет службы и более.

Исходя из подобного структурирования военным, имеющим срок службы более 10 лет, предоставляются земельные участки в пожизненное использование. Наделы могут передаваться по наследству, приватизироваться или быть проданы на усмотрение своего владельца. Размер указан в соответствующих законодательных документах и составляет:

- 0,1 га в городах и ПГТ;

- 0,25 га и более в сельской местности;

- до 0,25 га для ведения фермерского хозяйства.

При этом 10-летний стаж службы гарантирует приведенные выше преимущества с условием бесплатного их предоставления. Человек, преодолевший 15-летний срок службы, имеет возможность получить земельные участки следующих размеров:

- 0,1 га в городах и ПГТ;

- 0,25 га и более в сельской местности;

- 0,3 га и более для ведения фермерского хозяйства.

- Возможность приобретать автомобили и другую технику, состоящую на балансе Вооруженных сил РФ, по существующим ценам с учетом ее амортизации.

- Существенное снижение при уплате налога на земельные угодья и полное освобождение от него.

- Полное освобождение от налога на имущество физических лиц.

- Возможность частичного возврата денежных средств, израсходованных на разнообразные налоги в течение всего срока службы.

Кроме этого, на основании решения органов местного самоуправления военные, вышедшие в отставку или пребывающие на пенсии и имеющие стаж службы более 20 лет, могут быть полностью освобождены от произведения других выплат. Этот же фактор касается и членов семей военного, проживающего вместе с ним.

Некоторых людей интересует вопрос, платят ли военнослужащие транспортный налог. Ответом на него стало разъяснение соответствующих органов, полученное не так давно. В нем говорится о том, что транспортный налог выплачивается всеми лицами, находящимися на военной службе, вне зависимости от выслуги лет.

Исходя из всего вышесказанного можно заключить, что служба в рядах Вооруженных сил, как срочная, так и по контракту, является не только долгом каждого мужчины перед своим государством, но и несет в себе некоторые положительные аспекты. Эти моменты касаются практически всех сфер жизни человека. Налоговые льготы не стали исключением из общего списка.

При этом наблюдается прямая зависимость по предоставлению подобных привилегий исходя из выслуги лет.

Однако существует перечень преимуществ, которые доступны военнослужащему с момента поступления в часть. В целом же повышение стажа способствует получению новых более обширных льгот, предоставляемых не только самому военному, но и членам его семьи.

Позвоните по номеру:

- 8 (495) 137-50-02 — Москва

- 8 (812) 424-18-02 — Санкт-Петербург

- 8 (800) 333-45-16 (доб.968) — общий

И наш юрист БЕСПЛАТНО ответит на все Ваши вопросы.

Военнослужащие являются той категорией граждан, для которой в нашей стране предусмотрено большое количество льгот разного характера. Налогообложение не стало исключением. Служащие в армии, уплачивая налоги, могут воспользоваться разнообразными вариантами уменьшения размера или освобождения от них. Налоговые льготы военнослужащим позволяют им освободиться от некоторых сборов, уменьшить суммы платежей по доходам, увеличить вычеты по налогам.

НК РФ в статье 407 определяет тех людей, которые могут претендовать на льготы по налогам. В частности, к таким лицам относятся как военнослужащие, так и те, кто был уволен с военной службы, достигнув предельного возраста пребывания на ней, по здоровью или в связи с оргштатными мероприятиями. Одновременно общий период военной службы таких граждан должен составлять не менее 20 лет.

Включение в категорию «военнослужащие» основано на ст. 2 Федерального закона от 27.05.1998 № 76-ФЗ “О статусе военнослужащих”. Перечень лиц следующий:

- служащие по контракту офицеры, прапорщики и мичманы, сержанты, старшины, солдаты, матросы, курсанты организаций ВПО и военных образовательных организаций высшего образования, сержанты и старшины, солдаты и матросы;

- служащие по призыву сержанты, старшины, солдаты и матросы, проходящие военную службу по призыву, курсанты организаций ВПО и военных образовательных организаций высшего образования до заключения с ними контракта о прохождении военной службы.

Льготы военным многочисленны, но нужно понимать, что их перечень для каждого конкретного человека различен. Зависит он от набора требований, предусмотренных в действующем законодательстве.

НК РФ определяет разные виды послаблений, оформление которых становится одним из мотивирующих факторов при поступлении на службу и дает возможность сэкономить немалые финансовые средства.

Льгота дается тем, кто является действующим военным на момент оформления заявления.

Объектами, на освобождение от оплаты налога по которым можно претендовать, являются:

- квартира или комната;

- жилой дом;

- помещение или сооружение, которые специально оборудованы и используются в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- хозяйственное строение или сооружение, площадь каждого из которых не превышает 50 квадратных метров и которые размещены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- гараж или машино-место.

Льгота действительна лишь по одному объекту из каждого вида. Как правило, выбирается тот, у которого сумма налога выше.

В соответствии с действующим законодательством, имущество делится на объекты недвижимости и участки земли. Алгоритм оплаты такого налога установлен главой 32 НК РФ , а перечень освобождаемых лиц — ст. 395 . Военные не включены в такой список. Более того, действующая редакция 76-ФЗ отменила предыдущую, в статье 17 которой была предусмотрена льгота по земле. Внося поправки, законодатель изменил льготу на компенсационную выплату денежных средств.

Таким образом, в настоящее время выплаты по земельному налогу для военных проходят по общему алгоритму налогового законодательства.

Расчет НДФЛ происходит для военных так же, как и для остальных жителей нашей страны, с учетом вычета на детей.

В отношении контрактников работает стандартный вариант, при котором налоговая база может уменьшаться на сумму фактических расходов, но не выше 2 млн рублей. При приобретении недвижимости за счет средств, включающих и собственные, и бюджетные, вычет предоставляется только по части расходов из личной составляющей.

Данный вид вычетов находится в ведении регионов и устанавливается в соответствии с законодательством субъекта. В части военных такой налог может быть уменьшен даже до полного освобождения. При определении суммы налога учету подлежит мощность машины. К примеру, в некоторых областях установлены льготы для транспорта мощностью меньше 150 лошадиных сил.

В ситуации, когда в отчетном периоде военный расходовал значительные средства на покупку лекарственных препаратов, оздоровительные процедуры, в соответствии со ст. 210 НК РФ он вправе претендовать на компенсацию части расходов. Размер вычета при этом не может быть более 50 000 рублей.

Обучая своего ребенка, лицо данной категории может претендовать на возмещение части затраченных на учебу средств. Ограничение по сумме вычета составляет 50 000 рублей.

Призывник может обратиться за привилегиями с даты призыва в армию. Такие лица могут претендовать в период службы на послабления по:

- НДФЛ (не облагаются);

- имуществу (отменяется).

Транспортный и земельные налоги продолжают взимаются по общим правилам.

Отнесение к категории ВБД происходит на основании ст. 3 ФЗ от 12.01.1995 № 5-ФЗ “О ветеранах”.

Налоговые льготы ветеранам боевых действий включают послабления, связанные с уплатой НДФЛ, имущественного и иных налогов. В зависимости от того, в каком регионе проживает ветеран, он может получить послабления и по вычетам на транспорт.

Послабления в части подоходного налога установлены ст. 217 – 218 НК РФ . Налоговая база — доход любого вида, полученный ветераном. Ставка составляет 13 %, считается каждый месяц. Из налоговой базы могут исключить:

- пособия и выплаты, полагающиеся от государства;

- налоговый вычет, равный 500 руб.;

- налоговый вычет, равный 3000 руб., — при наличии инвалидности, полученной в период службы, статуса «чернобыльца» или участии в ядерных (радиационных) испытаниях.

Транспортные льготы обусловлены региональным законодательством и имеют свои особенности в зависимости от субъекта.

Льготы по имуществу у такой категории граждан аналогичны имеющимся у военных-контрактников.

По земельному налогу из расчета налоговой базы исключается площадь в 600 м². Если размер участка меньше или равен данному показателю, то ветеран будет освобожден от налога в полном объеме. Если земли больше, пошлина рассчитается за вычетом допустимой площади.

Основное условие получения льготы по налогам и сборам — заявительный характер данных мер поддержки. Это означает необходимость лично явиться в отделение Федеральной налоговой службы и предоставить письменное заявление с необходимым пакетом документов.

Направляясь в ФНС, при себе нужно иметь:

- паспорт;

- заявление;

- военный билет;

- ИНН;

- правоустанавливающие документы на имущество, находящееся в собственности;

- выписку о составе семьи с паспортными данными супруга и информацией о детях.

| Видео (кликните для воспроизведения). |

Важно иметь в виду, что обратиться лучше до 1 ноября текущего года, так как эта дата — день старта следующего налогового периода, от которого и начнет засчитываться льгота.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.