Предлагаем ознакомиться со статьей на тему: "налог на продажу квартиры до 1 млн рублей: выгодные способы оптимизации". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

В России налог на продажу недвижимости является обязательным для получения доходов от продажи квартиры, дома, земельного участка и других объектов недвижимости. Согласно Налоговому Кодексу РФ, налог на имущество взимается в размере 13% от суммы превышающей 1 миллион рублей за кадастровую стоимость объекта.

Однако, если квартира продана за меньшую стоимость, то владелец объекта имеет право на вычет. Стоит учитывать, что налог на продажу квартиры не распространяется на недвижимость, которая находится в собственности менее трех лет.

Если Вы являетесь продавцом недвижимости, то Вам необходимо обязательно заполнить декларацию о доходах. При продаже долевого владения в строящемся доме или комнаты в жилом помещении, если полученная сумма не превышает 1 миллион рублей, налог не взимается. Также, при продаже недвижимости на основании договора купли-продажи, заключенного не ранее года, налог не взимается.

Однако, при возникновении ошибки в кадастровой стоимости объекта недвижимости при продаже квартиры, может быть получена прибыль меньше минимального порога обложения налогом. В таком случае продавец обязан заполнить декларацию и отправить ее в налоговую инспекцию независимо от того, превышает ли прибыль порог налогообложения.

Важно помнить, что право на вычет возникает независимо от того была ли получена прибыль или нет и что продавец несет ответственность за точность предоставленных документов и информации о продаже недвижимости.

Новые правила налогообложения

С 2021 года вступили в силу новые правила налогообложения, которые касаются продажи недвижимого имущества, включая квартиры, комнаты, доли в квартирах или домах, земельные участки и иное имущество.

Согласно Налоговому кодексу РФ, продавец обязан отправить налоговую декларацию, если он получил прибыль от продажи недвижимости, превышающей минимальный уровень, который был установлен в 1 млн рублей в календарном году.

При продаже квартиры или иного помещения, которую продавец приобрел путем покупки долевого участия, была продана не вся квартира, а только доля, то налог будет начисляться не от стоимости всей квартиры, а от стоимости проданной доли в квартире.

Если вы получили доходы от продажи недвижимости, то обязанность по уплате налога возникает независимо от того, сколько времени вы владели этой недвижимостью.

При получении дохода от продажи жилого помещения, владение которым составляло менее трех лет на дату продажи, продавец может получить вычет приобретения. Однако вычет нельзя получить, если доход от продажи оказался меньше затрат на приобретение и ремонт жилого помещения.

Для расчета налогообложения необходимо знать кадастровую стоимость объекта недвижимости на момент продажи, а также затраты на приобретение и ремонт данного имущества. Но продавец также может обратиться в налоговую инспекцию для получения информации о кадастровой стоимости и других документов касательно продаваемого объекта.

Если вы продадите земельный участок, то налог будет начисляться от стоимости участка, которая была указана в договоре купли-продажи или оценке земли.

Помимо налога на продажу недвижимости, вы также должны будут уплатить налог на доходы от продажи имущества (НДФЛ). Кроме того, вы должны будете сохраниять документы, связанные с продажей недвижимого имущества, на протяжении 3 лет с истечения года продажи.

Вопросы, связанные с налогообложением продажи недвижимости, являются серьезными и могут потребовать консультации высококвалифицированного налогового специалиста.

Что изменилось в законодательстве?

В этом году были внесены изменения в законодательство о налогах на продажу недвижимости, которые коснулись продавцов квартир и других объектов жилой недвижимости. Согласно новым требованиям, если продаваемая квартира была приобретена менее трех лет назад, то продавец обязан выплатить налог на продажу.

Налог на продажу начисляется, если полученная продавцом сумма превышает минимальный порог — 1 млн рублей. Если же сумма продажи меньше этого порога, то налог не взимается.

Для уплаты налога, продавец должен подать декларацию в налоговую службу. В декларации должны быть указаны дата покупки квартиры, стоимость приобретения, а также документы, подтверждающие право собственности на объект недвижимости.

Также стоит учитывать, что если продаваемый объект является долевым строительством, то дата приобретения и срок владения начинаются с момента получения права на долю в строящемся доме.

Если продана всего лишь комната в жилом помещении, не являющаяся самостоятельным объектом недвижимости, налог на продажу не взимается.

Для получения налогового вычета, продавец должен отправить в налоговую службу заявление о полученной доле в объекте недвижимости или иной форме имущества в течение года, следующего за годом получения доли. В случае ошибки в заявлении, вычет может быть получен независимо от истечения календарного года.

Основная обязанность по уплате налога лежит на продавце, но если продаваемый объект был получен в дар, при менее чем трехлетнем наличии даритель обязан уплатить налог на его продажу.

Для правильного расчета налога и избежания ошибок в декларации, рекомендуется обращаться к земельному и кадастровому книгам и проверять соответствие документов, которые были получены при покупке недвижимости.

Кому это касается?

Налог на продажу жилой недвижимости становится обязанностью для продавца, если продажная сумма превышает минимальный порог в 1 млн рублей. Эта обязанность касается всех, кому принадлежит доля от продаваемого объекта, включая квартиры, комнаты, дома, земельные участки и иное имущество. Если вы являетесь собственником недвижимости, владельцем доли в ней или недавно приобрели жилой объект, этот вопрос должен быть для вас актуальным.

Вам следует отправить налоговую декларацию, если проданная собственность была приобретена менее трех лет назад или если вы получили доходы от продажи недвижимости, превышающие сумму, связанную с кодексом налогов. Кроме того, срок отправки декларации не зависит от того, была ли получена вычетная сумма в момент приобретения продаваемого недвижимого объекта.

Если вы продаете жилую недвижимость, вы обязаны получить кадастровую оценку объекта и оформить договор купли-продажи. При этом продавец не имеет права продать недвижимость, до истечения календарного года с момента приобретения, если его целью была спекуляция, а не использование объекта как жилого помещения.

Если же ваша полученная при продаже посредством долевого участия доля в объекте была меньше 1 млн рублей, вы не обязаны платить налог и подавать декларацию. Тем не менее, обязательно проверьте все документы, связанные с продажей, чтобы избежать возможных ошибок.

Для того чтобы не потерять прибыль от продажи недвижимости, владельцам долей стоит отметить, что продажа долей не освобождает их от налоговой обязанности на полученные доходы. Также, если ваша недвижимость не является жилым объектом, получение вычета при продаже недвижимости не предусмотрено, что значительно увеличивает сумму налога.

- В чем заключается налоговая обязанность при продаже недвижимости?

- Какие условия требуют наличия декларации при продаже жилой недвижимости?

- Кому следует отправлять налоговые декларации?

- Стоит ли проверять все документы при продаже долей в недвижимости, если их стоимость меньше 1 млн рублей?

Важно помнить, что при продаже жилой недвижимости, в зависимости от суммы продажи, владелец дома или квартиры должен уплатить налог. Учитывайте данную информацию, чтобы не допустить ошибок при оформлении документов и, следовательно, не потерять вашу прибыль.

Как рассчитать налог

Налог на продажу имущества – это обязанность продавца жилой недвижимости или иного объекта недвижимого имущества. Если продаваемая недвижимость менее чем за 1 млн рублей, налог не возьмут.

Продавец имеет право на получение вычета в сумме меньше 1 млн рублей за календарный год.

Чтобы определить размер налога на продажу, нужно рассчитать сумму, превышающую минимальный порог 1 млн рублей.

Это может быть, например, доля в квартире, комната в общежитии или жилой дом с земельным участком. Владение недвижимостью должно быть зарегистрировано в кадастровой палате.

Если объект недвижимости был получен в дар или наследуется, налог не возьмут. Однако, если владение продано не в течение трех лет после получения документов, налог возьмут.

Крышесносная ошибка – это неправильно заполненная декларация при отправке налоговой инспекции.

Вопросы, связанные с расчетом налога на продажу недвижимости, следует обсудить с профессионалами.

Независимо от того, была ли получена прибыль при продаже недвижимости, нормативным документом налогообложения является Гражданский кодекс Российской Федерации.

Продавец имеет право получить налоговый вычет, если он был участником долевого строительства и у него есть договор о долевом участии в строительстве недвижимости.

Полученная при продаже недвижимости прибыль включается в доходы года, в течение которого произошла продажа.

Недвижимость можно продать, если у продавца были права на владение недвижимым объектом в течение 3 лет.

Если продавец продал объект недвижимости, который является наследством, налог не требуется.

При продаже жилого помещения продавец должен оплатить налог на прибыль, полученную от продажи жилого помещения. Если продажа жилого помещения была осуществлена после истечения трех лет с момента покупки, налог на продажу не взимается.

Как определить стоимость квартиры?

Продажа недвижимости — ответственный и важный этап владения этим объектом имущества. К сожалению, многие собственники жилой или коммерческой недвижимости не знают, как правильно определить стоимость своей квартиры или помещения.

Для начала, необходимо собрать все документы, связанные с владением квартиры. Основным документом в этом случае является договор купли-продажи, который был заключен при приобретении недвижимого объекта.

Если же квартира была получена по иной причине (например, в долевом владении или при продаже другого имущества), то необходимо обратить внимание на документы, подтверждающие права на приобретение данного объекта.

Вопрос кадастровой стоимости так же является важным. Если стоимость полученная от продажи квартиры превышает ее кадастровую стоимость, то собственник обязан отправить налоговую декларацию и, соответственно, уплатить налог на доходы.

Кроме того, при продаже жилой недвижимости владельцы имеют право на земельный вычет. Если время владения квартиры или дома составляет не менее трех лет календарного времени, то владельцы могут получить вычет за продажу этого объекта.

Ошибки в определении стоимости недвижимости или невыполнение обязательств по уплате налогов могут привести к серьезным последствиям. Поэтому, независимо от целей продажи квартиры, необходимо тщательно изучить вопросы, связанные с ее продажей и определения ее стоимости.

Какова ставка налога?

При продаже недвижимости, стоимость которой не превышает 1 млн рублей, продавец должен заплатить налог на доходы физических лиц. Ставка налога составляет 13% от прибыли, полученной со сделки.

Вопрос налога на продажу квартиры до 1 млн рублей является важным для многих людей, которые хотят продать свое жилье. Для выполнения обязанности по уплате налога владелец помещения обязан предоставить некоторые документы.

При продаже доли в доме или квартире в собственности на земельном участке налог рассчитывается независимо от того, сколько кадастровая стоимость объекта. Также владелец должен заплатить налог, если квартира была приобретена за 3 года до ее продажи.

Если продавец получил недвижимость в результате наследства, приватизации или имущественной доли после развода, то налог на продажу не обязателен.

Если владелец совершил ошибку при заполнении декларации налога, то ему необходимо получить налоговую проверку, чтобы определить размер полученной прибыли.

Также продавец имеет право получить вычет из налога на продажу недвижимости. Для этого он должен отправить документы в Федеральную налоговую службу.

Налог на продажу имущества до 1 млн рублей, за вычетом расходов по купле-продаже, не должен превышать календарного года. Налог на продажу комната не превышает 250 тысяч рублей.

Каковы формулы расчета налога?

Расчет налога на продажу квартиры до 1 млн рублей зависит от ряда факторов. Один из них – тип недвижимости. Если это жилой дом или квартира, то налог рассчитывается на основе кадастровой стоимости объекта. Если же это земельный участок, то расчет производится на основе его площади и земельной категории.

Обязанность по уплате налога лежит на продавце. Под “продажей” понимается любая передача недвижимости от одного лица к другому, включая договор купли-продажи, договор долевого участия, договор замены, договор дарения и другие документы.

Минимальный налог на продажу недвижимого имущества составляет 13% от полученной при продаже суммы. Однако, существует возможность получить вычет, если жилой объект на момент продажи находился в собственности более 3 лет, либо продавец приобрел долю в недвижимости до 1 января 2021 года.

Для расчета налога необходимо знать кадастровую стоимость объекта на момент его приобретения. Если эта информация не получена от налоговой службы, то продавец обязан самостоятельно отправить запрос на получение данных.

Кроме того, необходимо учесть срок владения объектом и календарный год продажи. Для налогового вычета можно учесть все доходы владельца помещения за последние 3 года перед продажей.

В случае ошибки при расчете налога и переплаты, продавец может запросить полученную сумму обратно. Но если полученная сумма была меньше налога на продажу, то продавец обязан доплатить разницу.

Важный вопрос – как правильно рассчитать налог, если продается квартира, которая была приобретена за иную сумму, чем она продана. В этом случае налог рассчитывается от суммы, полученной при продаже, которая превышает стоимость квартиры на момент приобретения.

Таким образом, для правильного расчета налога на продажу квартиры до 1 млн рублей необходимо учитывать различные факторы, не допускать ошибок при подаче документов и получении кадастровой стоимости недвижимого объекта.

Способы минимизации налоговых платежей

Независимо от того, каким объектом недвижимости вы владели, перед проведением сделки продажи необходимо проверить документы на наличие ошибок и соответствия кадастровой стоимости. В случае недочетов, они должны быть исправлены до отправки документов в налоговую инспекцию.

Если вы продаете квартиру, кадастровая стоимость которой меньше 1 млн рублей, и являетесь ее первым продавцом, то вы освобождены от уплаты налога на прибыль. Однако, если доходы, полученные за год от продажи недвижимого имущества превышают минимальный порог, необходимо уплатить налог на общую сумму дохода.

Если владение продаваемой квартирой было менее трех лет, приобрель одну долю квартиры менее года назад или жили менее 183 дней в календарном году, то при продаже квартиры необходимо уплатить налог на прибыль в размере 13% от полученной суммы.

При продаже долевого жилого помещения приобретенного после 01.01.2014 года, плательщику налога необходимо уплатить налог на доходы в размере 13% от полученной суммы.

В некоторых случаях продавец имеет право на получение вычета. Это может быть вычет налога на земельный участок, вычет на ремонт жилья или вычет на приобретение другого жилого помещения. В таком случае, налоговая база будет меньше.

При совершении сделок с недвижимостью рекомендуется обращаться к юристам и специалистам в области налогообложения, которые помогут минимизировать налоговый платеж.

- Проверьте документы на наличие ошибок и соответствия кадастровой стоимости.

- Освобождены от уплаты налога на прибыль, если первый продавец и кадастровая стоимость меньше 1 млн рублей.

- Налог на доходы при продаже жилья выплачивается, если владели менее 3 лет, приобретали менее года назад или проживали менее 183 дней в году.

- При продаже долевого жилого помещения, приобретенного после 01.01.2014 г., необходимо уплатить налог на доходы в размере 13%.

- Получение вычета налога на земельный участок, вычет на ремонт жилья или вычет на приобретение другого жилого помещения

Как получить налоговый вычет?

Налоговый вычет – это возможность уменьшить сумму налога, который придется заплатить, благодаря наличию доли в недвижимости.

Если вы продаете жилой объект недвижимости – квартиру, комнату, дом, долю в недвижимость, то вы имеете право на получение налогового вычета. Минимальный порог продажи объекта, по которому можно получить вычет – 1 млн рублей.

Для того чтобы получить вычет, необходимо подать декларацию в налоговую службу. Для этого нужно собрать необходимые документы – кадастровая стоимость объекта, договор купли-продажи, справку о доходах за календарный год, в котором была получена прибыль от продажи недвижимости.

Если продажа произведена до истечения права на получение вычета (3 года со дня приобретения объекта), вычет может быть получен только при условии, что при покупке объекта налоговый вычет не был превышен.

Если же продажа происходит по иным причинам – продавец не имеет обязанности использовать налоговый вычет в продаже недвижимости.

Получить вычет можно независимо от того, продаются квартиры, которые находятся в личной собственности, или долевого владения.

Налоговый вычет можно получить только один раз в год на один объект недвижимости. Если недвижимость была продана за минимальную сумму, данные о продаже подаются в декларации, но налог можно не платить.

Если вы сомневаетесь в правильности заполнения декларации, то можно обратиться за помощью в налоговую службу – там вам помогут минимизировать шансы на ошибку при оформлении документов.

Итак, для получения налогового вычета продажа должна иметь комплект необходимых документов и соблюдать определенные правила.

- 1 млн рублей – должна быть стоимость продажи;

- 3 года – необходимо продать объект до истечения данного срока;

- нужно собрать кадастровую стоимость объекта, справку о доходах за календарный год и договор купли-продажи.

Соблюдая все эти правила, вы с легкостью можете получить налоговый вычет и немного сэкономить на продаже недвижимости.

Как использовать льготные категории налогоплательщиков?

Льготные категории налогоплательщиков могут значительно снизить налоговую обязанность при продаже недвижимости. Например, если комната, квартира или доля в недвижимости была в собственности менее трех лет, то при продаже владельцу необходимо заплатить налог на доходы, полученные от продажи объекта. Однако, если продажа прошла по иной причине, например, в связи с наследством или дарением, то налог не уплачивается.

Также, если продавец имеет в собственности только одну недвижимость (квартиру, дом или земельный участок), то он может получить налоговый вычет в размере 1 млн рублей при продаже объекта. Если же продавец является владельцем нескольких недвижимых объектов, то он может получить вычет только при продаже жилого помещения, а не долевого владения или иного помещения.

Получившаяся сумма налога не должна превышать 13% от полученной при продаже суммы, если продавец является резидентом РФ, и 30% – если не является. Минимальный налог при продаже жилого помещения, имеющего площадь менее чем 15 кв. метров, составляет 1% от суммы продажи.

Для получения льгот, необходимо правильно оформлять документы при покупке и продаже недвижимости. В договоре купли-продажи необходимо явно указать цену и приобретаемый объект (кадастровая стоимость и права на землю). Также необходимо отправить в налоговую декларацию сведения о продаже объекта не позднее 30 апреля года, следующего за календарным годом, в котором была получена прибыль от продажи.

Информация о недвижимости, налоговых сборах и правилах оформления можно получить на официальных сайтах налоговой службы России. Независимо от ошибки в оформлении документов, налоговая обязанность все равно подлежит уплате, поэтому важно быть внимательным и следовать правилам.

Как провести реконструкцию квартиры перед продажей?

Когда решается вопрос о продаже жилого объекта, то перед продавцом возникает обязанность убедиться в наличии всех необходимых документов на недвижимость. В частности, если квартира была приобретена до 2002 года и продавец не имеет документов на земельный участок, то необходимо получить кадастровую выписку и декларацию об объекте недвижимости.

В случае, если квартира была приобретена позже указанного года, то продавец должен убедиться в наличии полученной им же копии договора купли-продажи и свидетельства на право владения или пользования жилым помещением.

Для того чтобы продать квартиру выгоднее, необходимо вложиться в ее ремонт и реконструкцию. Крайне важно, чтобы все документы на объект недвижимого имущества были получены заранее и независимо от того, пройдет реконструкция или не будет.

| Видео (кликните для воспроизведения). |

Одним из итогов реконструкции квартиры является получение вычета налоговой, который может снизить налог на доходы физических лиц при продаже долевого владения до календарного года, в котором была реализована квартира.

Для получения данного вычета все документы относительно реконструкции и ремонта квартиры, а также прочих документов, удостоверяющих доводы о возможной ошибке оценки стоимости недвижимости необходимо отправить в налоговую инспекцию, после того как квартира была продана.

Важнейшим аспектом реконструкции квартиры перед продажей является увеличение ее рыночной стоимости. Но стоит также помнить, что нельзя производить реставрацию жилого объекта без декларации на право владения или общей доли квартир, которую продавец собирается продать. В ином случае продавец рискует оказаться за решеткой и лишиться денег, заработанных на продаже.

Таким образом, провести реконструкцию квартиры независимо от продажи ее комплекса, необходимо уже сейчас, чтобы запас документации позволил бы покупателю нести меньше затрат на оценку стоимости объекта имущества.

Декларирование налогов

В случае продажи жилой недвижимости продавец обязан заполнить декларацию по форме 3-НДФЛ, где указывается полученная сумма за объект имущества. В декларации также указывается доля продавца в объекте, кадастровая стоимость объекта и налог, который должен быть уплачен.

Независимо от того, была ли недвижимость продана за минимальный порог в 1 миллион рублей или менее, продавец должен отправить документы в налоговую инспекцию в календарном году, следующем за годом, в котором объект был продан.

Если вы продаете долю в недвижимости, то удерживать налог с доходов, полученных от продажи, необходимо независимо от размера доли, доли компании или объекта недвижимости. Это означает, что если продажа доли в объекте недвижимости превышает 1 миллион рублей, вы обязаны заполнить декларацию 3-НДФЛ и уплатить налог.

В декларации требуется указать не только доходы от продажи, но и другие доходы за календарный год, а также вычеты налогоплательщика на имеющиеся дебетовые и кредитовые карты, за покупку жилой и иной недвижимости.

Если продавец допускает ошибку в декларации, он не сможет получить налоговый вычет за объект имущества, который он обменял или продал в течение календарного года за доходы, полученные в течение календарного года.

Приобретение недвижимого имущества происходит только в случае заключения учредительного договора. Для этого необходимо наличие земельного участка и права на землю. Если кадастровая стоимость объекта превышает сумму 1 миллион рублей, то полученную выгоду необходимо задекларировать в Налоговой инспекции.

Если вы хотите получить вычеты за покупку жилой недвижимости, вы обязаны приобрести объект не позднее 31 декабря в году, календарный год в котором вы хотите получить вычет. В случае приобретения жилого помещения, квартиры, комнаты и даже дома вы сможете получить вычет только тогда, когда стоимость объекта не превышает 2 миллиона рублей, приобретение осуществлено не ранее 3 лет назад и вы являетесь его собственником на дату отправки декларации.

Вопрос декларирования налогов является сложным и зачастую требует дополнительной консультации со специалистами в области налогового кодекса. Несмотря на это, знание обязательно и поможет избежать штрафных санкций со стороны Налоговой инспекции.

Кто и как должен подавать налоговую декларацию?

При продаже недвижимости, в том числе и квартир, сумма дохода может быть как минимальной, так и превышать 1 млн рублей. Независимо от суммы дохода, продавцу необходимо заполнить налоговую декларацию и отправить ее в налоговую инспекцию.

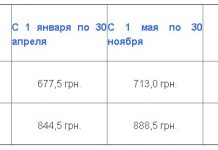

Если квартира была продана в течение календарного года после получения, то необходимо заполнять декларацию, вплоть до 30 апреля следующего года. Также, при продаже квартиры, необходимо учитывать все полученные доходы из прежнего места жительства, независимо от того, была ли недвижимость продана.

Декларация должна содержать информацию об объекте недвижимости: кадастровая стоимость, дата приобретения и кодекс, дата продажи, документы, подтверждающие права на жилой объект, а также доля долевого участия в случае, если объект был куплен и продан не полностью.

При продаже квартиры, которая была приобретена после 1 января 2014 года, можно получить налоговый вычет на сумму до 1 млн рублей, но только в том случае, если эта жилая площадь была куплена и продана с соблюдением всех правил.

Обязанность отправить налоговую декларацию лежит на продавце, но вопрос о том, кто должен платить налог – на продавце или покупателе – решается договором купли-продажи. Если же продавец не отправил декларацию или сделал это с ошибкой, то он не будет иметь права получить доходы от продажи квартиры.

Одновременно с налоговой декларацией, продавец должен предоставить в налоговую инспекцию все документы, подтверждающие права на продаваемое имущество. Для этого надо получить кадастровую справку и справку из земельного кадастра.

Также, необходимо учитывать, что если сумма продажи квартиры составляет менее 1 млн рублей, но была продана недвижимость, полученная наследством, то налоговая декларация также должна быть заполнена.

Важно помнить, что правила налогообложения при продаже недвижимости довольно сложные, поэтому в случае возникновения вопросов лучше обратиться к специалистам или в налоговую службу, чтобы не допустить ошибок и получить максимальную прибыль от продажи квартиры.

Как заполнить декларацию?

Для того, чтобы правильно заполнить декларацию о налоговом вычете при продаже жилой недвижимости, необходимо знать некоторые правила и требования налоговой службы.

Сначала следует подготовить необходимые документы, связанные с приобретением и продажей объекта недвижимости. Это могут быть договор купли-продажи, свидетельство о праве собственности, кадастровая выписка и другие документы.

Если стоимость проданной недвижимости превышает минимальный порог для уплаты налога, необходимо проверить свои доходы за предыдущий год, чтобы убедиться, что полученная сумма продажи не превышает полученных доходов за год.

Для того, чтобы получить налоговый вычет, необходимо включить его в декларацию о доходах за текущий год. Налоговая обязанность возникает независимо от того, продаваец живет в России или за ее пределами.

Если проданная недвижимость представляет собой долевое владение, то необходимо указать долю в своей декларации.

Заполнять декларацию следует в срок после окончания календарного года или после продажи объекта недвижимости. В случае ошибки в заполнении декларации, ее можно исправить в течение установленного срока.

Для отправки декларации необходимо воспользоваться электронным сервисом налоговой службы либо подать ее налоговой инспекции лично.

Важно помнить, что при продаже недвижимости меньше 1 млн, налоговая декларация не требуется, однако продавец обязан получить справку об отсутствии задолженности перед налоговой.

В заключение, для корректного заполнения декларации о налоговом вычете при продаже жилой недвижимости нужно следовать правилам, своевременно заполнять документы и обращаться за помощью по всем вопросам, если что-то не понятно.

Подробнее – НК РФ Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества.

Ответственность за ошибки в расчете налогов

При продаже недвижимости, в том числе квартиры, дома, комнаты или доли в них, продавец обязан выплатить налог на доход. Сумма налога рассчитывается от разницы между стоимостью объекта недвижимости на момент его приобретения и стоимостью на момент продажи.

Если стоимость объекта недвижимости, полученная от продажи, превышает минимальный порог в 1 млн рублей в течение календарного года, то продавец обязан отправить налоговую декларацию и получить квитанцию на уплату налога.

В случае ошибки в расчете налогов, продавец несет ответственность за уплату в полном объеме. Согласно Налоговому кодексу, налоговая ответственность возникает независимо от наличия вины при любой ошибке, связанной с кадастровой стоимостью недвижимости или с применением налоговой ставки.

При продаже долевого владения недвижимым имуществом, продавец обязан сдать налоговую декларацию в течение месяца после получения права на продажу. Необходимо учитывать, что вычет за покупку недвижимости, которую продавец продает, может быть получен только в том случае, если декларация была подана до сделки.

Продавец должен соблюдать все требования закона и отправить документы по продаже недвижимости в установленный срок. Невыполнение этой обязанности может привести к увеличению срока налоговой ответственности.

Таким образом, ответственность за ошибки в расчете налогов ложится на продавца недвижимости. В случае сомнений или вопросов лучше всего обратиться к налоговому консультанту или юристу для уточнения правил и сроков.

Какие последствия неуплаты налогов?

Неуплата налогов при покупке/продаже недвижимости может привести к серьезным последствиям для продавца.

- Минимальный налог на доходы физических лиц при продаже жилого объекта составляет 13%. Неуплата данного налога влечет штраф в размере 20% от несвоевременно уплаченной суммы налога.

- Владелец недвижимости обязан заполнить декларацию о доходах и отправить ее в налоговую службу РФ. При несоблюдении данной обязанности продавцу грозит штраф до 5000 рублей.

- Независимо от того, была ли получена прибыль при продаже недвижимости, продавец обязан уплатить земельный налог. Если налог не был уплачен вовремя, то можно получить штраф до 100% от неуплаченной суммы налога.

- Если продавец продавал недвижимость не полностью, а только долю, то он также должен уплатить налог.

- Полученная при продаже недвижимого объекта прибыль может быть облагаема налогом на имущество физических лиц. Если продавец не учел этот факт и не заплатил налог, то он также может быть оштрафован.

- Если срок продажи недвижимости истекает, то продавец не может получить права на вычет.

Важно отметить, что все документы, связанные с покупкой/продажей недвижимости должны быть оформлены правильно. Если договор/календарный план/кадастровая карта и иное не соответствует требованиям закона, то продавцу могут отказать в отправке документов на регистрацию права собственности, что не позволит ему получить деньги за продажу недвижимости.

В любом случае, настоятельно рекомендуется правильно заполнить и отправить все документы налоговой службе в течение 30 дней с момента продажи объекта недвижимости. Это позволит избежать штрафов и проблем со своими правами на объект недвижимости.

Как избежать наказания за ошибки в декларировании?

Декларирование доходов от продажи недвижимости является обязанностью, которую несет продавец жилой или иной недвижимости. Если вы продали квартиру, дом или долю в недвижимости за минимальный или превышающий 1 млн рублей, то полученная сумма должна быть обязательно декларирована в налоговой декларации.

Продажа недвижимости может быть полностью или по долевой форме. Если превышен минимальный порог для получения доходов от продажи квартиры, дома, помещения или иного объекта недвижимости, то вы обязаны отправить налоговую декларацию в течение календарного года, следующего за годом продажи.

Важным вопросом при декларировании продажи недвижимости является правильность составления налоговой декларации. Для этого вы должны знать все детали о приобретении объекта недвижимости, в том числе договор купли-продажи, кадастровую стоимость, покупку земельного участка, документы на дом или комнату и т.д.

Одна из основных ошибок в декларировании продажи недвижимости – это неправильное указание размера вычета из полученной суммы. Владельцы недвижимости имеют право на вычеты из доходов от продажи квартиры, если объект был в их владении более трех лет и если при продаже недвижимости владельцы соблюдали определенные условия.

Чтобы избежать ошибок в декларировании продажи недвижимости, необходимо внимательно проработать все детали и собрать все необходимые документы, связанные с приобретением и продажей объекта недвижимости. Также необходимо учитывать возможные изменения в налоговом кодексе и нести ответственность за правильность заполнения налоговой декларации.

И, конечно, важным условием для избежания наказания за ошибки в декларировании является отправка декларации до истечения срока подачи документов и правильность указания суммы полученных доходов от продажи недвижимости при отправке декларации.

Смотрите так же – Как сэкономить на налоге при продаже квартиры.

Рекомендации по продаже квартиры

Продажа жилой недвижимости – ответственный и важный процесс, который потребует от вас достаточной подготовки и знаний. В данном случае важно не только продать квартиру, но и получить максимальную прибыль от продажи.

Первым шагом для продавца будет заполнение декларации о полученных доходах от продажи объекта недвижимости. Для квартир, проданных до 1 млн рублей, минимальный налог составляет 13% от суммы, которая превышает стоимость приобретения жилья. Если же стоимость проданной квартиры превышает 1 млн, то продавец обязан отправить документы налоговой в календарном году, следующем за годом продажи.

Важно помнить, что продажа жилой недвижимости или долевого владения в квартире или доме – не единственная обязанность продавца. Его задачей является также получение необходимых документов на объект недвижимости, которые подтверждают право собственности.

Если вы продаете квартиру, но приобретали ее несколько лет назад и у вас нет всех необходимых документов, вам стоит отправить запрос на получение кадастровой выписки, которая поможет подтвердить ваше право собственности на объект недвижимости.

Еще один важный вопрос касается налога на имущество. В некоторых случаях налоговая база может быть меньше, чем стоимость квартиры в договоре купли-продажи. Если вы заметили ошибку, то вы можете воспользоваться правом на вычет из налога на имущество.

Один из важных моментов, которым следует знать при продаже жилой недвижимости, касается сроков сдачи отчетности в налоговую службу. По истечении года со дня продажи недвижимого объекта вы обязаны отправить декларацию о доходах налоговой.

Не менее важным является вопрос о вычетах. При продаже квартиры вы можете воспользоваться правом на вычет из налоговой базы на сумму до 1 млн рублей независимо от того, как именно была продана квартира – самостоятельно или вместе с другими лицами.

Наконец, если вы продаете какую-то часть жилого помещения, например, долю в праве собственности на земельный участок или дом, то вам необходим договор купли-продажи на эту долю. В этом случае вы обязаны соблюдать все те же требования к доходам и налогам, что и при продаже квартиры.

Если вы продаете жилую недвижимость (квартиру, дом), налоговая обязанность возникает только если срок владения объектом превышает 3 года. Сумма налога составляет 13% от доходов продавца, при этом налог не может быть меньше минимального в размере 1 млн рублей.

Независимо от срока владения, налоговую вычет можно получить при продаже жилой недвижимости, если объект был приобретен до 1 января 2015 года. В этом случае производится вычет в размере суммы, не превышающей полученную при продаже.

При продаже доли в недвижимости налоговая обязанность возникает только если доля объекта превышает 50%. Сумма налога на выручку от продажи доли в недвижимости также составляет 13% от доходов продавца, при этом минимальный налог не должен быть меньше 1 млн рублей.

Обязанность по уплате налога возникает у продавца, который обладал правом собственности на квартиру, дом или иное имущество на момент его продажи. Для правильного подсчета суммы налога необходимо собрать все необходимые документы, включая договор купли-продажи, полученную кадастровую выписку и декларацию налога на доходы физических лиц.

Вопросы по уплате налога на продажу недвижимости затрагивают не только тех, кто продает квартиру за 1 млн рублей, но и тех, чьи доходы от продажи объекта превышают 1 млн рублей. Негативные последствия могут проявиться как налоговыми штрафами, так и ошибками в декларации налога при истечении календарного года.

Если вы не знаете как правильно отправить документы, получить налоговый вычет или подсчитать сумму налога на продажу недвижимости, обратитесь в налоговую службу или к консультанту по налоговому кодексу.

Как подготовить квартиру к продаже?

Продажа квартиры — важный этап в жизни любого человека. Поэтому так важно подготовить квартиру к продаже заблаговременно, чтобы минимизировать возможные проблемы и получить максимальную выгоду от сделки.

Прежде всего, необходимо убедиться в том, что документы на квартиру были получены и хранятся в порядке. Проверьте правильность оформления свидетельства о праве на недвижимость, документов о праве на долю в долевом строительстве, договоров купли-продажи, договоров аренды, и т.д.

Если вы продаете квартиру, которую приобрели менее года назад, убедитесь, что вы заплатили налог на имущество физических лиц за текущий календарный год. Согласно Кодексу РФ об налогах и сборах, налог на имущество физических лиц взимается ежегодно независимо от того, была ли недвижимость в использовании владельца в течение года.

Далее необходимо провести ремонт квартиры и сделать ее максимально привлекательной для потенциальных покупателей. Убедитесь, что все электроприборы и сантехника работают исправно. Выполните чистку и ремонт полов, стен, потолков и других поверхностей в помещении.

Если вы продаете квартиру без мебели, приведите ее в порядок и создайте уютную атмосферу. Не стоит перегружать помещение мебелью и декоративными элементами, потенциальные покупатели должны представлять себе, как будут использовать пространство в будущем.

Наконец, не забывайте о налоговых аспектах продажи. Если вы продаете квартиру, цена которой превышает один миллион рублей, вы обязаны уплатить налог с продажи. Однако, если вы продали квартиру за меньшую сумму и приобретали ее более трех лет назад, вы можете получить вычет.

В любом случае, правильная продажа квартиры не является легким делом. Создайте план действий и следуйте его поэтапно. Если возникнут вопросы по налоговым или юридическим аспектам продажи, обратитесь за консультацией к специалистам и не допустите ошибок.

Где и как выгодно продать квартиру?

Продажа недвижимости — ответственный вопрос, который требует внимания к деталям. Важно учитывать кодекс законов и правил для правильной продажи имущества.

Первый шаг при продаже квартиры — подготовка документов. Независимо от того, была ли квартира продана за наличные или через долевого участника, каждый продавец обязан предоставить документы о правах на владение квартиры, включая декларацию налога на имущество и кадастровую выписку.

В случае, если квартира продается до истечения календарного года, сумма доходов, полученная за ее продажу, не должна превышать минимальный порог, чтобы продавец не попал в категорию налогового объекта.

Если же продажа квартиры не укладывается в данные ограничения, продавец обязан заплатить налог с доходов от продажи недвижимого имущества, который не может быть меньше 13% от суммы продажи.

Что касается места продажи, то квартиру можно продать независимо от местонахождения, то есть в любом районе города, другом городе или даже в другой стране. При этом важно учитывать, что квартира является жилой недвижимостью, поэтому ее продажа государственных земельных участков возможна только в ограниченном объеме.

Одним из способов получить выгодную цену за квартиру является распродажа помещения в рамках жилого комплекса. Если владение находится в новостройке, то доля квартиры может быть продана группе людей, что позволит выручить больше денег. Кроме того, владелец может получить вычет налога с доходов при покупке новой квартиры.

Если у продавца возник внезапный вопрос о продаже квартиры, которую он получил в наследство или приобрел несколько лет назад, целесообразно провести дополнительную провееку и установить, получена ли квартира по ошибке или ею незаконно завладели. От этого зависит дальнейшая продажа жилья и покупка новой недвижимости.

В среднем, срок продажи квартиры составляет от 3 до 6 месяцев, однако, все зависит от ситуации на рынке недвижимости и цены. Оптимальным временем для продажи является весна и лето, а также последние месяцы года. Изучайте рынок, обращайтесь к специалистам и выбирайте оптимальный вариант продажи, чтобы получить максимальную прибыль.

Когда лучше продавать квартиру?

Продажа недвижимости – ответственный и важный вопрос. Независимо от того, имеете ли вы жилую квартиру, комнату или другой объект недвижимости, продажа обязательно сопровождается налоговыми обязательствами и формальностями.

Если вы продаете квартиру, дом или иное имущество, которое было приобретено более трех лет назад, налоговая база для расчета налога на доходы физических лиц уменьшается на индексацию стоимости объекта. Таким образом, продажа квартиры после истечения трех лет с момента ее приобретения позволит вам получить более высокий вычет и меньше потерять прибыли.

Если стоимость продаваемой квартиры превышает 1 млн рублей, продавец должен отправить декларацию в Федеральную налоговую службу и заплатить налог на продажу недвижимости.

Если квартира продана за меньшую сумму, то налоговая обязанность отпадает. Однако не следует забывать, что при продаже недвижимого имущества, не являющегося жилым помещением, налог на доходы физических лиц уплачивается независимо от стоимости объекта.

Также, необходимо проверить наличие всех необходимых документов, таких как кадастровая справка, договор на куплю-продажу или долевое участие в праве собственности, свидетельство о праве на владение недвижимым объектом и пр. Ошибка или непредоставление необходимых документов может значительно затянуть процесс продажи.

| Видео (кликните для воспроизведения). |

Таким образом, продажа квартиры – ответственный и тщательно продуманный шаг. Если вы хотите получить максимальную выгоду, лучше продавать квартиру после истечения трех лет с момента ее приобретения. Также, не забудьте проверить налоговые обязательства и наличие всех необходимых документов.

Вопросы-ответы

-

Какой размер налога на продажу квартиры до 1 млн рублей?Налог на продажу квартиры, стоимость которой не превышает 1 млн рублей, составляет 13% от стоимости продажи объекта недвижимости.

-

Какую сумму надо заплатить в случае продажи квартиры за 500 000 рублей?При продаже квартиры за 500 000 рублей налог на продажу составит 65 000 рублей (13% от стоимости продажи).

-

Есть ли способы уменьшить налог на продажу квартиры?Да, можно уменьшить налог, если у вас есть расходы, связанные с продажей квартиры (например, оплата услуг риэлтора). Они могут быть учтены в качестве расходов и уменьшить налогооблагаемую базу.

-

Какова процедура уплаты налога на продажу квартиры?Налог на продажу квартиры надо уплатить в течение 30 дней со дня продажи. Для этого надо заполнить декларацию и перечислить налоговые платежи в налоговую инспекцию.

-

Как проверить, что налог на продажу квартиры был уплачен?Направьте запрос в Федеральную налоговую службу России с просьбой предоставить информацию о том, был ли уплачен налог на продажу квартиры. Вы можете получить ответ через портал “Налоговая” на сайте налоговой службы или в ближайшей налоговой инспекции.

-

Какую ответственность несет продавец за неплатеж налога на продажу квартиры?Продавец несет ответственность за неплатеж налога на продажу квартиры в виде налоговых штрафов. Кроме того, если налог не был уплачен, то права собственности на объект недвижимости могут быть аннулированы.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.