Предлагаем ознакомиться со статьей на тему: "как заплатить за патент иностранному гражданину". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Привлечение рабочей силы в Российскую Федерацию из стран, въезд из которых не требует наличия российской визы, набирает все большую популярность, несмотря на уменьшение выданных патентов после отмены необходимости данного документа для граждан стран ЕврАзЭС. Но вопросы, которые регулируются законодательством в данной сфере, для многих трудовых мигрантов, да и самих работодателей не всегда ясны на 100 процентов, в том числе, оплата патента. Во избежание проблем с миграционными властями необходимо четко знать размер платы за него, порядок и способы ее внесения.

Стоимость патента, с точки зрения российского законодателя, составляет налог на доходы физических лиц, уплачиваемый иностранцем в процессе осуществления им трудовой деятельности. Оплата стоимости патента осуществляется не реже одного раза в календарный месяц, причем платежи носят авансовый характер, т.е. вносятся предварительно до наступления месяца, за который предназначается платеж.

Для того, чтобы самостоятельно рассчитаться стоимость ежемесячного платежа за патент, необходимо применять следующую формулу:

П = ФС + ФК + РК, где:

- П – стоимость патента, рассчитанная на один месяц (ежемесячный взнос за осуществление трудовой деятельности иностранным гражданином или лицом без гражданства).

- ФС – базовая фиксированная ставка ежемесячного НДФЛ, устанавливаемая на законодательном уровне, размер которой в настоящее время (на 2019 год) составляет 1,2 тыс. руб.

Таким образом, в указанной формуле существует лишь одна переменная – региональный коэффициент, в связи с чем размер оплаты за патент зависит от российского региона, в котором он выдается.

Чтобы не лишиться права осуществлять трудовую деятельность на территории России, иностранные граждане в обязательном порядке должны соблюдать сроки и порядок осуществления внесения платежей в счет оплаты патента. К таковым относятся:

- Платеж должен быть исключительно предварительным (авансовым, за период времени, наступающий в будущем).

- Сумма оплаты не может быть менее месячной (при этом обладатель патента может единоразово внести всю его годовую стоимость, никаких препятствий для этого не установлено).

- Вносить оплату следует заблаговременно, за несколько дней до наступления соответствующего срока, т.к. платеж может занимать до 3-х банковских (т.е. по факту – рабочих) дней.

- Квитанция должна быть заполнена надлежащим образом в соответствии с реквизитами получателя платежа (в идеале заполнить квитанцию по форме, предлагаемой на официальной страницу главного управления по вопросам миграции).

Невнесение платежа в срок влечет аннулирование документа и необходимость сбора всех документов заново. Провести оплату данного назначения может любой коммерческий банк, осуществляющий кассовые операции.

Платить за патент иностранный гражданин может не только привычным способом через кассу банковской организации или специальные терминалы оплаты, но и в режиме онлайн, прямо не выходя из дома. Платеж данным способом надлежит осуществлять по следующему алгоритму:

- На сайте налоговой службы или органа региональной власти, ведающего вопросами трудовой миграции, перейти на страницу формирования квитанции.

- Заполнить все необходимые разделы в соответствии с официальными документами.

- В завершение заполнения заявки в разделе «Способ оплаты» выбрать безналичный расчет.

- Совершить платеж с помощью банковской карты на странице кредитной организации, на которую был осуществлен переход.

- Сохранить квитанцию на компьютер и распечатать документ для подтверждения оплаты.

Возможность оплаты в режиме онлайн предусмотрена на сайте налоговой службы, возможность интернет-оплаты на сайтах региональных служб может и отсутствовать.

Оплата патента без идентификационного номера налогоплательщика в настоящее время не представляется возможным. ИНН должен быть в обязательном порядке указан в квитанции, при этом не имеет значения, каким образом осуществляется платеж: через банковскую организацию или в режиме онлайн.

Не всегда плательщику известны эти свои данные, но в этом случае существует несколько способов того, как получить данную информацию. К числу таковых относятся:

- Если патент оформлялся ранее, то сведения об ИНН его обладателя имеется в самом документе.

- После подачи заявления через региональную службу заявителю приходит информация в форме СМС-сообщения, где также указывается ИНН иностранца-плательщика НДФЛ.

- В режиме онлайн, при помощи специальных сервисов региональных органов власти, если такая услуга предоставляется (например, такая возможность имеется на сайте многофункционального миграционного центра столицы).

При отсутствии указания ИНН платеж поступает как невыясненный, соответственно иностранец считается не оплатившим налог на свою трудовую деятельность.

Стоимость рассматриваемого документа будет разниться в зависимости от того, в каком регионе иностранец планирует осуществлять свою трудовую деятельность. Рассмотрим стоимость патента в 2019 году на примере Белгородской области.

Базовая ставка налога в настоящее время установлена в размере 1200 рублей, а общий для всех регионов коэффициент составляет 1,623. Региональные белгородские власти, в свою очередь, установили своей коэффициент, который равен 2,168 (один из самых высоких в стране).

Тогда стоимость патента за один месяц будет равна 1200*1,623*2,168=4222 рубля, в годовом выражении плата составит 4222*12=50664 рубля. За эту сумму иностранец сможет работать исключительно в Белгородской области. При оформлении патента в другом регионе и его стоимость будет иной.

Для упрощения процедур получения патента итоговая его стоимость, как правило, указывается на сайтах органов власти, ведающих данными вопросами. Ознакомиться с ней можно как из официальных ресурсов данных органов, так и путем личного обращения, а иногда и с помощью телефонного звонка.

Патент на право иностранного гражданина трудиться на территории России выдается в форме документа установленного образца после внесения первого авансового платежа. При этом его действительность подтверждается оплатой очередных платежей.

В связи с этим все документы о совершенных платежах (квитанции) необходимо сохранять и предъявлять при требовании органов, осуществляющих регулирование и контроль в сфере трудовой миграции.

Кроме того, никто не застрахован от случаев, когда платеж, отправленный гражданином, не прошел надлежащим образом или поступил на невыясненные доходы получателя. В этом случае квитанция также пригодится, т.к. она будет служить единственным подтверждением осуществления платежа и поможет установить факт уплаты и дату его совершения.

Вот почему так важно знать, как оплачивать патент на право осуществления трудовой деятельности. Ведь помимо того, что неоплата очередного аванса или внесение его в нарушение порядка оплата влечет аннулирование документа и необходимость оформления нового, за это наступают и административные санкции. На сегодняшний день к нарушителю-иностранцу могут быть применены санкции в виде штрафа (размер которого может достигать 7 тыс. руб.) или административного выдворения с запретом на возвращение на 5-10 лет.

Поделится в соц. сетях:

Трудовые мигранты, получившие патент на работу на территории Российской Федерации, должны вовремя произвести его оплату. Как правильно внести плату по патенту? Как произвести платеж по патенту онлайн? Читайте в настоящей статье.

Патент — это ежемесячный взнос (налог), который физическое лицо, состоящее на работе у другого физического или юридического лица, должно уплачивать каждый месяц.

Так, например, иностранный гражданин получил приглашение от российского работодателя. По приезде в Россию он оформил патент. При оформлении он обязан уплатить налог (НДФЛ), чтобы начать действие патента.

Специфика данного документа заключается в следующем:

- Срок действия одного патента — тридцать календарных дней;

Отсчет начала действия патента начинается с момента его выдачи. Однако, многие уверяют, что отсчет начинается с момента внесения первого взноса в счет оплаты патента, но это ложная информация.

- Частота оплаты — каждые тридцать дней (до окончания действия патента должно оставаться не менее трех дней);

- Иностранный гражданин может оплачивать патент как каждый месяц, так и за весь период, на который оформляется патент;

Максимальное количество месяцев, за которое можно внести оплату, двенадцать месяцев.

Если иностранный гражданин не вовремя произвел оплату патента, то последствия могут оказаться очень плачевными. Так, за один день просрочки по отплате патента, его действие может быть приостановлено или вовсе прекращено.

Если это произошло, то иностранному гражданину придется начинать процедуру оформления патента заново: начиная об сбора и подачи документов для получения патента и заканчивая оплатой и получением нового документа.

ИНН — идентификационный номер налогоплательщика, который иностранный гражданин должен предоставить при получении трудового патента. Однако, не всегда иностранные граждане имеют такой документ.

Как же произвести оплату по патенту без идентификационного номера налогоплательщика? Никак, на 2016 года оплата без указания без идентификационного номера налогоплательщика невозможна.

Как узнать свой номер? Иностранный гражданин ежемесячно получает смс-уведомление с предупреждением внесения своевременной оплаты патента для продления срока его действия. В этом же сообщении и указывается идентификационный номер налогоплательщика, который тот должен указывать в квитанции.

На 2016-2017 год размер патента, который в качестве ежемесячного платежа должен вносить каждый иностранный гражданин, равняется четырем тысячам двумстам рублям.

Оплачивать патент можно несколькими способами:

- При непосредственном обращении в Федеральную налоговую службу;

- На официальном сайте Федеральной налоговой службы;

В следующем разделе мы подробно рассмотрим, как проходит оплата патента онлайн.

При оплате патента онлайн иностранный гражданин должен:

- Зайти на официальный сайт Федеральной налоговой службы по ссылке nalog.ru;

- Во всплывшем окне иностранный гражданин должен внести следующие реквизиты: идентификационный номер налогоплательщика, свою фамилию, имя, отчество (при наличии);

- После ввода всех данных, нужно пройти к следующей странице онлайн-квитанции, нажав кнопку «далее»;

- Следующая страница носит название «Налоги физических лиц»;

- В строке «Налог» иностранный гражданин должен выбрать «Налог на доходы физических лиц»;

- В строке «Адрес» нужно прописать адрес постоянной прописки или фактического пребывания (временной прописки);

- В строке «Вид налога» нужно выбрать самый последний вариант, который носит название «Налог для физических лиц, уплачиваемый иностранными гражданами, работающими по найму у физических лиц на основании патента.»;

- В строке «Тип взноса» нужно выбрать вариант «Налог»;

- В строке «Сумма» нужно указать сумму — четыре тысячи двести рублей (цифрами);

После заполнения всех перечисленных строк можно переходить к следующей странице онлайн-квитанции, нажав кнопку «далее»;

- Последняя страница посвящена способу оплаты патента: на свое усмотрение, можно выбрать наличный/безналичный способ оплаты патента;

При наличном способе оплаты, сайт предложит распечатать квитанцию с реквизитами патента и после оплатить его в удобном отделении банка.

При безналичном способе оплаты патента, сайт предложит перейти на один из сайтов банков-партнеров.

Если чеки, подтверждающие предыдущие платежи по патенту, были утеряны, то иностранному гражданину нужно предпринять одного из следующих действий:

- Обратить в Многофункциональный миграционный центр и восстановить самый первый чек внесенного платежа по патенту;

- Обратиться в отделение Сбербанка, где можно восстановить все чеки, кроме первого;

- Обратиться в Федеральную Налоговую Службу;

Опыт работы юристом – с 2005 года. Закончил Московский государственный открытый университет с красным дипломом. Частная практика, специализация – миграционное и гражданское право.

Патент для иностранных граждан в 2019 году: как оплатить

Послабление в виде действующего безвизового режима въезда в Россию, увы, не делает проще трудовую жизнь иностранца, приехавшего в страну. Всем безвизовым мигрантам, кроме граждан ЕАЭС, для поступления на работу нужно, прежде всего, озаботиться получением разрешения на труд. Его оформление на начальном этапе потребует довольно много усилий и документов, далее, в течение года, также важна будет своевременная уплата патента для иностранных граждан в 2019 году.

На беспрепятственное занятие трудовой деятельностью у российского работодателя могут рассчитывать только обладатели паспортов стран – участниц ЕАЭС. Остальные гости России, въехавшие по визе или в рамках безвизового режима, могут трудоустроиться только после выдачи соответствующего патента или разрешения.

Общим в данной ситуации является то, что никто из всех иностранных граждан не может претендовать:

- на занятие рабочих мест, подразумевающих звание государственного служащего, включая муниципальные и силовые органы и ведомства;

- на полноценный труд в подразделениях Министерства обороны и органов госбезопасности;

- на офицерскую должность в Вооруженных силах РФ;

- на получение членства в экипаже военного морского или воздушного судна.

Еще один объединяющий момент состоит в том, что все иностранцы должны оформлять полис ДМС и регистрироваться в миграционных отделах МВД.

Прочитайте подробнее об ограничениях для заграничных специалистов, перечне профессий для них и списке необходимых документов для трудовой деятельности иностранных граждан в РФ.

Каждому работодателю, который считает целесообразным трудоустроить у себя в компании иностранного работника, процедуру оформления трудового договора нужно начать с выяснения налогового статуса будущего сотрудника и оснований его пребывания в РФ.

Кроме того, о приеме на работу иностранца работодатель должен известить ФНС, центр занятости и ГУВМ МВД.

Проще всего с теми, кто приехал из стран ЕАЭС. В порядке трудоустройства они практически приравнены к гражданам России. С теми, кто решил искать работу в РФ, перебравшись сюда из государств с безвизовым режимом въезда-выезда, заключение контракта о найме возможно только после предъявления кандидатом трудового патента. Причем устроиться на работу можно только в том регионе, который прописан в разрешительном документе, и исключительно по указанной в нем профессии. Самый сложный путь придется пройти с трудовыми мигрантами, вынужденными получать рабочую визу: тут понадобится разрешение миграционных служб и органов занятости.

Прочитайте более подробно о том, как осуществляется трудоустройство иностранных граждан в РФ.

Законодатель запрещает работодателю трудоустраивать иностранцев без согласования с госорганами не по пустой прихоти, а для того, чтобы защитить право на труд собственных граждан, поэтому для первых действуют квоты на определенные специальности. Жители «визовых» стран изначально не имеют шансов получить рабочую визу, если таких специалистов можно найти в России. Тем, кто въезжает на территорию РФ по своему внутреннему паспорту, столкнуться с квотами придется уже в региональном УВМ МВД. В подтверждение того, что прибывший профессионал будет востребован в определенном регионе РФ и не создаст неудобств соотечественнику нанимателя, миграционные отделения выдают заявителю трудовой патент.

Узнайте о том, как пройти процедуру оформления, какие потребуются бумаги и тестирования, а также о продлении и прекращении срока действия патента на работу для иностранных граждан.

Еще до приезда в Россию иностранец должен четко представлять себе, где, как и кем он намерен трудиться. И если профессия и конкретное место работы влияют на прогнозируемый размер доходов, то от выбора региона зависит величина ежемесячных фиксированных авансовых платежей по НДФЛ.

То, что основная масса мигрантов называет стоимостью патента, представляет собой предварительный взнос по налогу с доходов иностранных лиц, прибывших в Россию в целях трудоустройства; Федеральным законодательством установлена базовая ставка этого налогового платежа в размере 1948 рублей.

Но при этом каждый субъект РФ имеет право устанавливать собственный коэффициент, учитывающий нюансы регионального рынка труда. Применение данного показателя к базовой величине поднимает стоимость ежемесячных платежей в разы.

В большинстве областей этот коэффициент колеблется в пределах 1,5-2,5, но может достигать и 4-4,5, как в Якутии и Ямало-Ненецком автономном округе. Утверждается данный показатель ежегодно, и решение вступает в силу с 1 января наступающего года, но не ранее чем через 30 дней после принятия.

Максимальный срок действия патента на работу – 12 месяцев с даты его выдачи. Работник может выплатить всю сумму авансовых взносов за этот год, а может вносить деньги ежемесячно. Каждый платеж будет продлевать срок действия документа на оплаченный период, но не более 365 дней.

Поскольку среди прибывающих трудовых мигрантов мало кто в состоянии заплатить всю сумму разом, то для иностранцев более актуален вопрос о приемлемых сроках совершения последующих платежей. Несмотря на горячие споры о точке отсчета, каждому заграничному работнику стоит ориентироваться на дату выдачи патента, ведь именно с этого дня он получает право на начало трудовой деятельности, а значит, и обязанность платить налоги с доходов.

Исходя из этой логики, следующий авансовый взнос, продлевающий действие патента, выданного 15 сентября, необходимо внести до 14 октября включительно, при этом стоит принять во внимание вероятность всевозможных накладок и не затягивать оплату до последнего дня. Более того, нужно помнить, что оплатить патент иностранного гражданина – обязанность его владельца и перекладывать эту обязанность на своих друзей или работодателя незаконно.

| Видео (кликните для воспроизведения). |

Поскольку своевременная оплата патента позволяет не только продолжать спокойно работать, но и продлевает период законного пребывания в РФ, то информация о том, где оплатить патент на работу для иностранных граждан, не теряет актуальности. Сегодня даже очень загруженный во все дни трудовой недели работник не скажет, что сложно найти способ или учреждение, где можно уплатить какой-либо налог или сбор.

В зависимости от личных обстоятельств трудовой мигрант может воспользоваться одним из предлагаемых ФНС вариантов:

- оплатить наличными через кассу любого банка;

- внести наличные средства через терминал;

- платить за патент иностранному гражданину можно онлайн – через порталГосуслуг или на сайте Федеральной налоговой службы , то есть по безналичному расчету с помощью банковской карты.

Во избежание ошибок и неточностей в реквизитах авансового платежа, процедуру оплаты лучше начинать с посещения сайте ФНС.

После выбора раздела «Заплати налоги» (расположен справа) нужно определиться с тем, что именно должен сделать налогоплательщик.

В случае с трудовыми мигрантами нужно выбрать кнопку «Уплата налогов, страховых взносов физических лиц».

Из предложенного списка видов платежей работник отмечает «Налог с доходов физлиц», ставит флажок напротив уточнения, что налог вносит иностранец, и указывает сумму, определенную в конкретном регионе.

После нажатия кнопки «Далее» необходимо написать точный адрес регистрации в РФ и система сама определит коды ИФНС и муниципального образования.

Далее следует ввести свои данные (ФИО, код ИНН и адрес фактического проживания, если он отличается от данных регистрации).

Как только вся необходимая информация будет внесена, система предложит выбрать способ оплаты (наличными или безналичный расчет). При выборе второго способа система автоматически покажет все доступные налогоплательщику варианты.

Можно остановиться на своем банке или воспользоваться сервисом расчетов банковской картой платежных систем Visa, Mastercard или «Мир» через раздел «Оплата Госуслуг.РФ».

Тем, кто решил, что посещение банка все-таки надежнее, нужно обозначить свое намерение флажком напротив фразы «Наличный расчет» и нажать «Сформировать платежный документ». Полученную квитанцию можно оплатить в кассе банковского учреждения или через терминал самообслуживания.

Если нет желания стоять в очереди в кассу, можно поискать поблизости устройство для самостоятельной оплаты, тем более, что распечатанная с официального сайта налоговой службы квитанция содержит не только все необходимые реквизиты, но еще и QR-код для автоматического считывания. Как только сканер распознает его, все данные сами перенесутся в нужные ячейки.

Даже если сканер не смог считать изображение, заполнять все вручную не придется. Сформированный через онлайн-сервис документ имеет уникальный индекс, и, если указать его в соответствующем разделе на экране терминала, можно рассчитывать на автоматическое заполнение платежных реквизитов.

После обязательной проверки правильности данных и внесения достаточной суммы в купюроприемник необходимо дождаться печати чека, который, как и все остальные бумажные подтверждения оплаты, нужно сохранять, как минимум, в течение всего пребывания в РФ, поскольку работодатель может потребовать их предъявления в любой момент.

Сегодня вопрос о том, как ИП увидеть, сколько работник-иностранец заплатил за патент, и проверить его подлинность, решается просто, при этом даже не нужно выходить из офиса.

Проверить кандидата на должность или уже устроенного специалиста можно несколькими способами:

- через сайт ГУВМ МВД и сервис проверки действительности разрешительных документов на работу;

- по запросу в местную ИФНС можно узнать о сроке действия патента и даже о выплаченных иностранным работником суммах;

- с использованием сервисов Многофункционального миграционного центра, если он существует в данном регионе. Для тех, кто живет и работает в столице, данный сайт – незаменимый помощник.

Второй способ более затратный по времени, но представляет собой официальный ответ фискального органа, а не справочную информацию.

Нарушение сроков или неоплаченный патент: последствия

Просрочка по оплате ежемесячных платежей опасна как для самого иностранного сотрудника, так и его нанимателя, потому что опоздание даже на один день автоматически аннулирует патент. Для работодателя это означает, что он не имеет права заключить с зарубежным специалистом трудовой договор или должен отстранить от работы уже принятого работника. Для самого работника данное нарушение требований миграционного учета может быть чревато наложением штрафа до 10 000 рублей и даже высылкой с запретом на дальнейший въезд в РФ.

Оплата патента для иностранных граждан — все способы, в том числе без ИНН

Несмотря на то, что миграционная политика Правительства РФ достаточно лояльна и направлена на максимально комфортную процедуру легализации иностранных подданных, их трудоустройство в нашей стране сопряжено с оформлением ряда разрешительных документов, основным из которых является патент. На этапе предварительной подготовки необходимых бумаг от кандидата на его получение потребуется довольно много усилий и, конечно же, знание законодательных норм и правил в этом направлении.

Патент – это официальное подтверждение права заниматься трудовой деятельностью зарубежному подданному в пределах того региона, где он получен и по оговоренной в нем, профессии. С юридической точки зрения – целевое предназначение бланка – легализация процесса трудоустройства нерезидентов и контроль ситуации на рынке вакансий. Документ необходим тем, кто приехал в Россию в рамках безвизового режима.

Варианты оплаты – один из самых актуальных вопросов для трудовых мигрантов, поскольку большинство рабочих патентов теряют срок действия именно по причине несвоевременного поступления текущей оплаты. Способов, позволяющих это сделать, несколько:

- касса любого финансового учреждения;

- наличными через терминал;

- на сайте «Госуслуги» — посредством безналичного перечисления необходимой суммы с карты банка.

к содержанию ↑

Оплата патента через сбербанк для иностранных граждан

Сбербанк предлагает своим клиентам возможность оплачивать налоговые сборы — как посредством личного посещения ближайшего отделения компании, так и делать это, не выходя из дома.

В первом случае все довольно просто. Приходим в банк, обращаемся к сотруднику с просьбой оформить платеж. Указываем нужную сумму и спустя минуту получаем квитанцию об оплате.

Справка! От иностранного работника потребуется наличие реквизитов и согласие на комиссию, которую возьмет оператор за свой труд.

При наличии карты – ее можно открыть в любом отделении, достаточно просто активировать услугу мобильных интернет-платежей. Вся информация, как это сделать, есть на официальном сайте банка.

Более надежный вариант оплаты – личное посещение банковской организации. Однако онлайн-платежи так же доступны. Единственное, что нужно учитывать – вероятность неточностей и ошибок. Если эти причины спровоцируют задержку поступления денег, можно лишиться патента.

Инструкция проведения операции:

- зайти на сайт ФНС в раздел налогообложения;

- выбрать поле, соответствующее перечислению сборов физическими лицами;

- на рабочем столе появится перечень возможных платежей, из которых возле нужной строки следует поставить отметку;

- найти нужный регион с указанием конкретной суммы;

- нажать кнопку «далее» и перейти к следующей операции – указанию точного адреса проживания. Если все сделано правильно, система автоматически выдаст все необходимые коды;

- внести персональную информацию, которую потребует программа;

- выбрать вариант оплаты – наличные средства или списание с расчетного счета клиента;

- запустить опцию формирования платежа.

Несоблюдение графика текущих ежемесячных выплат – ситуация крайне неблагополучная, можно даже сказать, опасная. Причем, для обоих участников трудового процесса – сотрудника и его работодателя.

Внимание! Задержка перечисления материальных средств даже на одни сутки может стать причиной того, что документ будет аннулирован в автоматическом режиме.

Для мигранта – это статус нелегала и повторное получение разрешения, а для руководителя – необходимость отстранения от должностных обязанностей нарушителя закона и невозможность заключать с ним любые договорные отношения. За укрывательство нелегалов – административное наказание, вплоть до временного лишения лицензии на деятельность.

Лицо, нарушившее правила, подвергается штрафным санкциям или депортации из страны с ограничением право повторного въезда на территорию РФ в течение нескольких последующих лет.

В 2018 году заплатить за патент без наличия ИНН невозможно.

Обратите внимание! Узнать кодовую комбинацию цифр на самом деле довольно просто. Ежемесячно, на контактный телефон мигранта присылается смс-информация с напоминанием своевременно перечислить денежные средства, чтобы активировать процедуру автоматической пролонгации документа. В тексте такого сообщения в обязательном порядке будет указан номер ИНН.

Из этого видео вы узнаете, чем грозит ввод неверного номера ИНН при оплате налога за патент:

Сам по себе патент оформляется бесплатно. Однако каждый месяц его действия необходимо подтверждать авансовыми взносами. Так же можно заплатить всю сумму единоразово. При этом стоимость документа варьирует от 2 720 до 4 500 рублей в месяц.

Если говорить об общих затратах на получение патента с учетом сбора и подготовки документов, то получится:

- медицинская комиссия – порядка 2 000 рублей;

- нотариально заверенный перевод бумаг – около 1 500;

- экзамен по русскому языку – по необходимости. Цена – в пределах 12 000;

- предварительная пошлина – около 1 600 рублей.

к содержанию ↑

Величину, которую мигрант будет вносить каждый месяц в качестве авансового перечисления, нельзя классифицировать как фиксированную. В каждом регионе она различна и регулируется местными органами власти. Данное право закреплено законодательно.

Общая сумма оплаты складывается из следующих составляющих:

- федеральный дефлятор – коэффициент, одинаковый для всех регионов. В текущем году он составил 2032 российских рублей;

- региональный индексируемый показатель – именно он влияет на разницу между величиной авансовых платежей в каждом конкретном случае.

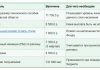

Таблицы с указанием фиксированного авансового платежа НДФЛ по патенту иностранного гражданина для каждого региона РФ в 2018 году

Для более наглядного примера, каким будет платеж в зависимости от места трудоустройства иностранца, обратимся к следующей таблице.

Оплата патента через Сбербанк для иностранных граждан

Многие иностранные граждане приезжают в Россию не только в качестве туристов, но и будущих работников отечественных предприятий. Такие люди обязательно должны пройти процедуру оформления патента – без нее их не возьмут на работу официально, не предоставят необходимые льготы и социальную поддержку. Поэтому очень важно вовремя оформить документы и приобрести патент. Благо, способов для отправки средств существует множества. Одним из наиболее удобных вариантов считается оплата патента через Сбербанк для иностранных граждан. Особенности таких платежей мы и рассмотрим в статье.

Выдачей патентов занимается миграционная служба. Сегодня также появились многофункциональные центры, через которые оформить документ можно гораздо быстрее и удобнее.

Если у человека есть на руках патент, то он выступает в качестве разрешения на работу. Такой гражданин может устроиться куда-то по специальности на тех же правах, что и остальные люди.

Но получить патент может далеко не любой иностранец. Если изначально он оформил туристическую визу, а потом захотел остаться работать, то получить патент ему не удастся. Необходимо, чтобы назначением поездки была работа.

Сложности по оплате связаны не столько с тем, что его нужно приобрести, а больше с тем, что ежемесячно или раз в 3 месяца нужно делать определенные отчисления. А по окончанию первого года нужно вновь переоформлять патент. Вся эта бумажная волокита может запугать приезжих. Но все не так страшно, ведь совершить оплату можно через крупнейший государственный банк – Сбербанк.

Если иностранный гражданин хочет оплачивать патент через Сбербанк, то сделать он это может сразу несколькими способами:

- через систему Сбербанк Онлайн;

- через банкомат;

- непосредственно в отделении банка.

Последний вариант мы рассматривать не будем, так как там нужно лишь взять все необходимые реквизиты и деньги. А вся процедура будет произведена оператором. К тому же, выбрав этот способ, придется заплатить внушительную комиссию. Поэтом целесообразнее будет самостоятельно освоить работу с банкоматом или завести личный кабинет в системе интернет-банкинга.

Итак, наиболее удобным способом является оплата патента в личном кабинете электронного сервиса. Но это не единственный плюс. Комиссия здесь будет минимальной, а может и вовсе отсутствовать. Но и тут есть свои нюансы. Получить доступ к личному кабинету в системе Сбербанк Онлайн могут лишь те лица, которые имеют на руках карту этого банка. Конечно, заводить ее ради оплаты патента нет смысла, а вот оформить зарплатную карту и решить сразу вопрос с рабочей визой – отличный вариант.

Итак, для оплаты патента предварительно нужно будет получить карту, подключить мобильный банк (чтобы подтверждать совершаемые операции – такова защита в Сбербанке), через банкомат распечатать логин и пароль для входа. После этого действовать нужно в следующем порядке:

Перед совершением платежа нужно еще раз перепроверить введенные данные, а только потом жать на кнопку подтверждения. После этого в течение буквально нескольких секунд на телефон, к которому подключен Мобильный банк, придет сообщение с подтверждающим кодом.

После совершения оплаты нужно распечатать чек. Ставить какие-либо печати или подписи на нем нужно. Он является таким же подтверждающим платежным документом, как и те, что выдаются непосредственно в отделении банка или банкомате. Если ФНС все же запросит печать, то проставить ее можно будет в абсолютно любом отделении.

Как видно, произвести оплату не так уж сложно, более того, для максимального удобства своих клиентов Сбербанк предусмотрел две интересные опции:

- Создание шаблона. В следующий раз плательщику не придется заново вносить реквизиты, достаточно будет вписать сумму платежа и налоговый период.

- Подключение автоплатежа. В этом случае в назначенный день нужная сумма будет перечисляться в ФНС по заранее указанным реквизитам. А владельцу патента не придется беспокоиться, вовремя ли он вспомнит об очередном платеже.

Держателям карт Сбербанка необязательно регистрировать личный кабинет в системе интерне-банкинга или обращаться непосредственно в отделение финансового учреждения. Можно пойти и несколько иным путем – отправиться в банк со своей дебетовой карточкой, оформленной в Сбербанке, и реквизитами для оплаты.

Оплатить патент можно и при помощи обычного терминала, если нет в наличии карты Сбербанка. Но тогда банк возьмет большую комиссию за совершение платежа. Поэтому, если у человека есть карточка, то лучше использовать банкомат.

Если на карте недостаточно средств для совершения платежа, то сначала на нее можно положить нужную сумму, а потом использовать для отправки средств в ФНС. Дальше нужно действовать следующим образом:

| Видео (кликните для воспроизведения). |

В случае работы с терминалом алгоритм действий будет тот же, только в конце нужно будет внести наличные. Как видно, ничего сложного тут нет, главное, внимательно отнестись к заполнению всех реквизитов.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.