Предлагаем ознакомиться со статьей на тему: "авансовые платежи ип на упрощенке: как рассчитать, как оплатить и в какие сроки". В статье приведены комментарии профессионалов. Все вопросы вы можете задать дежурному юристу.

Содержание

Для налогоплательщиков, которые работают на упрощенной системе налогообложения, порядок расчетов и сдачи документов имеет свои особенности. Авансовые платежи не являются исключением.

Сделать первый аванс нужно до конца апреля текущего года. Для этого предприниматель должен учитывать свой доход и заплатить соответствующий ему налог. Налоговая ставка для ИП сегодня составляет единый налог на вмененный доход для ОСНО и упрощенка – 6% от доходов без вычета расходов.

Но если в первом квартале года у ИП дохода не было, и объем работы появился только во втором квартале, то при расчете авансовых платежей ИП должен учитывать данные об объекте налогообложения только за второй квартал.

Специалисты по работе с налогами на УСН отмечают, что размер аванса может нарастать по мере увеличения доходов. Это означает, что если предприниматель не включил доходы за первый квартал в аванс, то он может включить их в аванс за второй, за третий и так далее кварталы.

Авансовые взносы оплачиваются в порядке, установленном законодательством. При этом авансовые платежи должны быть без пени. Авансовые взносы определяются на основании годового размера авансовых платежей для упрощенной системы налогообложения. При расчете аванса за новый год ИП обязан учесть полугодие, за которое он не платил аванс.

Важно отметить, что налоговая декларация по УСН подается не каждый месяц, а ежеквартально. Это обусловлено спецификой налогообложения ИП на упрощенке. Организации и индивидуальные предприниматели на УСН должны заплатить в бюджет авансовые взносы ежеквартально. При этом есть минимальный размер для аванса.

Итоговая сумма авансовых платежей рассчитывается на основе декларированных доходов по итогам года. Своевременно оплачивать авансовые платежи нужно, чтобы избежать штрафов и пеней. Если предприниматель не выплачивает авансовые платежи вовремя, начисляется пеня за каждый день просрочки.

Для осуществления расчета и оплаты авансовых платежей на упрощенной системе налогообложения можно воспользоваться помощью бухгалтера или самостоятельно. Но необходимо точно знать свои обязанности и сроки.

Что такое упрощенная система налогообложения

Упрощенная система налогообложения (УСН) предоставляет возможность налогоплательщикам, в том числе и индивидуальным предпринимателям (ИП), упростить порядок уплаты налогов и снизить налоговую нагрузку. Это возможно за счет упрощенной налоговой базы и сниженного налогового режима.

Если ИП выбирает упрощенную систему налогообложения, то он должен платить единый налог на основании доходов за предыдущий год. Первый год, в котором предприниматель начал свой бизнес, налог на доходы платится на основе предполагаемого дохода, который был заявлен при регистрации организации.

На протяжении каждого года ИП обязан вести бухгалтерский учет своих доходов и расходов, а также заполнять налоговую декларацию и дополнительно платить авансовые платежи за каждый квартал. Авансовые платежи могут быть заплачены нарастающим итогом или по периодам. Сроки и размеры авансовых платежей зависят от того, какие налоги платятся, какой тип ИП и каков годовой доход.

В конце года ИП должен заполнить годовую налоговую декларацию по упрощенной системе налогообложения и подать ее в налоговую инспекцию. Он также может обратиться к бухгалтеру, чтобы узнать, какие доходы и расходы могут быть вычетными, чтобы снизить общую сумму налога.

Если ИП не выполнит свои обязанности по уплате налогов в срок, ему будут начислены пени за каждый просроченный день. Заплатить авансовые платежи и итоговый налог нужно до определенных сроков, указанных на сайте налоговой инспекции.

Упрощенная система налогообложения подходит для небольших предпринимателей, которые не имеют работников и не нужно платить взносы в различные фонды. Она позволяет упростить порядок уплаты налогов и снизить общую налоговую нагрузку.

Основные характеристики УСН:

- Полугодовой отчетный период (с 1 января по 30 июня и с 1 июля по 31 декабря).

- Первый год ведения бизнеса начинается с 1 апреля.

- Ежеквартальные авансовые платежи, рассчитываемые по нарастающему методу. Их размер зависит от того, какой налоговый режим выбран и какой был годовой доход.

- Для небольших ИП, у которых нет работников и которые не осуществляют производственную деятельность, применяется минимальный размер ежеквартальных авансовых платежей.

- Налоговые вычеты могут применяться в отчетном периоде путем уменьшения размера итоговой налогооблагаемой базы.

Общие сведения

Авансовые платежи – это финансовые обязательства, которые предприниматель должен выполнять в течение года в пользу налоговой инспекции. Они делаются на основании предварительной оценки доходов бизнеса на текущий год.

На упрощенной системе налогообложения авансовые платежи платятся в первом, втором и третьем кварталах, как правило, до 25 апреля, 25 июля, 25 октября соответственно. Минимальный размер аванса определяется в зависимости от вида деятельности индивидуального предпринимателя и может быть минусом налогового вычета.

На основании данных, указанных в декларации по налогу на доходы физических лиц, налоговая инспекция пересчитывает размер авансовых платежей за текущий год. По итогам года предприниматели должны заплатить разницу между авансовыми платежами и реальным размером налога. Для определения обязанности упрощенные налоговые системы учитывают объем доходов и объект налогообложения.

Налоговые плательщики, которые предпочитают начислять налог с прибыли и доходы, могут также применять систему авансовых платежей, в которой размер взноса устанавливается с учетом нарастающим итогом. Начисление авансовых платежей за текущий год начинается со второго полугодия и заканчивается в конце года.

Для того чтобы правильно заплатить авансовый платеж, предприниматель должен сначала определить свой объект налогообложения и рассчитать размер авансового платежа. Кроме того, нужно внести указанный размер в определенном порядке, оповестив бухгалтера, представлять все необходимые документы и, при необходимости, взносы на социальные нужды.

В случае несвоевременной оплаты, налоговые органы взыскивают дополнительные пени и штрафы. Поэтому предпринимателям нужно внимательно отнестись к данным и обязанностям по уплате авансовых платежей.

В результате новый единый годовой налог для ИП № 54 в 2021 году должен был быть увеличен на 3 процентных пункта и составить 6% от валовой валовой выручки. Без авансовых платежей налоговые органы не могут проверить, соответствуют ли налоговые объявления фактическим данным по доходам предпринимателей. Запланированный размер выплат для работников также должен учитываться налоговым органом при расчете размера авансовых платежей.

Особенности упрощенной системы налогообложения для ИП

Индивидуальные предприниматели (ИП) могут выбрать упрощенную систему налогообложения, которая упрощает порядок платежей и снижает бухгалтерские обязанности.

В рамках упрощенной системы налогообложения ИП должны платить налог на доходы нарастающим итогом. Для этого необходимо заплатить авансовые налоги на основании декларации, подаваемой каждый квартал или каждый месяц, в зависимости от выбранной формы налогообложения.

ИП должны заплатить минимальный размер налога в первый период, после чего платежи рассчитываются на основе отчетности за предыдущий период.

Годовой период упрощенной системы налогообложения пересматривается ежегодно. ИП, зарегистрировавшиеся до 1 апреля 2019 года и получившие право пользоваться этой системой, могут пользоваться ею еще на новый год без регистрации с отчетностью за первые полугодия текущего года.

ИП, находящиеся на упрощенной системе налогообложения, не обязаны платить налог на имущество, акцизы и НДС. Они также освобождены от обязательного учета в социальных организациях.

Однако, если ИП нанимает работников, он должен выплачивать взносы в социальные фонды. Кроме того, ИП должны учитывать все доходы, полученные в рамках своей деятельности, включая единовременные доходы.

Если ИП не заплатил авансовые налоги в срок, он должен будет уплатить пени за просрочку. Важно соблюдать порядок и сроки оплаты налоговых и авансовых платежей и оформлять необходимые документы в соответствии с налоговой отчетностью.

ИП на упрощенной системе налогообложения могут воспользоваться вычетом налога на организацию, уплачивающую им заработную плату, размер которого определяется в соответствии с законодательством РФ.

Смотрите так же – Статья 346.21. Порядок исчисления и уплаты налога.

Что такое авансовые платежи

Авансовые платежи – это форма налогового платежа, которую должны заплатить налогоплательщики за предыдущий налоговый период до конца текущего налогового периода, в соответствии с порядком налогообложения. То есть, если предприниматель получил доходы в первом квартале нового года, то к концу второго квартала ему нужно заплатить авансовые налоги на основании доходов за первый квартал.

Авансовый платеж может быть как минимальным, так и нарастающим. При минимальном порядке взноса налогоплательщик платит каждый месяц, полугодие или годовой взнос, который был установлен на начало года. При нарастающем порядке взноса в платежах учитываются изменения полученного дохода в течение года.

Для расчета размера авансовых платежей необходимо учитывать данные о доходах за предыдущий период на основании декларации индивидуальной (единый налог на вмененный доход) или общей системы налогообложения (упрощенная или общая система налогообложения), которые предоставляются налогоплательщиком. Если на предприятии есть работники, то нужно учитывать их заработную плату, а также все налоги и расходы по их содержанию.

Организации и предприниматели обязаны платить авансовые налоги до конца текущего налогового периода. Для этого нужно заполнить соответствующие документы и найти оптимальный способ оплаты налога. В случае неуплаты налога в срок налогоплательщик должен заплатить пени. При этом бухгалтер должен следить за надлежащими сроками и обязанностями по уплате авансовых платежей.

Организации и индивидуальные предприниматели, уплачивающие налоги по упрощенной системе на основании Декларации единого налога, обязаны платить авансовые платежи. Размер авансового платежа определяется исходя из доходов за предыдущий период.

Авансовые платежи должны быть заплачены налогоплательщиком в полном размере до 25-го числа каждого месяца или либо в конце квартала, нарастающим итогом. Если авансовый платеж был установлен на уровне минимального размера, налогоплательщик должен заплатить авансовый платеж в течение первого месяца после окончания квартала.

Объектами налогообложения являются доходы, минус вычеты, налог на который начисляется по одной ставке (6% для ИП при реализации товаров и услуг), а также взносы на социальное страхование работников и имущественное налоговое вычетание.

Авансовый платеж за каждый месяц должен быть рассчитан как 1/12 годовой суммы платежа, а за квартал – 1/4 годовой суммы. Период сдачи платежей – ежемесячно, до 25 числа месяца, следующего за отчетным.

Налоговая отчетность включает в себя документы, содержащие данные о доходах и расходах. Она представляется в течение первых 3 месяцев нового года. Если данные в декларации изменились, нужно заполнить новую и подать в налоговую службу.

В случае неуплаты или неполной оплаты авансового платежа налогоплательщик должен уплатить пени за каждый день задержки в размере 1/300 ставки рефинансирования ЦБ РФ.

- Какие обязанности у предпринимателя?

Предприниматель должен заполнять налоговую декларацию по упрощенной системе. До конца апреля нужно заплатить первый аванс за первый квартал. Декларация должна содержать данные по доходам, расходам и налоговым вычетам. Если доходы за вычетом расходов за предыдущий год превысили 5 млн.руб., нужно перейти на общий режим налогообложения в следующем году.

Понятие авансового платежа

Авансовые платежи – это часть налога, которую должны заплатить налогоплательщики в регулярном порядке в процессе налогового периода. Это означает, что налогоплательщики должны платить налоги в течение года, а не только в конце налогового периода.

В соответствии с обязанностями налоговых органов, бизнес и организации должны удовлетворять свои налоговые обязательства путем оплаты налога. Если налогоплательщики не заплатят авансовые платежи, им могут быть начислены пени.

Авансовые платежи призваны облегчить налогообложение налогоплательщиков, а также обеспечить новый порядок налогообложения. Какие данные должны предоставлять предприниматель и какие документы должны заполнять бухгалтера?

Эти авансовые платежи рассчитываются нарастающим итогом за год. На конец каждого месяца, в течение годового периода, авансовые платежи должны быть оплачены налогоплательщиком на основании размера доходов и вычетов за предыдущие месяцы. Также может быть оплачен единый налог на имущество организации.

Авансовые платежи взносятся за год в соответствии с установленными налоговыми комиссиями сроками за каждый квартал и за первый и второй полугодие. Начисленные авансовые платежи учитываются в декларации по годовому налогу. При этом размер авансовых платежей зависит от объема доходов и объекта налогообложения.

Также следует отметить, что авансовые платежи обязательны для всех налогоплательщиков, включая ИП на упрощенке. ИП должны заплатить авансовые платежи по итогам каждого квартала и за каждый год.

В итоге, авансовые платежи – это важная часть налогового процесса, которая применяется для облегчения налогообложения налогоплательщиков. Если вы являетесь ИП на упрощенке, не забудьте своевременно заплатить авансовые платежи в соответствии со стандартными налоговыми условиями.

Порядок уплаты авансовых платежей

Авансовые платежи – это часть налога, которую индивидуальные предприниматели на упрощенной системе налогообложения должны заплатить в течение налогового периода на основании данных предыдущего периода. Такие платежи могут быть разделены на кварталы и полугодия. Конец каждого периода – это дата, до которой нужно заплатить авансовый платеж.

Для определения размера авансового платежа нужно знать данные о доходах предпринимателя за предыдущий период. Минимальный размер авансового платежа определяется в соответствии с годовым налоговым периодом.

Если новый предприниматель начинает бизнес, он должен заплатить авансовый платеж на основе доходов, которые он ожидает получить в текущем году.

| Видео (кликните для воспроизведения). |

Авансовые платежи должны быть периодически уплачены, иначе будут начислены пени. Если доходы упали, авансовые платежи должны быть пересмотрены в течение налогового периода. Обязанность рассчитывать авансовые платежи лежит на налогоплательщике.

Уплата авансовых платежей – это одна из обязанностей предпринимателей на упрощенной системе налогообложения. На уплату также взносы на социальное страхование работников. Вся информация по оплате авансовых платежей и социальных взносов должна быть представлена налоговой при заполнении декларации.

Для уплаты авансовых платежей налогоплательщик должен представить соответствующие документы в налоговую службу. Обычно такую информацию можно предоставлять в виде единого платежного документа.

Оплата авансовых платежей должна производиться нарастающим итогом каждый месяц. Первый аванс должен быть заплачен до 30 апреля. Налогоплательщики также должны платить ежедневные авансовые взносы на обязательное страхование, если их доход полностью или частично был облагаем на данный налог упрощенной системы налогообложения.

Что происходит при неуплате/несвоевременной уплате авансовых платежей

Неуплата или несвоевременная уплата авансовых налогов может привести к серьезным последствиям для индивидуальных предпринимателей на упрощенной системе налогообложения.

Если бизнес не заплатил авансовые платежи в определенный период (квартал, полугодие, год), то он может быть обязан заплатить дополнительную сумму в виде пеней и штрафов. При этом сумма налога, который нужно заплатить, может увеличиваться по нарастающей.

Если авансовые платежи были неуплачены вовремя, налоговая организация может потребовать от бизнеса дополнительных документов, таких как отчеты по доходам и расходам, чтобы проверить, по каким причинам не произошла уплата налогов. В результате у предпринимателя могут возникнуть дополнительные расходы на услуги бухгалтера или юриста.

При неуплате авансовых платежей также может возникнуть проблема с вычетами по налогу на доходы физических лиц. Если бизнес заплатил меньшую сумму налога, чем должен был, то вычеты по налогу на его доходы будут меньше. Это может привести к увеличению обязанности по уплате налога в конце года.

Для того чтобы избежать этих проблем и не допустить неуплату или несвоевременную уплату авансовых платежей, предпринимателям нужно следовать определенному порядку и правилам.

- Во-первых, необходимо знать, какие авансовые платежи нужно платить и в какие сроки.

- Предприниматель должен рассчитать размер авансовых платежей на базе своих доходов минус расходы.

- Далее нужно определить форму оплаты налогов – это могут быть ежемесячные платежи или единовременный взнос на годовой срок.

- Нужно своевременно заполнить декларацию по налоговым данным в правильной форме.

- До начала первого квартала нужно платить минимальный взнос (если он был необходим), чтобы предотвратить штрафы за невыполнение обязанностей.

- Если бизнес нанимает работников, то необходимо учитывать взносы в Единый социальный налог на каждого из них.

- Нужно строго соблюдать сроки и порядок платежей, чтобы избежать проблем с налоговой инспекцией и потенциальные пенальти.

Если у предпринимателя возникли проблемы с оплатой авансовых платежей, в налоговую организацию можно обратиться за помощью и консультацией по порядку взаимодействия. Однако рекомендуется быть внимательным и своевременно платить налоги, чтобы избежать штрафов, неудобств и потерь для бизнеса.

Подробнее здесь – НК РФ Статья 346.21. Порядок исчисления и уплаты налога.

Как рассчитать авансовые платежи

Расчет авансовых платежей является одной из обязанностей предпринимателя на упрощенной ИП налоговой системе. В первом квартале года, до 1 апреля, налоговые платежи должны быть оплачены за предыдущий год.

Для расчета авансовых платежей нужно учесть размер единого налога по ставке, которая зависит от общей выручки объекта налогообложения и налогового вычета по страховым взносам. Если данные о доходах не были предоставлены налоговой организации до конца года, предприниматель должен расчитать размер авансового платежа и заплатить его.

Платежи могут быть осуществлены ежемесячно или за период в полугодие, в зависимости от порядка, установленного налоговыми органами. В случае, если размер ранее уплаченных авансовых платежей был меньше реального дохода по итогам года, необходимо доплатить разницу, а также уплатить пени с нарастающим итогом.

Для начисления авансовых платежей необходимо оформить соответствующие документы и данные по итогам года. Этим занимается бухгалтер или налоговая консультант, который должен учитывать все изменения, которые могут возникнуть на протяжении года. Важно помнить, что налогоплательщики обязаны платить минимальный размер единого налога, который установлен законодательством на годовом уровне.

В целях предотвращения штрафов и иных финансовых потерь, бизнес должен своевременно и правильно платить авансовые платежи за каждый месяц. Таким образом, рассчитывая авансовые платежи, предприниматель должен быть внимателен и знать все обязанности, которые ему необходимо выполнить в соответствии с законодательством.

Шаги расчета авансовых платежей

Каждый новый налоговый период предприниматели, работающие по единому налогу на вмененный доход, обязаны заплатить авансовые платежи. Для расчета авансовых платежей нужно выполнить следующие шаги:

- Определить доходы. Налогоплательщики должны знать свой годовой доход за предыдущий календарный год, на основании данных по упрощенной декларации, которую они предоставляли ранее. Также нужно учитывать доходы, полученные за первые три месяца текущего года.

- Определить размер налога. Для этого нужно узнать ставку налога, которая зависит от вида деятельности. Также необходимо вычесть из общей суммы налога авансовые взносы на социальное страхование, если есть работники на предприятии.

- Рассчитать минимальный размер аванса. Минимальный размер аванса составляет 1/4 от ожидаемой суммы налога за год.

- Определить порядок оплаты. Налоги должны быть оплачены ежемесячно или ежеквартально нарастающим итогом.

- Сделать авансовый платеж. Авансовый платеж должен быть произведен до конца апреля текущего года на основании полученных данных.

- Составить документы. Нужно составить документы, подтверждающие оплату налога, и сохранить их на случай проверки со стороны налоговой.

- Учесть возможные пени. Если авансовый платеж был заплачен с опозданием, налогоплательщик может быть облагается пенями.

- Воспользоваться вычетом. Если у предпринимателя есть право на налоговый вычет, то он может воспользоваться им при подсчете авансового платежа.

Таким образом, на основании данных по упрощенной декларации, бухгалтера могут рассчитать размер авансовых платежей, которые нужно заплатить в порядке, прописанном налоговой. Следует учитывать, что если в первом квартале доходы были меньше, чем ожидалось, то можно скорректировать сумму авансовых платежей в последующих периодах.

Примеры расчета авансовых платежей

Авансовые платежи – это предоплата налогов, которую предприниматель должен заплатить в течение года. Каждый налогоплательщик, работающий на упрощенной системе налогообложения, обязан платить авансовые налоги по итогам каждого квартала.

Размер авансовых платежей определяется на основании данных о доходах, полученных предпринимателем в соответствующем периоде. При этом учитываются все налоговые вычеты и взносы по социальному страхованию. Если доход был меньше, чем установленный минимальный порог, то авансовые платежи не нужно выплачивать.

Для расчета авансовых платежей нужно обратиться к бухгалтеру, который соберет и обработает все необходимые документы. На основании этих данных он рассчитает размер налогов, подлежащих уплате, а также возможные пени.

Для оплаты авансовых платежей нужно использовать форму оплаты “Единый налог на вмененный доход” и указать объект налогообложения. Взносы и платежи должны быть заплачены не позднее последнего дня первого месяца следующего квартала.

Пример авансовых платежей для ИП на упрощенке:

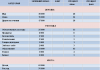

| Период | Доходы за период, руб. | Авансовый платеж, руб. | Пени, руб. |

|---|---|---|---|

| 1 квартал | 500 000 | 10 000 | 100 |

| 2 квартал | 700 000 | 14 000 | 150 |

| 3 квартал | 600 000 | 12 000 | 120 |

| 4 квартал | 800 000 | 16 000 | 200 |

Если предприниматель начал свой бизнес в течение года, то он должен заплатить авансовые платежи по нарастающим итогам за каждый полугодие работы. Например, если ИП начал работу в июле, то его первый авансовый платеж будет за второе полугодие, который нужно заплатить до 30 сентября.

Обязанности ИП на упрощенке не заканчиваются на уплате авансовых платежей и подаче ежеквартальной декларации. В конце года предприниматель должен заполнить годовую декларацию и вычесть все авансовые платежи, уже заплаченные в течение года.

Смотрите так же: Энциклопедия решений. Сроки и порядок уплаты налога и авансовых платежей при УСН (май 2023).

Формы оплаты авансовых платежей

Для налогоплательщиков, которые работают на упрощенной системе налогообложения, нужно понимать, какие формы оплаты авансовых платежей есть. Новый порядок оплаты налогов был внедрен с начала 2021 года.

Авансовый платеж – это взносы, которые должны быть заплачены нарастающим итогом за предыдущий период. Они платятся в качестве предоплаты на налоговый период.

Если предприниматель платит налог ежемесячно, то авансовый платеж должен быть заплачен в конце первого или третьего месяца налогового периода.

Для организаций, которые платят налог ежеквартально, авансовый платеж должен быть заплачен в конце первого и второго месяца налогового периода.

Индивидуальные предприниматели должны заплатить ежемесячный аванс налога на доходы и единый социальный взнос с начала первого месяца до конца последнего месяца налогового периода.

Если налогоплательщик начал бизнес в течение года, то он должен заплатить авансовые платежи на основе прогнозируемого дохода. Он должен предоставить данные об ожидаемых доходах и расходах по своему объекту предпринимательской деятельности.

Если в течение года у предпринимателя изменились доходы, которые были указаны в декларации, то он может перерасчитать авансовые платежи.

Size=На сайте ФНС можно выбирать между двумя формами оплаты: с банковского счета или с помощью агента.

При оплате с банковского счета необходимо заполнить документы на сайте ФНС. В этом случае платеж осуществляется без комиссии.

Если налогоплательщик выбирает оплату через агента, то комиссия зависит от банка или другой организации-посредника.

Если авансовый платеж не был внесен в срок, то взыскиваются пени в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый день просрочки.

Ответственность за своевременную оплату авансовых платежей лежит на плечах налогоплательщиков. Поэтому предприниматель или бухгалтер должны знать все свои обязанности по порядку оплаты авансовых платежей.

Возможные способы оплаты

ИП, работающие на упрощенной системе налогообложения, могут применять следующие способы оплаты:

- Единый налог на вмененный доход – предприниматель платит налог, размер которого зависит от отрасли, в которой он работает и от региона. Налоговую декларацию по ЕНВД нужно подать раз в год

- Уплата НДС – при определенных условиях, ИП могут вычетать НДС, заплаченный за себя и за своих работников. В этом случае нужно начислить НДС на выставленный счет и заплатить его в налоговую после подачи налоговой декларации

- Авансовые платежи – ИП должны 4 раза в год – за каждый квартал – заплатить налог на прибыль (НДФЛ), который рассчитывается исходя из данных о доходах предпринимателя за период. Авансовые платежи рассчитываются нарастающим итогом – каждый следующий платеж включает в себя и предыдущие

- Минимальный налог – если ИП не работал в течение года, но был зарегистрирован, он обязан заплатить минимальный налог (оплата за первый квартал), который рассчитывается исходя из доходов, полученных в предыдущем году

При выборе способа оплаты нужно учитывать свой порядок работы и объем налоговых обязанностей. Документация и данные о доходах и работниках должны быть своевременно переданы бухгалтеру, который поможет с выбором правильного варианта и уплатой авансовых или единовременных платежей за каждый месяц, полугодие или налоговый период. Если налоги не будут заплачены вовремя, предприниматель и организация могут быть привлечены к ответственности, а также могут начисляться пени и штрафы за каждый день просрочки.

Особенности каждой формы оплаты

Для индивидуальных предпринимателей на упрощенной системе налогообложения авансовые платежи должны быть произведены ежеквартально.

При этом, есть три формы оплаты:

- Единый налог на вмененный доход (ЕНВД)

- Единый сельскохозяйственный налог (ЕСХН)

- Уплата НДС

Если предприниматель работает на ЕНВД или ЕСХН, то он обязан платить авансовые налоговые взносы по порядку. То есть в нарастающим итогом квартале. В самом первом квартале необходимо заплатить авансовый платеж в размере минимального налога до 20 апреля, а на конец квартала нужно заплатить аванс налогов в размере 75% отгодовой суммы.

Если же индивидуальный предприниматель работает по УСН, то ему нужно учитывать все доходы, полученные за полугодие и начислить налог на эту сумму, прежде чем заполнять декларацию. Далее, за второе полугодие нужно учитывать уже конкретные доходы и платить авансовые налоги в размере 50% от увеличения расчетного дохода минус вычеты. Такие платежи должны быть произведены до 25 числа апреля декларационного периода.

При уплате НДС индивидуальный предприниматель должен заплатить авансовый платеж за первый квартал до 25 числа апреля. При этом, размер платежа должен быть равен начисленному налогу. При неуплате в срок будет начислена пеня.

| Видео (кликните для воспроизведения). |

В обязанности налогоплательщиков входит сбор и подача всех необходимых документов, а также оплата авансовых платежей. Если предприниматель не справляется с этой задачей, то ему нужно обратиться к бухгалтеру или аутсорсинговой компании для помощи в учете и оплате налогов.

Вопросы-ответы

-

Как рассчитать сумму авансового платежа, если ИП работает на упрощенной системе налогообложения?Сумма авансового платежа для ИП на упрощенной системе налогообложения рассчитывается исходя из общей суммы доходов и вычетов, полученных за календарный год. В первом квартале налогового периода ИП должен оплатить аванс налога в размере 1/4 от общей суммы налога, рассчитанной за предыдущий год. Во втором и третьем кварталах авансовый платеж составляет 1/6 от общей суммы налога за прошлый год. В последнем, четвертом квартале ИП должен оплатить авансовый платеж в размере 1/3 от общей суммы налога за прошлый год.

-

Можно ли расплатиться с авансовым платежом наличными?Да, можно расплатиться с авансовым платежом наличными. Однако, если сумма платежа превышает 100 тысяч рублей, необходимо вносить платеж через банк. В этом случае ИП должен использовать специальный счет, открытый в налоговой инспекции. На этот счет ИП вносит авансовые платежи, которые впоследствии будут засчитаны при расчете налогов за календарный год.

-

Какие сроки уплаты авансовых платежей для ИП на упрощенке?Первый авансовый платеж должен быть уплачен до 30 апреля текущего года. Второй авансовый платеж – до 31 июля. Третий авансовый платеж – до 31 октября. И, наконец, четвертый авансовый платеж – до 31 января следующего года.

-

Какие документы необходимо предоставить при оплате авансовых платежей?При оплате авансовых платежей ИП должен предоставить копию свидетельства о регистрации в налоговой инспекции, а также документ, подтверждающий оплату налога. Если оплата производится через банк, необходимо указать номер счета и наименование ИП, за которого производится платеж. Для удобства ИП может воспользоваться электронными сервисами, которые предоставляет Федеральная налоговая служба.

-

Можно ли изменить сумму авансового платежа?Да, сумму авансового платежа можно изменить. Для этого необходимо подать заявление в налоговую инспекцию и предоставить документы, подтверждающие изменение суммы доходов или вычетов. Однако, следует учитывать, что изменение суммы авансового платежа может повлиять на размер налогов, которые ИП должен будет уплатить при расчете налогов за календарный год.

-

Что делать, если ИП не смог оплатить авансовый платеж в срок?Если ИП не смог оплатить авансовый платеж в срок, ему придется уплатить неустойку в размере 1/300 от рефинансирования Центрального банка РФ за каждый день просрочки. При этом максимальный размер неустойки не может превышать 30% от суммы налога, подлежащего уплате. Если ИП не уплатил авансовый платеж более 3 раз, налоговая инспекция может применить меры принудительного исполнения, такие как остановка расчетного счета ИП или обращение в суд.

Доброго времени суток. Меня зовут Антон. Я уже более 10 лет занимаюсь юриспруденцией. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны с целью донести в доступном виде всю необходимую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.